一部リンクはアフィリエイトを利用しています。商品・サービスの選定は実体験に基づき、正確な情報提供を心がけています。

サイドFIREに挑戦したいけれど、家族がいると難しいと感じていませんか?

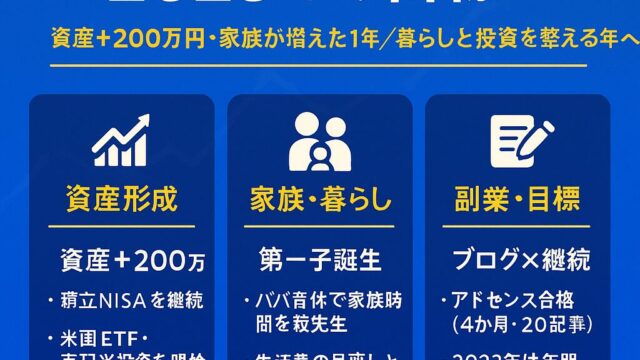

この記事では、【娘2歳半と3人家族】の私たちが2030年4,000万円でのサイドFIREを目指し、実践している資産形成と高配当投資についてご紹介します。

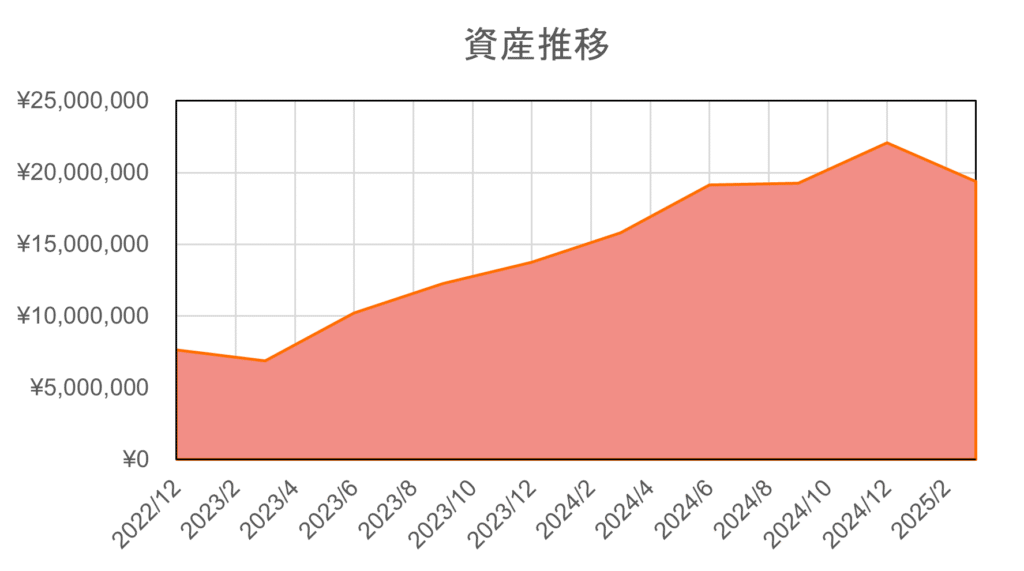

節約と投資を続け、これまでに3年間で資産を約1,500万円増やしました(※現在はトランプ相場で一時的に資産減少中)。

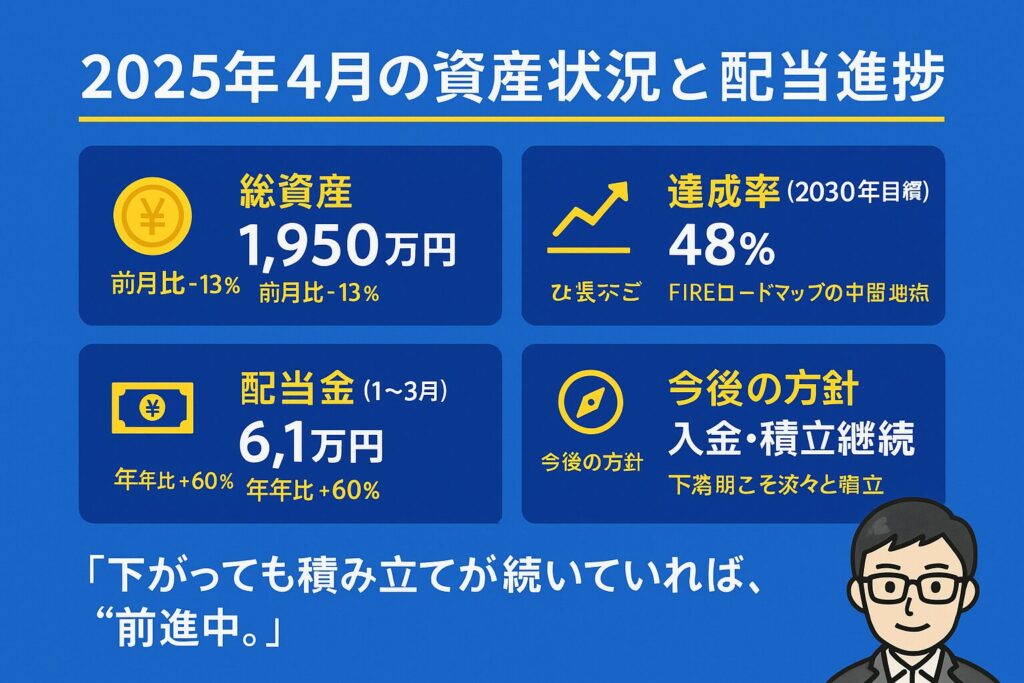

2025年4月上旬での資産は1,950万円、1〜3月の配当金は前年同期比+60%と好調です。

「子持ちでサイドFIREを目指す家庭のリアルな資産推移が知りたい」「高配当株に興味がある」という方は、ぜひ最後まで読んで参考にしてください!

サイドFIREを目指す人の資産推移が気になる方や高配当株に興味がある方はぜひ最後まで読んでください。

- 2025年4月上旬時点の最新の資産状況(1,950万円)と配当状況(+60%成長)

- 子持ち家庭ならではのリアルな資産形成・サイドFIREまでの道のり

- 高配当株を活用した資産形成方法とその成果

- サイドFIREを目指す人が参考にできる資産推移と投資戦略の具体例

2025年4月の資産状況と配当進捗

2025年も早くも第1四半期が終了。年明けから相場の上げ下げが激しい中でも、とん家では「無理せず続ける資産形成」を軸にコツコツと積み立てを続けています。4月時点の総資産は1,950万円。一時的に資産は減りましたが、これはあくまで通過点。長期的には2030年のサイドFIRE達成に向けて、堅実にステップを重ねています。

今回は、そんな資産と配当の最新状況・進捗率・今後の方針をまとめました。「下落局面でも淡々と積み立てる家庭のリアル」を、数字と実体験の両面から共有していきます。

目標に対する進捗と現状分析

2025年4月上旬時点の総資産は1,950万円。9月以降の相場調整で一時的に前月比−13%となり、2024年秋頃の水準まで戻りましたが、長期目線では堅調に推移しています。

とん家では、2030年と2026年の2つの目標を設定しています。

- 🎯 2030年:総資産4,000万円(達成率48%)

- 💰 2026年:年間配当金50万円(達成率約34%)

この2つを軸に「資産」と「キャッシュフロー」の両面からFIRE計画を進めています。2030年まであと5年で約2,100万円を増やす必要があり、年間400万円ペースの資産増加を目指しています。

配当金の進捗と今後の方針

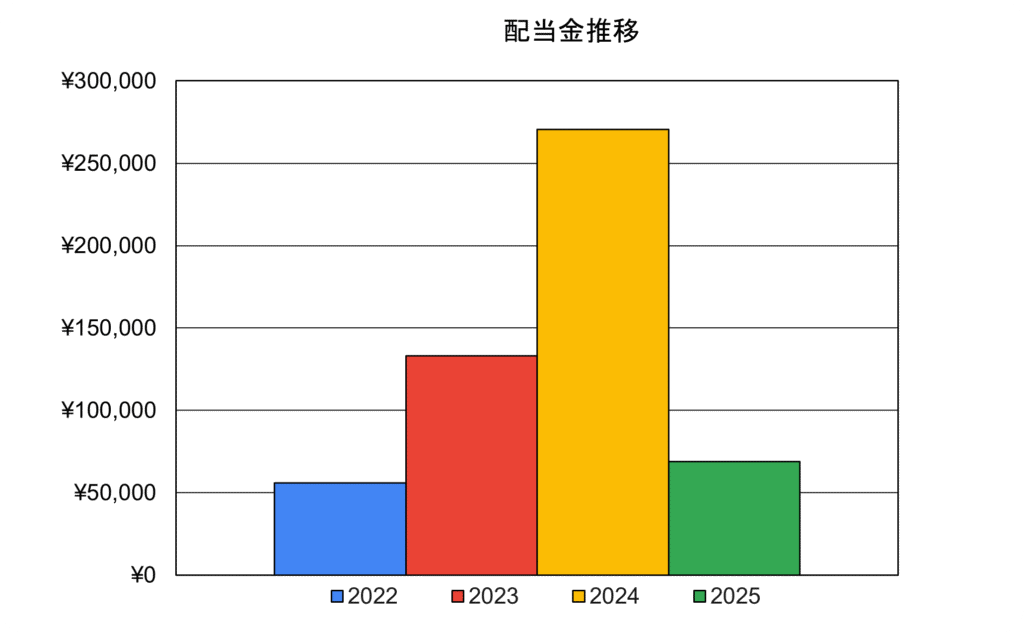

1〜3月に受け取った税引後配当金は合計6.1万円(前年同期比+60%)。主に米国ETF(VYM・HDV・SCHD)を中心に安定的に増配が続いており、「金額よりも再投資の継続」を重視した運用方針を維持しています。

為替の影響でドル建て配当はやや減少傾向にありますが、新NISAの成長投資枠を埋めるペースを優先し、短期の変動は気にせず積立を継続しています。

次のステップ:下落局面こそ入金力を強化

資産額こそ一時的に減少しましたが、これは「予定通り投資できている」証拠でもあります。夫婦で毎月20万円を新NISAのつみたて枠に積立し、暴落局面では特定口座を活用して高配当ETFを買い増し。

「目先の資産額よりも、継続して買い続ける仕組み」を守ることで、長期的な成長と安定配当を両立するポジションを築いています。

| 項目 | 数値 | コメント |

|---|---|---|

| 総資産 | 約1,950万円 | 目標3,000万円に対し進捗65%、一時的調整中 |

| 配当金(1〜3月) | 6.1万円(+60%) | 米国ETF中心に増配継続 |

| 2030年達成率 | 約48% | 年間+400万円ペースで進捗 |

| 今後の方針 | 新NISAの積立+下落時買い増し | 相場よりも「継続」を最優先 |

💬 とんパパのひとこと

下がっても、積み立てが続いているなら“前進中”。目標は数字の先にある、家族の時間のための資産形成です。

新NISAと特定口座の投資戦略

2025年も新NISA元年の勢いをそのままに、「つみたて×成長投資枠」の両輪で着実に資産形成を進めています。とん家では、夫婦それぞれで新NISAをフル活用し、毎月の積立と高配当ETFの買い増しをバランスよく組み合わせています。

この章では、夫婦での運用方針(つみたて枠・成長投資枠)と、特定口座から新NISAへの移行戦略、そして現在のポートフォリオを紹介します。

高配当ETFを中心とした成長投資枠の運用方針

2024年までは、増配ETF「VIG」を中心にしていましたが、利回りが低く、キャッシュフロー重視のサイドFIRE戦略に合わなかったため、2025年からは「HDV」「VYM」「SCHD」へと軸足をシフトしました。

狙いは娘の教育費のかかるタイミング(現在3歳)でも配当金が使用できることです。

4月の相場調整で評価額は一時マイナスですが、どの銘柄も安定配当と増配実績を備えており、買い増しチャンスと捉えています。

| 銘柄 | 評価額(円) | 損益(%) | コメント |

|---|---|---|---|

| HDV(米国)新NISA | 2,516,142 | 0.82 | 高利回り+分散ETF |

| HDV(米国)特定 | 892,824 | 5.85 | |

| SBI・SCHD(米国) | 271,263 | -9.58 | 増配+利回りのバランス |

| VYM(米国)新NISA | 1,365,880 | 1.97 | 安定配当の王道 |

| VYM(米国)特定 | 1,792,718 | 11.65 | |

| NF日経高配当50(国内) 新NISA | 839,790 | -4.87 | 国内インカム中心ETF |

| 日興-tracers 日経高配当株50インデックス 新NISA | 745,987 | -6.75 | |

| NF株主還元70 新NISA | 650,195 | -8.98 | 国内増配ETF |

| VIG(米国) | ― | ― | 増配型だが目的に合わず売却済 |

高配当銘柄と評価損益 (4/7 2025)

📊 高配当ETFの合計評価額:約900万円(2025年4月7日時点)

4月の調整局面では新規で購入した銘柄はマイナス圏に入りましたが、「今買うことで将来のキャッシュフローを増やす」戦略を維持しています。

つみたて枠:インデックス投資による長期成長資産

教育資金や老後資金を見据えた20年スパンの長期投資では、S&P500とオルカンを夫婦それぞれの新NISAつみたて枠で運用中です。

| 口座 | 銘柄 | 評価額(円) | 評価損益(%) | |

| 夫 | 新NISA積立 | SBI•V•S&P500 | 1,542,254 | -3.61 |

| 妻 | 新NISA積立 | eMAXIS Slim 全世界株式 | 1,558,726 | -2.58 |

新NISAでの投資銘柄と評価損益 (4/7 2025)

一時的に評価損を抱えているものの、毎月の自動積立を止めずに続けることが最大のリターン源。インデックスは「使うタイミングが20年以上先」と決めており、短期の値動きには一切左右されません。

旧NISA・ジュニアNISA:長期運用で安定成長

旧制度下で積み立てたインデックス投信は、長期保有の効果により、暴落局面でも含み益をキープしています。ジュニアNISAは教育費目的。大学資金として活用予定です。

| 口座 | 銘柄 | 評価額(円) | 評価損益(%) | |

| 夫 | 旧積立NISA | SBI•V•S&P500 | 688,727 | 43.48 |

| SBI•V•全米 | 450,120 | 40.48 | ||

| 妻 | 旧積立NISA | eMAXIS Slim S&P500 | 1,165,208 | 51.53 |

| eMAXIS Slim 全世界株式 | 528,742 | 41.21 | ||

| 娘 | ジュニアNISA | 楽天VTI | 571,589 | 42.9 |

| eMAXIS Slim S&P500 | 582,486 | 45.62 | ||

| eMAXIS Slim 全世界株式 | 560,622 | 40.16 | ||

| Tracers 配当貴族 | 485,222 | 21.31 | ||

💬 まとめとんパパのひとこと

暴落がきても、やることは変わらない。生活の延長にある“長期投資”を、これからも淡々と。

| 観点 | 方針 | 補足 |

|---|---|---|

| 新NISA 成長投資枠 | 高配当ETF中心 | HDV・VYM・SCHDの分散運用 |

| 新NISA つみたて枠 | インデックス積立 | 夫婦で月20万円を自動積立 |

| 特定口座 | 新NISA移行用の先行投資 | 下落期の買い増し+税損繰越を意識 |

| 全体目標 | キャッシュフロー重視 | 「入金力×継続力」でFIRE基盤を強化 |

高配当ETFの運用状況(HDV・SCHD・VYM)

2025年4月は、米国ETFを中心に相場が調整し、高配当投資家にとっては“買い増しの好機”となりました。

とん家では「下落=前進」と捉え、高配当ETFを軸に長期的なキャッシュフローの安定化を図っています。ここでは、主力3銘柄(HDV・SCHD・VYM)の運用状況をまとめます。

HDV|守りの高配当ETF

- 評価額:約251万円(新NISA+特定)

- 損益:+0.8%(為替影響あり)

米国の高配当大型株を中心に構成されており、安定感と利回りのバランスが魅力。

4月の調整局面では株価が下がりましたが、分配金を支えるエネルギー・生活必需品セクターの堅調さは健在です。

「暴落=買い場」

HDVはまさに、長期配当投資の“主軸”として信頼できる存在です。

SCHD|増配×利回りのベストバランス

- 評価額:約27万円(SBI-SCHD)

- 損益:−9.5%(初回買付分)

増配率の高さで注目を集めるSCHDは、インカムと成長の両立を実現するETF。短期的な下落はありましたが、配当成長率は米国ETFの中でも屈指です。

今後20年を見据えた「配当育成株」として、少額からでも毎月コツコツ積み上げています。

👉日本の証券会社から投資できる投資信託が知りたい方はこちら

VYM|王道の安定配当ETF

- 評価額:約316万円(新NISA+特定)

- 損益:+6.5%(平均)

配当利回り・増配実績・分散の三拍子が揃うETF。株価の変動に強く、配当を「生活費の一部」として位置づけやすいのが特徴です。

「地味だけど安心できる」

FIREを支える屋台骨として、引き続き買い増し予定。

高配当ETFの合計評価

| 銘柄 | 評価額(円) | 損益(%) | コメント |

|---|---|---|---|

| HDV | 2,516,142 | +0.82 | 安定配当+分散 |

| SCHD | 271,263 | −9.58 | 成長期待・増配率高 |

| VYM | 3,158,598 | +6.50 | 安定性と利回りの両立 |

| 合計 | 約6,000,000円 | +3.5%前後 | 長期保有で配当成長を狙う |

【サイドFIRE実現へ】高配当投資の戦略の見直し

4月の相場調整を受けて、あらためて「なぜ高配当投資を続けるのか」を整理しました。子育て世帯にとってのサイドFIREは、“今の生活を楽しみながら将来の自由をつくる”バランスが大切です。そこで、とん家では教育資金・生活費・老後資金の3つを軸に、高配当投資とインデックス投資を使い分けています。

① 教育資金を確保する

サイドFIREをしても、子どもの教育にはしっかりお金をかけたい。教育費は、子どもの成長とともに必ず発生する支出であり、後回しにすると家計のバランスが崩れます。

インデックス投資で学費を準備する

長期で積み立てやすく、複利が効くインデックス投資を中心に運用。

ジュニアNISAやつみたて枠を活用し、将来の入学金・授業料に備えます。

② 生活費を安定して確保する

子どもが成長するにつれて、支出は増えていきます。特に中学・高校進学のタイミングでは教育費・交通費・食費が上昇するため、安定したキャッシュフローが不可欠です。

高配当投資で生活の基盤を支える

配当金を「生活費の一部」として組み込み、食費・光熱費・通信費などの固定支出を補う仕組みを構築。毎月の現金収入があることで、心理的な安心感が大きく変わります。

③ 老後資金を早めに準備する

FIREを早く達成しても、老後資金が不足しては安心して暮らせません。特に物価上昇を見据えると、今のうちから「生活費+医療費」を見込んだ運用が必要です。

高配当×インデックスの二刀流で備える

- 高配当ETFで老後の生活費をカバー

- インデックス投資で医療費・娯楽費を補う

この二重構造により、“支出の変化にも対応できる家計設計”を目指しています。

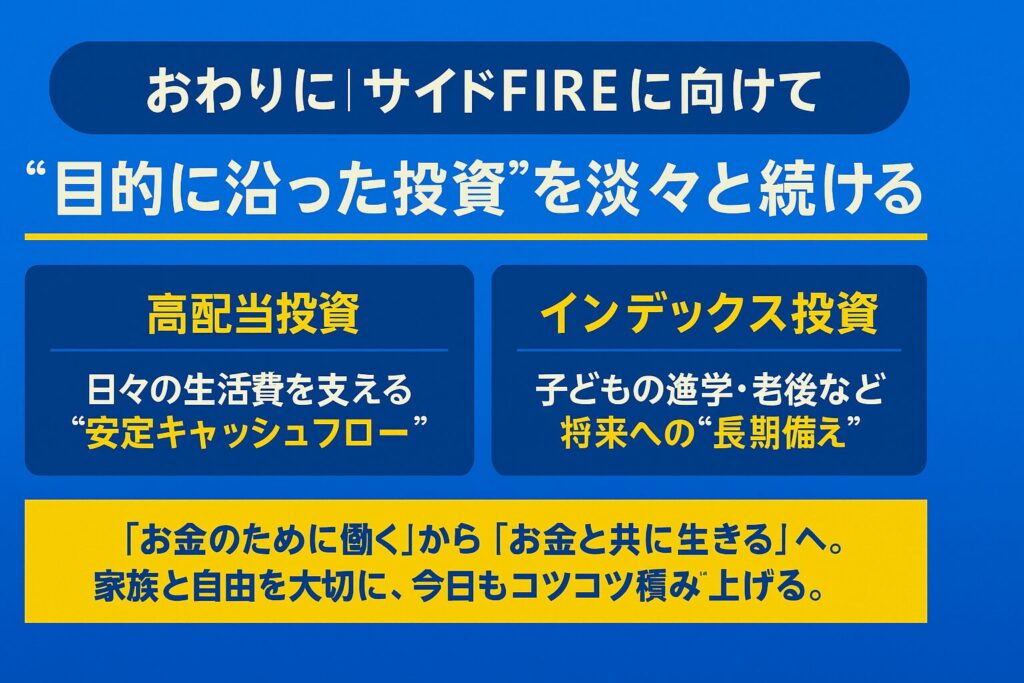

🧭 まとめ|目的に沿った投資こそが、継続の力になる

高配当投資=「生活を支える収入源」

インデックス投資=「未来に備える資産」

このように役割を明確にすることで、暴落時にも迷わず入金・再投資を続けられます。配当金を「家族の生活を支える現金フロー」として捉えることが、サイドFIREへの最短ルートだと考えています。

配当金シミュレーション(20年・再投資なし)

上記のような考え方から今回は、娘が独立するまでの20年間を想定し、「100万円をそれぞれの高配当ETFに投資した場合、どれだけの配当金を得られるか?」をシミュレーションしました。娘の教育費がかかるタイミングで受け取れる配当金うという視点で、現実的な前提条件をもとに比較していきます。

シミュレーション前提

今回の試算は再投資なし・税引前ベースで計算しています。つまり、受け取った配当を再び運用せず、“生活の一部として使う”ことを想定したシナリオです。

平均増配率は過去実績を参考に、今後も持続可能と考えられる範囲で設定しました。特にSCHDは増配率が10%超という年もありましたが、今後20年継続は現実的でないため、保守的に7%としています。

| 銘柄 | 初年度利回り | 平均増配率 |

|---|---|---|

| VIG | 1.8% | 8% |

| VYM | 3.0% | 4% |

| HDV | 3.8% | 3% |

| SCHD | 3.5% | 7% |

| 日経高配当50 | 3.5% | 3% |

20年間の累積配当金比較(単位:円)

| 年度 | VIG | VYM | HDV | SCHD | 日経高配当50 |

|---|---|---|---|---|---|

| 1年目 | 18,000 | 30,000 | 38,000 | 35,000 | 35,000 |

| 5年目 | 105,599 | 162,490 | 201,747 | 201,276 | 185,820 |

| 10年目 | 260,758 | 360,183 | 435,627 | 483,576 | 401,236 |

| 15年目 | 488,738 | 600,708 | 706,759 | 879,516 | 650,962 |

| 20年目 | 823,715 | 893,342 | 1,021,074 | 1,434,842 | 940,463 |

高配当6銘柄の比較(100万円投資・再投資なし)

シミュレーションの結果、SCHDは圧倒的な増配率により、20年後の配当総額が他を大きく上回りました。一方で、HDVは配当の安定性が非常に高く、経済ショック時でも配当を維持しやすい点が強みです。

VYMはその中間に位置し、バランス型ETFとして「配当+値上がり益」の両取りを狙える万能タイプといえます。日本株ETFである日経高配当50も堅実ですが、海外ETFに比べると増配率がやや低く、為替リスクがない代わりに成長の伸びしろは控えめです。

この結果を踏まえて娘が成人するまでにも「SCHD × HDV × 日経高配当ETF」 の3本柱で

安定した配当基盤を築き、

「生活費の一部を配当でまかなう」ライフプランを継続していきます。

💬 とんパパのひとこと

“配当金は、未来の生活費”

目先の株価に一喜一憂せず、毎月届く現金フローを積み上げる。それが、家族の暮らしを支える「見えない収入源」になります。

サイドFIREに向けて目的に沿った投資を続ける

サイドFIREに向けて、“目的に沿った投資”を淡々と続ける

これからも、「目的に合った資産設計」を軸に、生活の安心感と自由度を少しずつ高めていきます。

- 高配当投資 は、日々の暮らしを支えるキャッシュフローの源に。

- インデックス投資 は、子どもの進学や老後など、将来の大きな支出への備えに。

この2つを淡々と積み重ねることで、“働くことに縛られない” サイドFIREの実現に一歩ずつ近づいていきます。今回の資産公開や配当戦略が、「自分の投資が今の目的に合っているか?」を見直すきっかけになれば嬉しいです。

👣 最新の投資や考え方が知りたい方はこちら

🔥 【サイドFIRE戦略まとめ】最新の投資戦略と投資状況

📘 とん家のプロフィール|3年で2,000万円達成!子育てしながら資産形成

地方移住・FIRE・家族のこと…“わが家のリアル”をすべてまとめました

💡 【節約まとめ】子育て3人家族が固定費・変動費を徹底見直し!