一部リンクはアフィリエイトを利用しています。商品・サービスの選定は実体験に基づき、正確な情報提供を心がけています。

ポイント投資で少額から始めた“高配当のお試し投資”。

そこから一歩進んで、インデックス投資と高配当投資の二本柱で本格的にお金を育てる段階へ──。

本記事では、子育て世帯のリアルな家計変化を踏まえながら、「なぜ今、高配当投資を本格化させるのか」「配当金50万円という目標をどう実現するのか」を数字と実践をもとに解説します。

ポイント投資で得た少額の安心感から、非課税枠を活かした“本格的な入金投資”へ。米国ETF・日本高配当株・新NISAの活用法まで、家計の安定と資産成長を同時にかなえる現実的な投資ステップを紹介します。

投資初心者から次の段階に進みたい人、家計のバランスを保ちながら資産を増やしたい人に最適な内容です。

💡 この記事でわかること

- なぜ「ポイント投資」から本格的な高配当投資にシフトしたのか

- 配当金50万円という目標を立てた理由と現実的な根拠

- 米国ETFと日本高配当株の組み合わせ方

- 新NISAでの投資先選びと運用の考え方

- シンプルに長く続けるための投資整理術

🔁 おすすめの周遊記事

なぜ「ポイント投資」から“本格高配当投資”へ?

家計管理や資産形成を続ける中で、これまで「ポイント投資」で学んだことが、次のステップへの後押しになりました。

新NISAが始まり、非課税枠をどう使うかを改めて考えたとき、「ポイントで試す」から「本格的にお金を入れる」段階に進むタイミングだと感じました。

ここでは、その背景と、これからの方針を整理していきます。

これまで:インデックス+ポイントでお試し投資

とん家ではこれまで、「インデックス投資を中心に、ポイント投資と少額で高配当を試す」というスタイルで運用してきました。日興フロッギーを活用して、dポイントを少しずつ株式に交換し、気になる銘柄を購入。少額ながら配当金がもらえる安心感を実感できたことは大きな学びでした。

ただし、ポイント投資はあくまで“お試し投資”。リスクを抑えながら投資に慣れるには最適でしたが、リターンが限定的で、家計に影響を与えるほどの成果は得にくいという現実も見えてきました。

この経験を通じて、「もう少し踏み込んで運用に力を入れてもいいのでは?」という気持ちが芽生え、本格投資へのシフトを考えるきっかけになりました。

これから:インデックス+高配当の“二本柱”で育てる

新NISAによって非課税枠が拡大し、これまで以上に「実際にお金を入れて育てる意義」が大きくなりました。これを機に、投資の軸を“ポイントで試す”段階から、“本格的に育てる”段階へ移行します。

これからのとん家では、次のような考え方で投資を進めていきます。

- インデックス投資=資産を増やす土台

- 高配当投資=家計を安定させる収入源

どちらか一方に偏らず、この“成長×安定の二本柱”で家計を支える設計へアップデート。教育費や将来の生活費といった長期的な支出を、増やしながら守る投資でカバーしていきます。

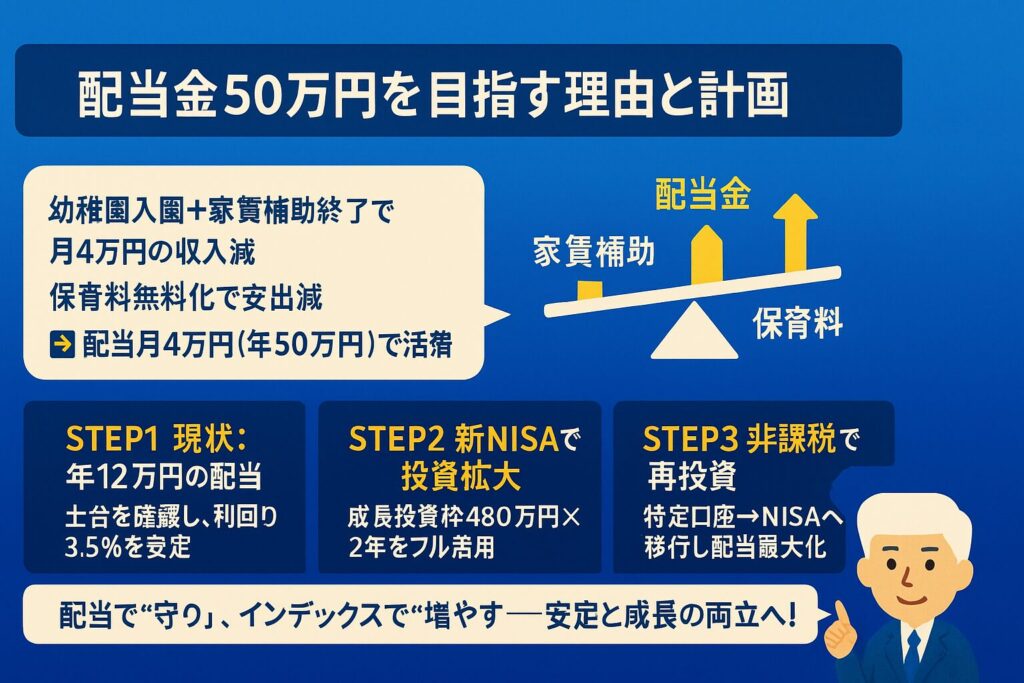

配当金50万円の目標を立てた理由

インデックス投資と高配当投資を本格化するうえで、まず決めたのが「配当金年間50万円」という明確な目標です。これは“夢の金額”ではなく、3年後の家計変化を見据えた現実的なラインとして設定しました。

ここでは、なぜ50万円を目標にしたのか、その根拠と具体的な積み上げ計画を紹介します。

幼稚園入園・家賃補助終了など将来の家計変化を見据えて

現在は共働きで、娘は保育園に通っています。

ただ、3歳を迎えるころには幼稚園に進む可能性もあり、そうなると妻のフルタイム勤務は難しくなります。同時に、会社からの家賃補助(月9万円)も終了予定。

一方で、保育料(月約5万円)は無料化されるため、差し引きすると月4万円のマイナスになります。つまり、配当金で月4万円=年50万円を受け取れれば、今の生活水準を保てるという計算です。

この金額設定には、「子どもにかける時間を増やしながらも、家計を無理なく支える」というとん家の暮らし方への理想です。

3年間で高配当投資1,000万円を積み上げる計画

現在の年間配当はおよそ12万円。目標の50万円を達成するには、あと38万円の配当増が必要です。配当利回りを平均3.5%とすると、必要な投資額は次の通りです。

38万円 ÷ 3.5% = 約1,085万円

この金額を3年間で積み上げるため、新NISAの成長投資枠480万円を2年連続でフル活用する計画です。夫婦で活用すれば非課税枠は合計960万円となり、目標にほぼ届きます。

また、これまで特定口座で保有していた高配当株を順次NISA口座へ移行し、

税負担の少ない環境で配当金を最大化していく方針です。

配当で“守り”、インデックスで“増やす”──この組み合わせが、とん家が描く「安定した家計×資産形成」の実践モデルです。

とん家の実践インデックス×高配当投資ポートフォリオ

配当金50万円の目標を達成するために、とん家ではインデックス投資と高配当投資を組み合わせた二本柱のポートフォリオを組んでいます。“増やす”と“受け取る”を両立させながら、家計を安定させる仕組みを整えることが目的です。

米国ETF:HDV・VYM・SPYDで安定的な配当を狙う

これまで中心だったのは、S&P500やNASDAQに連動するインデックスETF(VOO・QQQなど)でした。ただ、今後の家計設計を考え、半分を高配当ETFを中心とした運用へと徐々にリバランスしています。

新たに組み入れたのは、HDV・VYM・SPYDの3本柱。いずれも増配実績があり、配当利回り3〜4%台を安定的に維持しているETFです。また、米ドルで配当を受け取ることで、通貨分散の効果も得られます。

ドル配当は短期的な生活費ではなく、将来の“受け取り資産”として再投資を続ける方針です。インデックス投資と両立させながら、時間を味方につけて配当の柱を育てていきます。

👉米国で高配当・増配が期待できる銘柄を知りたい方はこちら

日本株:個別株は売却

日本株は、配当を円で受け取れる安定収入源として位置づけています。2023年10月には、武田薬品工業やキャノンを購入し、以下のような個別株ポートフォリオを組んでいました。

ただし、新NISAの開始を見据え、これらの個別株は一度売却する方針です。今後は「連続増配」「累進配当」「高配当」といったキーワードを軸に、より安定性と成長性を両立できる銘柄や投資信託を再検討しています。

その中でも特に注目しているのが、次章で紹介する「SBI日本シリーズ – 日本高配当株式(分配)」です。

ドコモ経済圏を整理して投資は新NISAに一本化

これまで行っていたdポイント投資(日興フロッギー)やdカード活用などのドコモ経済圏での投資活動は、順次整理しました。

ポイントを活用した“お試し投資”としては十分な経験が得られましたが、非課税メリットを最大限に活かすためには、資金を新NISA口座に集中させる方が効率的と判断したためです。

今後は、ポイ活などで得た少額資金は生活費の補填に回し、実際の入金投資を新NISA中心に行うことで、シンプルで続けやすい投資環境を整えていきます。

新NISAで注目の日本高配当ファンド

高配当投資を進める中で、個別株と並行して注目しているのが、SBI日本シリーズ – 日本高配当株式(分配)です。コストの低さと配当利回りのバランスが取れており、「個別株に時間をかけすぎず、高配当分野に分散したい」という投資家に向いています。

SBI日本シリーズ – 日本高配当株式(分配)の活用方針

この投資信託の最大の特徴は、経費率0.099%(税込)という低コスト。同じ日本高配当系ファンドの中でもトップクラスの安さで、長期運用を考えるうえでコスト面の安心感があります。

| 三ツ星ベルト(5.71%) | 商船三井(4.89%) |

| 安藤・間(5.54%) | サンゲツ(4.88%) |

| 日東工業(5.53%) | H.U.グループホールディングス(4.87%) |

| 日本たばこ産業(5.00%) | 神戸製鋼所(4.80%) |

| ソフトバンク(4.91%) | 日本特殊陶業(4.87%) |

一方で、構成銘柄を見ると銀行・通信業などの定番高配当セクターの比率が少なく、代わりに製造業や景気敏感株が多く採用されています。そのため、メインポートフォリオとしてではなく、利回りやセクター分散を調整する「補助的な役割」で活用する方針です。

とん家では、メインは引き続き米国ETF。連続増配や累進配当を探しつつ、この投信は「高配当エリアのすき間を埋める存在」として、新NISAの成長投資枠で購入予定です。

👉日本で高配当・増配が期待できる銘柄を知りたい方はこちら

https://tonke-seikatsu.com/nisa-japan-dividend-fund-2026/👉【PR】とん家も実際にSBI証券の新NISA口座を活用しています。この「SBI日本シリーズ – 日本高配当株式(分配)」を購入できるのはSBI証券だけ。非課税枠を活かして高配当投資を始めたい方は、まずは公式サイトで内容をチェックしてみてください。

まとめ|“増やす”と“受け取る”を両立する家計づくり

これまでポイント投資から始まったとん家の投資は、今ではインデックス投資と高配当投資の二本柱に進化しました。新NISAでは、以下のように「増やす」と「受け取る」を同時に進めていきます。

- インデックス投資: 資産全体を長期的に増やす土台

- 高配当投資: 家計を安定させる現金収入の柱

さらに、米国ETF+日本高配当株で通貨分散を行い、円・ドルの両方から配当を得ることで、リスクを分散。複雑な仕組みや複数サービスを手放し、「シンプルで続けやすい投資スタイル」に整えました。

節約・育児・仕事と両立しながらも、家計を少しずつ強くする――これが、とん家が新NISAでめざす「現実的なサイドFIREの形」です。

👉 関連記事: