一部リンクはアフィリエイトを利用しています。商品・サービスの選定は実体験に基づき、正確な情報提供を心がけています。

中古戸建てでも住宅ローンは組めるの?

そんな疑問を持つ人は多いはずです。わが家では、2025年末に地方都市移住。3年程賃貸で暮らしながら地域の適性を見極め、その後に中古戸建ての購入を検討する計画です。売却益を狙うつもりはありませんが、将来的なリスクを下げるため“土地値付近で購入できる物件”を重視しています。

本記事では、同じように「地方で暮らしを整えながら資産を築きたい」方に向けて、

中古戸建てに使える住宅ローンの種類・選び方・注意点を、家計やサイドFIREの視点も交えて解説します。

💡 この記事でわかること

| 項目 | 内容 |

|---|---|

| 🏠 中古戸建てローンの基本 | 新築との違い・審査条件・金利のポイントを整理 |

| 💰 フラット35・銀行・勤務先ローン比較 | 金利・手数料・保証料をわかりやすく比較 |

| 🧮 借入シミュレーション | 年収別・金利別の返済負担を表で確認 |

| 🛡️ 団信(生命保険)との関係 | 万一のリスクを減らす仕組みを理解 |

| 🔥 FIRE・地方移住視点 | 固定費・土地値・将来リスクのバランスを考える |

🏠中古戸建を資産として購入する方法に興味がある方はこちら

🔥サイドFIREのための投資・地方移住に興味がある方はこちら

中古戸建ての住宅ローンは新築とここが違う

中古戸建てを購入する際、多くの人が最初につまずくのが「ローンの通りづらさ」です。

見た目や価格は魅力的でも、築年数や耐震基準などが原因で、希望通りの融資を受けられないケースも少なくありません。

そのため、以下の3つを必ず頭に入れておく必要があります。

審査で重視されるのは「担保評価」

銀行は購入価格ではなく、建物と土地の評価額を基準に融資額を決めます。

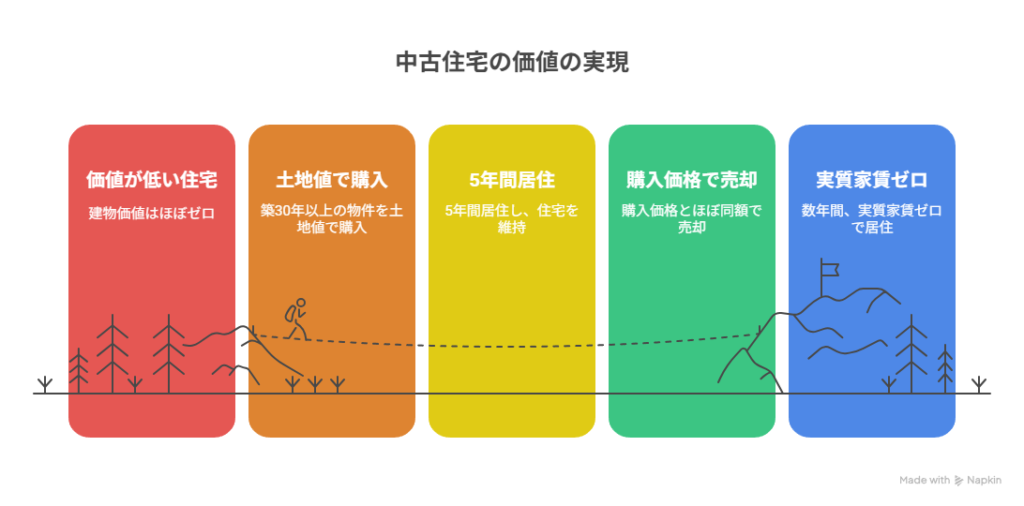

そのため、築30年を超えるような物件では、建物の評価がほぼゼロと見なされ、結果的に自己資金を多く求められることがあります。

一見デメリットに見えますが、「土地値で買う」ことができれば、将来的に「土地値で売る」ことも可能です。つまり、建物部分の評価は下がっても、土地の資産価値が残る=リスクを抑えた資産形成につながります。

この「土地値を意識した家選び」は、FIREを目指すうえでも重要な考え方です。詳しくは後半の「住宅ローン×サイドFIREの考え方」で解説します。

耐震基準を満たしていないとローン不可の場合も

1981年(昭和56年)以降の「新耐震基準」を満たしていない物件は要注意です。この基準を満たさないと、フラット35などの住宅ローンが利用できないケースがあります。

耐震基準をクリアしているかどうかを確認するためには、「耐震適合証明書」や「住宅性能評価書」の提出が求められます。ただし、発行には調査費用や補強工事が必要になることもあり、購入後に気づくと“融資不可=資金計画が崩れる”リスクがあります。

資産形成の視点では「ローンが通らない=投資機会を失うこと」を意味します。私自身、資産形成の軸は株式投資に置いており、できるだけ自己資金を減らし、支払いを長期に分散させるローン設計を重視しています。

つまり、ローンが組めない物件は、“住宅”としてだけでなく、“投資戦略”としても致命的。

だからこそ、購入前に耐震・書類面を徹底チェックし、「ローンを通せる=キャッシュを温存できる」状態を作る予定です。

リフォーム費込みで考えると現実的

私自身、サイドFIREを目指すうえで「支出の最適化=我慢ではない」です。節約や資産形成の過程でも、家族が心地よく暮らせる環境は“削ってはいけない支出”です。

中古戸建ての魅力は“安く買える”ことではなく、浮いた分を「長く満足して暮らすためのリフォーム費」に回せる自由度にあります。キッチンや浴室、断熱性能など、生活の満足度を左右する部分には投資し、サイドFIRE後も「この家でよかった」と思える状態を維持したいと考えています。

💡 まとめ:中古戸建てローンのポイント

- 築年数・耐震基準がローン可否に直結

- 評価額は「土地+建物」で決まり、築古は建物ゼロ査定も

- フラット35利用には耐震証明が必要

- リフォーム費込みローンで総額を最適化

中古戸建てに強いローンの種類を比較

中古戸建てを購入する場合、利用できるローンは主に「フラット35」「銀行ローン」「勤務先・提携ローン」の3種類です。どのローンを選ぶかで、金利・手数料・返済の柔軟性が大きく変わります。ここではそれぞれの特徴と、サイドFIREを目指す視点からの考え方を解説します。

フラット35|全期間固定で“安心”を買うローン

フラット35は、住宅金融支援機構と民間銀行が共同で提供する全期間固定金利ローンです。

金利が上がっても返済額が変わらないため、「最後まで安心して返済できるローン」として知られています。

中古住宅でも利用可能ですが、築年数や耐震基準などの条件が厳しいため、「耐震適合証明書」や「住宅性能評価書」の提出が必要な場合があります。似た仕組みの「銀行の固定金利」との違いを整理すると、次のようになります。

| 項目 | フラット35 | 銀行の固定金利 (10年固定・全期間固定など) |

|---|---|---|

| 金利の決定主体 | 国+民間銀行(制度型) | 各銀行(独自設定) |

| 金利の水準 | やや高め(1.5〜1.8%前後) | 低め(1.2〜1.6%前後) |

| 保証料 | 不要 | 必要な場合あり(0.2〜2.0%) |

| 団信 | 任意加入(別途契約) | 多くは金利込みで自動付帯 |

| 審査基準 | 耐震・住宅性能など条件厳しめ | 銀行ごとに柔軟 |

| 特徴 | 国の制度で倒産リスクなし /繰上返済無料 | 金利競争があり柔軟 /条件変更もあり |

✅ フラット35:安定を買うローン

✅ 銀行固定:金利を抑えて柔軟に使うローン

サイドFIREを目指す立場から見ると、支出が一定で見通しを立てやすい=安心を買うという意味ではフラット35は相性が良い選択肢です。一方で、金利が高めな分「投資資金を温存したい」人にとってはやや不利。「精神的な安定を優先するか」「キャッシュ効率を重視するか」で選択が分かれます。

💡 ポイント

- 全期間固定で返済額が変わらない安心設計

- 耐震・書類条件が厳しいが、長期安定性は高い

- FIRE後の収入減にも強い

- キャッシュを活かしたい人は銀行固定との比較が重要

銀行ローン|低金利と柔軟性が魅力

銀行ローンは、変動・固定・ミックスの3タイプから選べる自由度の高いローンです。

金利の低さが最大の魅力で、条件が合えばフラット35よりも0.3〜0.5%程度低金利になることもあります。ネット銀行(住信SBIネット銀行、auじぶん銀行など)は手数料が安く、書類手続きもオンラインで完結できる点が人気です。

一方で、築古の中古戸建てでは「担保評価が低く希望額まで借りられない」ことがあり、フラット35よりも物件の評価に左右されやすいのがデメリットです。金利が低い分、将来の上昇リスクをどうコントロールするかが重要。「変動で借りて→一部繰上げ・固定切替で調整」など、戦略的に使いこなす力が求められます。

私自身もサイドFIREを見据えて、「支払いをコントロールできる=キャッシュを温存できる」という点で、銀行ローンを有力候補としています。

💡 ポイント

- 金利が最も低い選択肢になりやすい

- 変動・固定・ミックスを柔軟に選択可能

- 担保評価で借入上限が制限される場合あり

- FIRE志向なら金利変動リスクを把握しておく

勤務先・提携ローン|金利優遇と安定性が魅力

勤務先や公務員向けに提供される企業提携ローンは、金利優遇(▲0.3〜0.5%)や保証料免除などの特典がつくケースがあります。

また、給与天引きで返済管理がしやすいというメリットもあり、特に安定期の会社員・公務員には使いやすい制度です。一方で、利用できるのは在職中のみが多く、転職・退職時に金利優遇がなくなるリスクがあります。サイドFIREを目指す場合、「ローン完済まで勤務する前提」にしないよう注意が必要です。

💡 ポイント

- 金利優遇・保証料免除の特典あり

- 在職中のみ利用可、退職後は優遇消失リスク

- 安定期に一時的に利用するのが現実的

- FIRE移行期は他ローンへの借り換えも検討

💡まとめ

| 種類 | 金利タイプ | 特徴 | 向いている人 |

|---|---|---|---|

| フラット35 | 全期間固定 | 安心・書類条件厳しめ | 安定を優先したい人 |

| 銀行ローン | 変動・固定・ミックス | 低金利で柔軟性あり | 現金を持っておきたい人 |

| 勤務先ローン | 固定 or 変動 | 優遇あり・在職中限定 | 安定期の会社員・公務員 |

中古住宅でも使えるローンには、大きく分けて「フラット35」「銀行ローン」「勤務先・提携ローン」の3種類があります。それぞれに金利の特徴や審査条件が異なり、どこで借りるかによって総支払額が変わります。

中古×リフォーム一体型ローンの活用法

築年数が経過した中古戸建てでは、屋根や外壁、水回りなどの修繕が必要になることが多く、「物件価格+リフォーム費+諸費用」を一括で借りられる「リフォーム一体型ローン」を活用すると、自己資金を抑えながら快適な住まいを実現できます。

ここでは、仕組みとメリット、利用できるローンの種類、そして実務上の注意点を解説します。

仕組みとメリット

リフォーム一体型ローンは、住宅ローンとリフォームローンを一本化した仕組みです。通常、リフォーム費用は別枠で高金利のローンになることが多いですが、一体型では住宅ローンと同じ低金利でまとめて借入できます。

「古い物件でも自分好みに整えて暮らす」という選択肢を取りやすくなり、物件選びの幅が広がる点も大きなメリットです。

サイドFIREを目指す立場から見ても、“安く買って我慢する”のではなく、満足度を下げずに暮らす投資としてリフォーム費を組み込むことは合理的です。長く住む家だからこそ、快適さ=生活の質を維持できることが、結果的に支出の満足度を高めるポイントになります。

対応ローンの比較と審査の流れ

リフォーム一体型ローンに対応しているのは主に「フラット35」と「銀行ローン」です。

それぞれの特徴を比較すると次のようになります。

| ローンの種類 | 対応可否 | 特徴 |

|---|---|---|

| フラット35リノベ | 対応 | 性能向上リフォームを条件に金利優遇 (最大▲0.5%)。全期間固定で安定。 |

| 銀行ローン (住信SBI・りそな・イオンなど) | 対応 | リフォーム費を同時審査でまとめ借入可。 保証料軽減やWeb完結対応も。 |

審査の流れは通常の住宅ローンとほぼ同じですが、リフォーム見積書や設計書を提出する必要があります。施工業者や工事内容によっては融資対象外になることもあるため、購入前に銀行と施工会社の双方で確認しておくのが安心です。

融資実行と実務上の注意点

リフォーム一体型ローンでは、工事の進捗に合わせて「つなぎ融資」や「分割融資」を利用する場合があります。

- つなぎ融資:工事前に一時的に資金を立て替える方式

- 分割融資:工事の進捗に応じて段階的に融資する方式

工事完了後には「完了報告書」や「写真」「領収書」などの提出が求められ、それをもって融資が確定する仕組みです。特に中古物件では“住みながらリフォーム”が難しいケースも多いため、引渡し・工事・融資実行のタイミングを綿密に調整することが重要です。

💡 まとめ:リフォーム一体型ローンを活用するポイント

- 購入費+リフォーム費を一括で低金利借入

- 自己資金を抑えつつ快適な住まいを実現

- フラット35・銀行ローンともに対応可能

- 工事見積書・完了報告など書類手続きが必要

- 「節約」ではなく「生活満足度への再投資」として活用

住宅ローンのシミュレーションと年収目安【保存版】

金利差や年収ごとの返済負担を具体的に見ると、無理のない借入額が明確になります。ここでは年収別の借入目安と、金利・期間別の返済シミュレーションを表でまとめました。

年収別の借入目安表(手取り20%・30%ベース)

住宅ローンの返済比率は、一般的には「年収の25〜35%」が目安とされますが、実際の生活感に即した判断をするなら、“手取りベース”で考えることが重要です。

とん家では「サイドFIREを目指す家計なら手取りの20%」「一般家庭でも30%以内」が理想と考えています。

| 年収 (税込/万円) | 手取り(月)※ | 手取り20%での返済額 | 手取り30%での返済額 | 借入目安(20%) | 借入目安(30%) |

|---|---|---|---|---|---|

| 400 | 約25万円 | 約5.0万円 | 約7.5万円 | 約1,800万円 | 約2,700万円 |

| 500 | 約31万円 | 約6.2万円 | 約9.3万円 | 約2,200万円 | 約3,200万円 |

| 600円 | 約37万円 | 約7.4万円 | 約11.1万円 | 約2,700万円 | 約3,900万円 |

| 700 | 約43万円 | 約8.6万円 | 約12.9万円 | 約3,100万円 | 約4,600万円 |

| 800万円 | 約48万円 | 約9.6万円 | 約14.4万円 | 約3,400万円 | 約5,100万円 |

※手取りは税・社会保険料控除後の概算。妻は扶養内・子1人想定。

※金利1.0%・期間35年・元利均等返済の概算値。

💡 判断の目安

- 🔹 一般家庭の上限ライン:手取りの30%

- 🔸 サイドFIRE家計の理想ライン:手取りの20%以内

- 住宅費を抑えることで、教育費・投資・余暇費に柔軟性を残せる

金利差(1.0% vs 1.5%)による返済額と総負担の違い

金利のわずかな差でも、返済総額では100万円単位の違いが生まれます。ここでは、まず年収700万円・借入3,100万円を軸に、他の借入額とも比較してみます。

| 項目 | 金利1.0% | 金利1.5% | 差額 |

|---|---|---|---|

| 月々の返済額 | 約88,000円 | 約94,000円 | 約6,000円 |

| 総返済額 | 約3,700万円 | 約3,950万円 | 約250万円 |

| 利息総額 | 約600万円 | 約850万円 | 約250万円 |

フラット35などの全期間固定は「安心を買う」設計、銀行ローン(変動・固定ミックス)は「金利効率を取る」設計です。

どちらが正解かは、金利水準やライフステージで変わります。私は「購入時点での金利差によって生まれる“余力”を、どこまで投資に回せるか」を基準に考えています。つまり、

- 変動金利を選んで浮いた月6,000円前後を投資に回す

- 将来金利が上昇しても、その運用益でカバーできるかを試算する

というように、“金利差をリスクではなく戦略として捉える”発想です。

| 借入額 | 金利1.0%(/月) | 金利1.5% (/月) | 総返済差額 |

|---|---|---|---|

| 2,500万円 | 約70,000円 | 約75,000円 | 約5,000円/月・約130万円差 |

| 3,100万円 | 約88,000円 | 約94,000円 | 約6,000円/月・約250万円差 |

| 4,000万円 | 約113,000円 | 約120,000円 | 約7,000円/月・約300万円差 |

たった0.5%の金利差でも、総額で200〜300万円の差になります。住宅ローンは家計における“固定費の最たるもの”であり、この差が家計の自由度を大きく左右します。

💡 金利の考え方

- 固定金利: 金利上昇期の“安心”を買う。将来の支出を確定できるメリットが大きい。

- 変動金利: 低金利を活かして、“差額分を先に投資する”という選択も可能。

金利が上がらなければ運用益がプラス、上がっても備えが効く。

住宅ローンは“配当金で払える範囲”が安心

我が家では、住宅ローンの返済を「配当金でまかなえる範囲」に抑えることを目標にしています。たとえば借入3,000万円で月返済約9万円なら、将来の配当収入(月10万円想定)で支払える計算です。

この設計にしておくと、たとえ一時的に働けなくなっても、「配当収入=ローン返済」「インデックス投資=生活費」という形で、しばらく家計を維持できます。

サイドFIREを目指す家庭にとって、住宅ローンは“借金”ではなく、暮らしの安定を生む仕組みのひとつ。無理のない返済を続けながら、資産収入で支える設計にすることで、安心して家族の時間や働き方の自由を守ることができます。

ペアローンと収入合算はどう考える?

夫婦共働きで中古戸建てを購入する場合、ペアローンや収入合算を活用して借入可能額を増やすケースが多くあります。ただし、どちらかの収入が減った場合や、次章の団信(団体信用生命保険)の扱いなど、リスクの所在を明確にしておくことが重要です。

ペアローンと収入合算の仕組み

| 項目 | ペアローン | 収入合算 |

|---|---|---|

| 仕組み | 夫婦それぞれが別のローン契約を結ぶ | 主債務者1人+配偶者の収入を 合算して審査 |

| 団信 | それぞれ加入(両方に保障あり) | 主債務者のみ加入 (配偶者は対象外) |

| 住宅ローン控除 | 夫婦それぞれが適用可 | 主債務者のみ |

| 手続き・費用 | 登記・契約2本分(やや複雑) | 手続き1本で簡易 |

ペアローンは借入上限を大きく伸ばせる反面、手続き負担・登記費用の増加・団信の2重管理といったデメリットがあります。一方、収入合算は手続きが簡単な分、配偶者に団信が付かない点に注意が必要です。

メリットとデメリットの整理

- メリット:借入上限UP・共働き世帯の資金計画を柔軟にできる

- デメリット:一方の収入減や離職で返済負担が増すリスク/団信の保障対象が限定される

また、相続時や離婚時の所有権トラブルを防ぐため、登記割合(共有名義 or 単独)を明確にしておくことも大切です。勤務先ローンは基本的にペア不可と考えておきましょう。

基本は「一人で返せる範囲」で考える

ペアローンや収入合算で借入額を増やすのは魅力的ですが、“一人でも返せる範囲”で設計するのが現実的です。とくに子どもが生まれた後は、妻が育休や時短勤務になるなど、共働きが前提ではなくなる時期もあります。

先ほども話しましたが、私自身は、ローン返済を配当金で賄える範囲に抑える方針です。どちらも働けない期間があっても「配当=ローン返済」「インデックス投資=生活費」で数年間はしのげるようにしておくことで、家計の安定性が格段に上がります。

団信(団体信用生命保険)の仕組みと選び方

住宅ローンを組むときに必ず確認すべきなのが、団信(団体信用生命保険)です。もし契約者が死亡・重病になった場合に、残りの住宅ローンが全額免除される仕組みで、家族の生活を守る“万が一の備え”として機能します。

団信の基本と「義務・任意」の違い

団信は、借入先によって加入が義務か任意かが異なります。

| ローンの種類 | 団信加入 | 備考 |

|---|---|---|

| 銀行ローン | 原則「義務」 | 加入が融資条件。 保険料は金利に含まれるケースが多い。 |

| フラット35 | 「任意」 | 通常は金利+0.2%程度で加入可。 健康状態により加入できない場合も。 |

銀行ローンの場合は、団信保険料が金利に内包されており、別途の支払いは不要です。一方、フラット35では任意加入のため、健康状態や年齢によっては非加入も可能ですが、

その分、他の生命保険で代替する必要があります。

3大疾病・8大疾病・就業不能などのタイプ比較

最近の団信は、基本保障に加えて疾病リスクにも備えられる特約型が増えています。

| タイプ | 主な保障内容 | 特徴 |

|---|---|---|

| 3大疾病団信 | がん・心筋梗塞・脳卒中 | 発症時点で残債がゼロになる。 保険料上乗せは+0.1〜0.3%程度。 |

| 8大疾病団信 | 上記+糖尿病・高血圧など | 幅広くカバー可能だが、上乗せ幅も大きめ。 |

| 就業不能団信 | 長期療養や働けない状態 | 一定期間返済免除または保険金で支払い継続。 |

どこまで保障をつけるかは、保険と同じで「確率は低いが、起きたら大きな損失になるリスクに備える」という視点で決めましょう。

🏢 勤務先ローンでは選択肢が限られる

勤務先提携ローンや社内融資の場合、団信の種類を選べないケースがあります。標準型(死亡・高度障害のみ)で固定されていることが多く、がん保障や就業不能特約を追加できないこともあります。

この場合は、必要であれば個人で医療保険・就業不能保険を補う設計が現実的です。借入条件だけでなく、「団信の範囲」も含めて総合的に比較するのがポイントです。

住宅ローン×資産形成の考え方|“生活基盤への投資”として向き合う

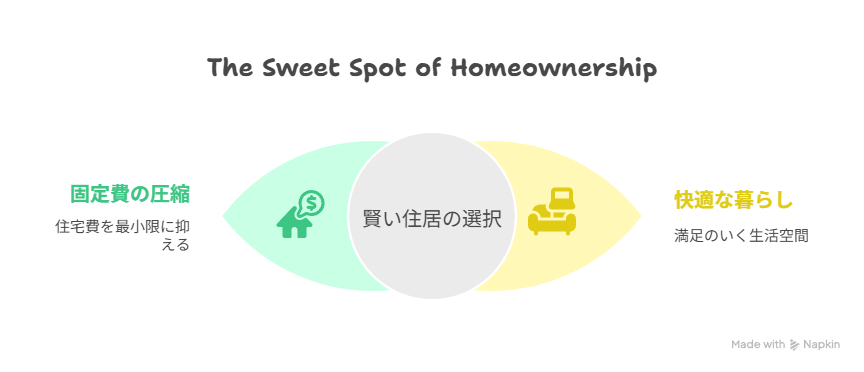

満足度を下げずに借入をしながら資産形成を続けるための、この記事のまとめです。

住宅ローンを「消費」ではなく「生活基盤への投資」と捉えることで、地方移住後も家計の安定と暮らしの満足度を両立できます。ここでは、ローンを抱えながら資産を増やすための現実的な考え方とリスク管理の指針を整理します。

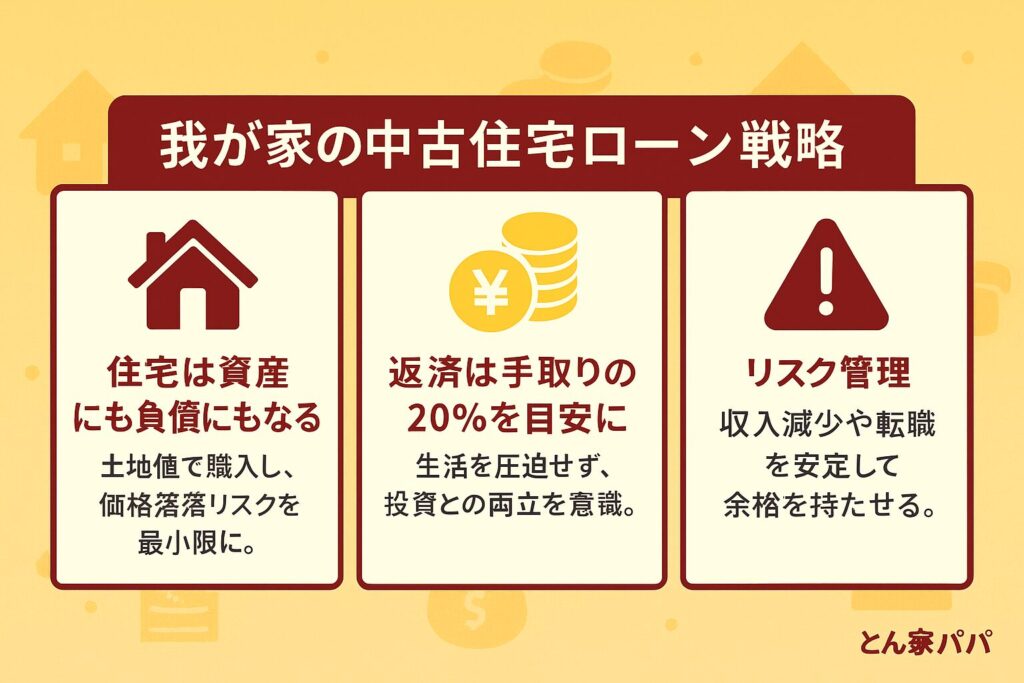

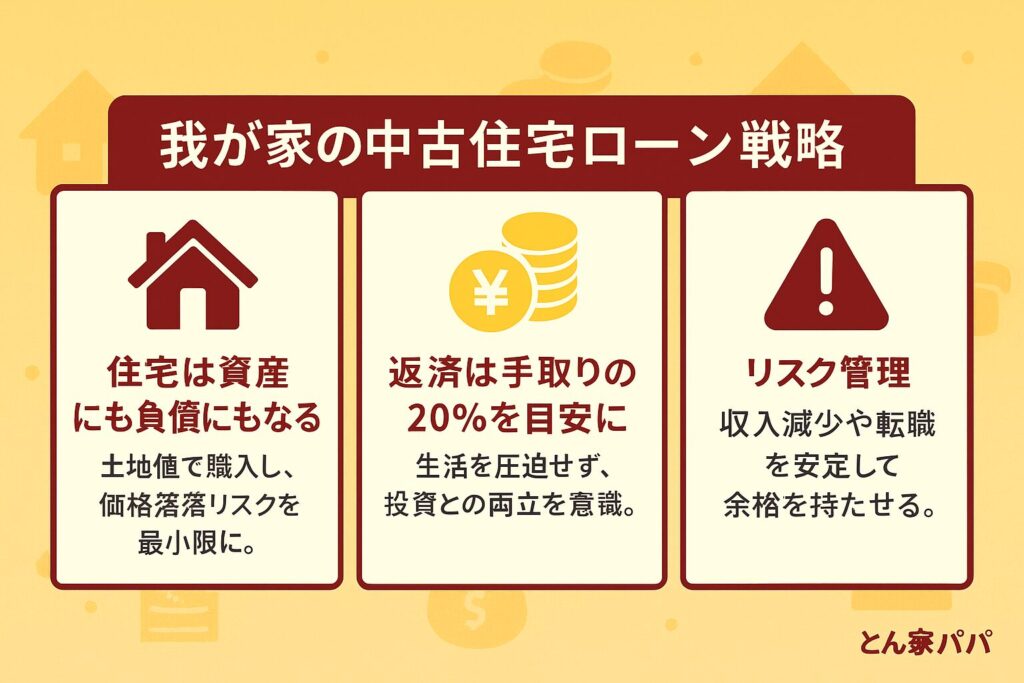

住宅は資産にも負債にもなる|土地値でリスクを下げる

住宅は「一生住む家」であると同時に、資産にも負債にもなり得る存在です。

サイドFIREを目指すなら、ローン返済の可否だけでなく、出口(売却・貸出)も見据えた購入判断が必要になります。

特に中古戸建てでは、建物よりも「土地の価値」が資産として残るため、土地値付近で購入できれば、最悪の場合も土地値で売却できるというリスクヘッジが可能です。価値が残る住宅を選べば、収入が減っても再出発が容易で、精神的な安心にもつながります。

住宅は「買うこと」が目的ではなく、“暮らしと資産を支える基盤”として持つことが重要です。

返済は手取りの20%を目安に|投資と生活を両立させる

FIREを目指す家計では、「返済で投資資金を圧迫しない」ことが最も重要です。私は、ローン返済=手取りの20%以内を理想ラインとしています。返済を軽く抑えることで、

- 教育資金や老後費用の積立

- つみたてNISAや配当株への投資

といった「将来の自由を増やす支出」に資金を回すことができます。“生活費を圧迫しない範囲でローンを組む”ことで、住宅取得後も投資と貯蓄を継続可能に。ローンの支払いで教育費を削る等の事態にならないよう注意が必要です。

リスク管理|“配当=ローン返済”の安定構造を作る

ローンを抱えても資産形成を止めないために、私は「ローン返済=配当金で賄える範囲」を意識しています。この考えを持てば

- 配当金 → ローン返済

- インデックス投資 → 生活費補填

という2本柱で、万が一の収入減や転職期間中も“時間の余裕”を確保できます。これは「借金をリスクに変えない」ための仕組みです。住宅ローンは、働き続ける前提ではなく、“資産から支払う”設計に変えることで安全資産に近づけることができます。

💡まとめ

住宅ローンは「金利の低さ」で選ぶものではなく、“暮らしと資産の両立”を支える仕組みとしてどう機能させるかが本質です。必ず3社ほどで見積りをして検討しましょう。3社の見積もりは面倒ですが、金額的にも時間をかけるべきです。

👉住宅を“資産”として考えたい方はこちらの記事を参考にしてください。

👉保障の考え方を深めたい方はこちらの記事を参考にしてください。: