一部リンクはアフィリエイトを利用しています。商品・サービスの選定は実体験に基づき、正確な情報提供を心がけています。

家計簿は「無駄を見える化するだけのツール」──そう思っていませんか?

「なんとなくお金が貯まらない」

「家計簿アプリって種類が多すぎて、どれを選べばいいのかわからない」

そんなモヤモヤを感じていたのは、資産形成を始める前の私も同じでした。

実際に資産形成を始めてからは、マネーフォワードMEの有料版を約3年間使って家計を管理。その結果、固定費の見直しや投資への資金シフトが進み、資産が約1,500万円増加。まさに家計簿は、ただの記録ツールではなく 「お金の使い方を変えるトリガー」 だと痛感しました。

そして退職を機に「サブスクの固定費を削減したい」と考えるように。そこで2025年5月に出会ったのが、スマートライフデザイナー(無料) でした。現在3か月ほど使っていますが、無料にもかかわらず広告なし、口座連携数も無制限で、正直かなり驚いています。もちろんデメリットもありますが、「無料でここまでできるなら十分」 というのが率直な感想です。

本記事では、これまでの有料版ユーザーとしての体験も踏まえながら、スマートライフデザイナー(無料) と マネーフォワードME(有料) を徹底比較。「どっちが正解?」ではなく、“あなたに合った家計簿アプリ”を見つけるヒントをお届けします。

✅ この記事でわかること

- スマートライフデザイナーとマネーフォワードMEの違い(無料・有料の比較)

- 筆者が3か月使ってわかったリアルなメリット・デメリット

- 自分に合った家計簿アプリの選び方と判断基準

- 「続かない」「夫婦で共有したい」など、よくある悩みへの対処法

👉家計簿を利用した節約や投資の具体的な取り組み、筆者の考え方は以下で紹介していますので、ぜひご覧ください。

スマートライフデザイナー vs マネーフォワードME【徹底比較】

家計簿アプリを選ぶうえで迷いやすいのが「無料で十分か?」「有料版の価値はあるのか?」という点です。

ここでは、我が家も実際に使ってきた「マネーフォワードME(無料・有料)」と「スマートライフデザイナー」の3者を比較しながら、それぞれの特徴や向いている人について解説します。

家計簿アプリ3者比較表|必要な機能だけにフォーカス

以下の比較表では「月額料金・連携数・広告表示・自動仕分け」など、家計改善に直結するポイントに絞って整理しました。

👉 さらに「どんな人におすすめか」も一目でわかるようにしています。

| 項目 | マネーフォワードME (無料) | マネーフォワードME (有料) | スマートライフデザイナー (無料) |

|---|---|---|---|

| 月額料金 | 0円 | 月額 540円~ 年額 5,940円~※ | 0円 |

| 連携可能数 | 4件まで | 無制限 | 無制限 |

| 自動仕分け | ○(制限あり) | ◎ | ◎ |

| グラフ表示 | ○(簡易) | ◎ | ○(簡易) |

| 広告 | あり | なし | なし |

| おすすめ | とりあえずお試し派 | 資産全体を管理したい人 | 無料で十分派 自身でPDCAを回せる |

| 公式DL | ダウンロード | ダウンロード | ダウンロード |

※ マネーフォワードMEは2025年8月5日の価格改定反映済み、Web版とアプリ版の価格が変更になっています。また、月額980円で資産形成全体の可視化(配当金など)に対応したプランもあります。

【無料家計簿アプリ】スマートライフデザイナーを実際に使ったレビュー

スマートライフデザイナーは、完全無料・広告なしで使える家計簿アプリとして注目されています。

私自身、これまで マネーフォワードMEの有料版を約3年間利用してきましたが、退職を機に固定費を見直し、2025年5月からスマートライフデザイナーへ乗り換えました。

ここでは、

- なぜ有料家計簿アプリをやめたのか

- 実際に使って感じたメリット・デメリット

- 他の無料家計簿アプリと比べてどうか

といった点を、実体験ベースで正直にレビューしていきます。

【固定費削減】マネーフォワードME有料版から乗り換えた理由

我が家ではこれまで、マネーフォワードMEの有料版(当時月額500円/年払い5,300円)を3年間ほど利用していました。

確かに便利でしたが、退職を機に「固定費をさらに削減したい」と考えるように。そこで2025年5月に選んだのが スマートライフデザイナー(無料) です。

「支出の見える化」と「口座連携機能」さえ確保できれば、家計改善には十分だと感じていたため、思い切って切り替えました。結果として、年間5,000円程度の固定費カットにもなり、使い心地も想像以上に快適でした。

スマートライフデザイナーを使って感じたメリット

ここでは、日常的に使う中で十分、特に無料版のメリットだと感じたポイントを4つ紹介します。

✅ 広告なし

無料アプリにありがちな広告表示が一切なく、画面がスッキリしていてストレスがありません。毎日開くものだからこそ、この快適さは大きなメリットです。

✅ 口座連携数が無制限

銀行口座・クレジットカード・証券口座など、何件でも登録可能。

マネーフォワードMEの無料プランは「4件まで」という制限があるため、資産をまとめて管理したい人にとっては圧倒的に使いやすいです。

✅ 一括更新・現金管理にも対応

ボタンひとつで口座をまとめて更新できる「一括更新」機能が便利。

また、キャッシュレス中心の人でも現金の残高入力ができるので、日常の使い勝手に不足はありません。

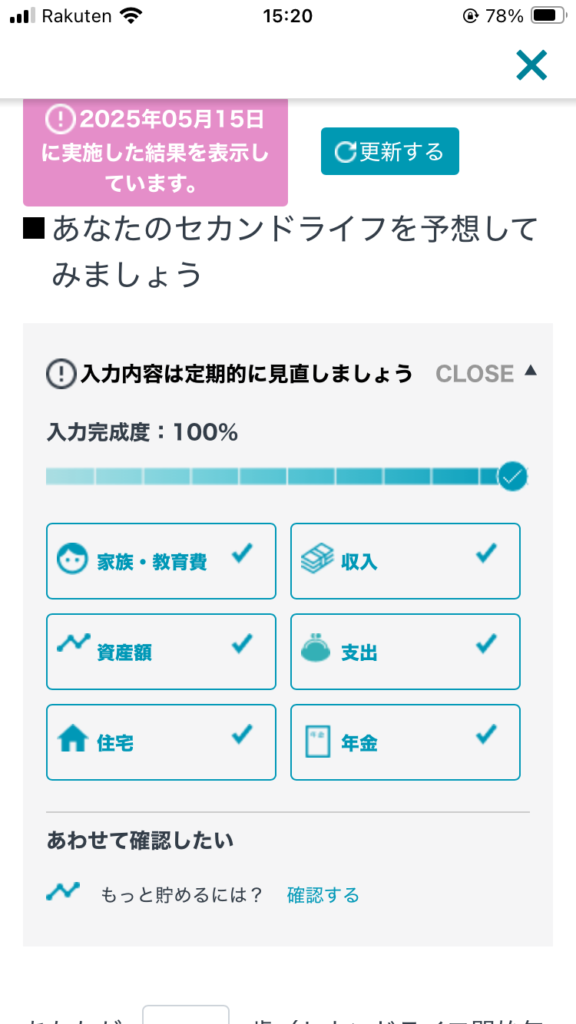

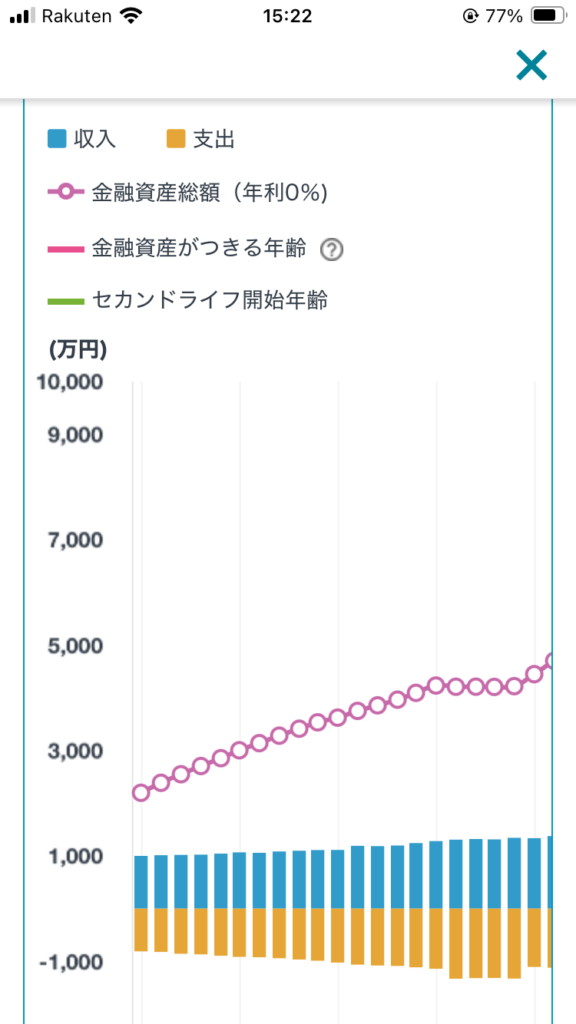

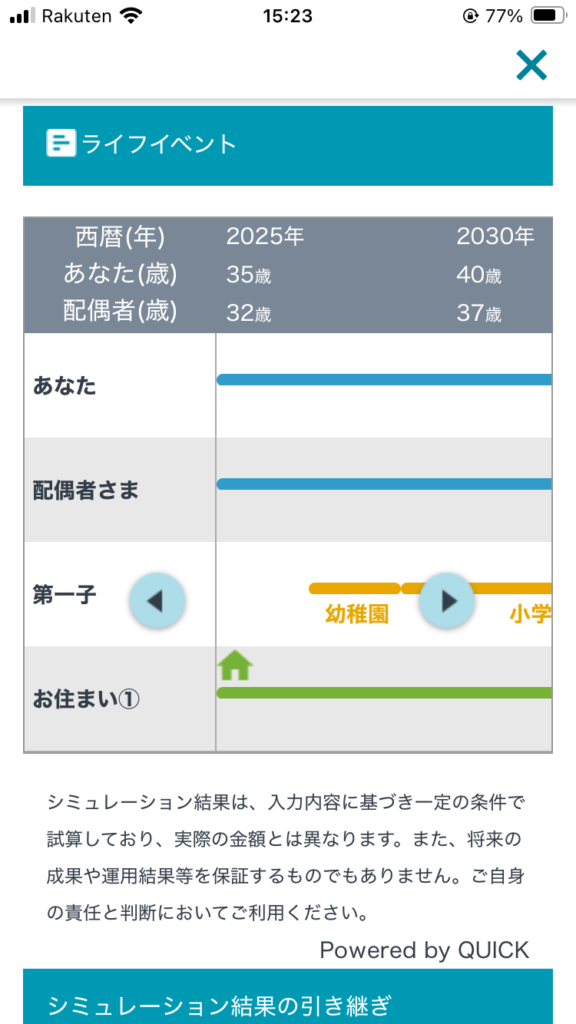

✅ ライフプラン機能で将来資金をシミュレーション

スマートライフデザイナーには、将来の教育費や老後資金をシミュレーションできる「ライフプラン機能」が備わっています。

具体的には:

- 年収や生活費の推移を年代ごとに入力

- 子どもの進学や住宅購入などライフイベントを登録

- 公的年金や退職金の想定も反映

これらを入力すると、将来の資産推移をグラフで確認でき、「何歳までにいくら必要か」「老後資金は足りるか」といったイメージを直感的に掴めます。

必須ではない機能ですが、教育費や老後資金が気になる家庭にとってはかなり有用。無料でここまでできるのは大きな強みだと思います。

実際の画面は以下のようになります。

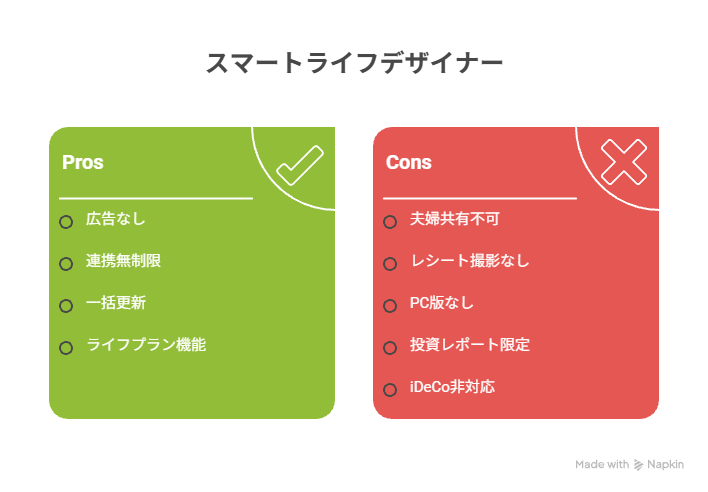

スマートライフデザイナーのデメリット・注意点

一方で、どんなアプリにも向き・不向きはあります。ここでは、実際に使っていて「ここは人を選ぶ」と感じた点を正直にまとめます。なお、これらのデメリットは「家計簿に何を求めるか」によっては、ほとんど気にならない場合もあります。

❌ 夫婦共有不可

複数端末での同時利用や「夫婦アカウント共有」には非対応。家庭で一緒に家計簿をつけたい場合はやや不便です。

❌ レシート撮影なし

レシートを撮影して自動入力する機能はありません。支出を手入力する場面が残る点は、ZaimやマネーフォワードMEと比べると劣ります。

❌ PC版・円グラフなし

アプリはスマホ専用。PCでの管理や、円グラフでの内訳表示には対応していません。スマホ完結で十分な人には問題ないですが、「細かく分析したい人」には物足りない部分です。

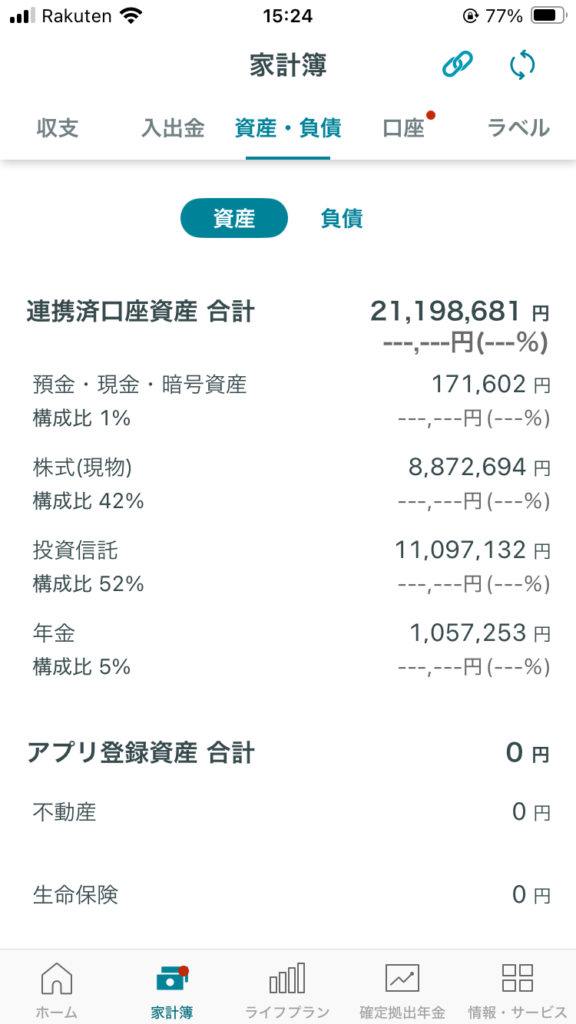

❌投資判断に使えるレポート機能は限定的

家計や資産の全体像を把握するには十分ですが、評価損益率や時系列の変化を細かく追うレポート機能は用意されていません。投資も含めて管理したい人にとっては、「あくまで生活設計向けのツール」という印象が強いです。

下が実際の投資口座の画面となります。

❌ iDeCo(SBIベネフィット・システムズなど)非対応

スマートライフデザイナーでは、iDeCo(個人型確定拠出年金)の連携先が限定されています。具体的には、連携できるのは

- NRK(日本レコード・キーピング・ネットワーク)

- JIS&T(日本インベスター・ソリューション・アンド・テクノロジー)

が管理する確定拠出年金のみで、SBIベネフィット・システムズなどが管理するようなiDeCo口座とは連携できません。そのため、iDeCoを含めて資産全体を一元管理したい人にとっては、やや不便に感じる可能性があります。一方で、

- iDeCoを利用していない

- iDeCoは別で管理しており、家計簿には含めなくてよい

という場合は、実用上ほとんど問題にならない点でもあります。

スマートライフデザイナーの口コミ・評判【利用者レビュー】

実際に使っている他のユーザーからも、次のような声が寄せられています。

「無料なのに広告がないのが最高。操作もシンプルで、毎日続けられています。」

「銀行口座の連携数が無制限なのはありがたい。資産をまとめて見たい人にはぴったり。」

「夫婦で共有できないのが残念。でも自分ひとりで使うなら十分すぎる機能。」

私自身の実感とも一致しており、やはり「無料×広告なし×連携無制限」が最大の魅力だと感じます。

【有料家計簿アプリ】マネーフォワードMEを実際に使ったレビュー

マネーフォワードME には無料版と有料版がありますが、ここでは私が実際に3年間使っていた「有料プラン(プレミアム)」の体験レビューを紹介します。

無料版でも基本的な家計管理は可能ですが、資産形成や投資管理まで踏み込む場合、有料版ならではの機能が大きな差になります。以下では、有料版だからこそ実感できたメリット・デメリットを中心にまとめていきます。

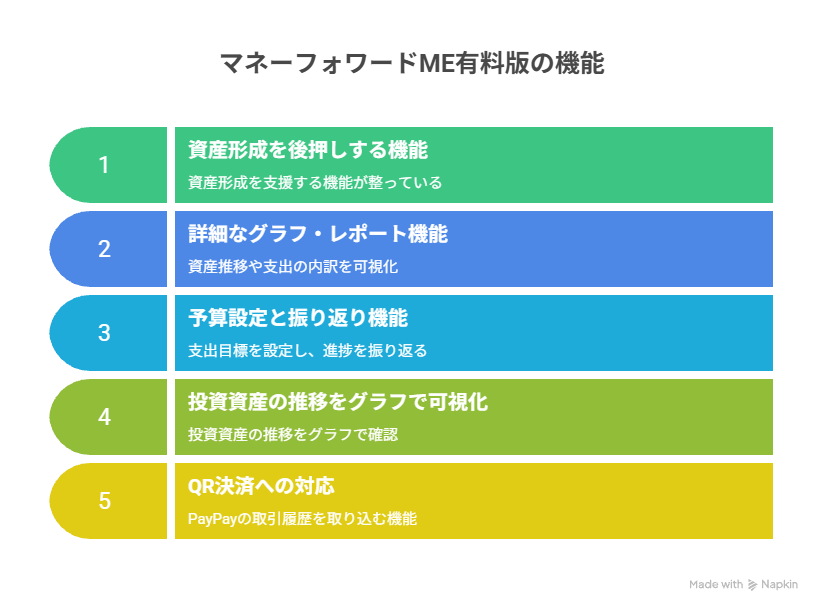

資産形成を後押しした機能(有料プラン)

マネーフォワードMEの有料版を3年間利用して、一番の魅力は「資産形成を後押しする仕組み」が整っていることでした。特に助けになったのは以下の機能です。

マネーフォワードMEを使って感じたメリット

ここからは、有料プランを実際に使っていて「これは価値があった」と感じたポイントを紹介します。どれも無料版では制限がある、もしくは利用できない機能で、資産管理のしやすさに直結していました。

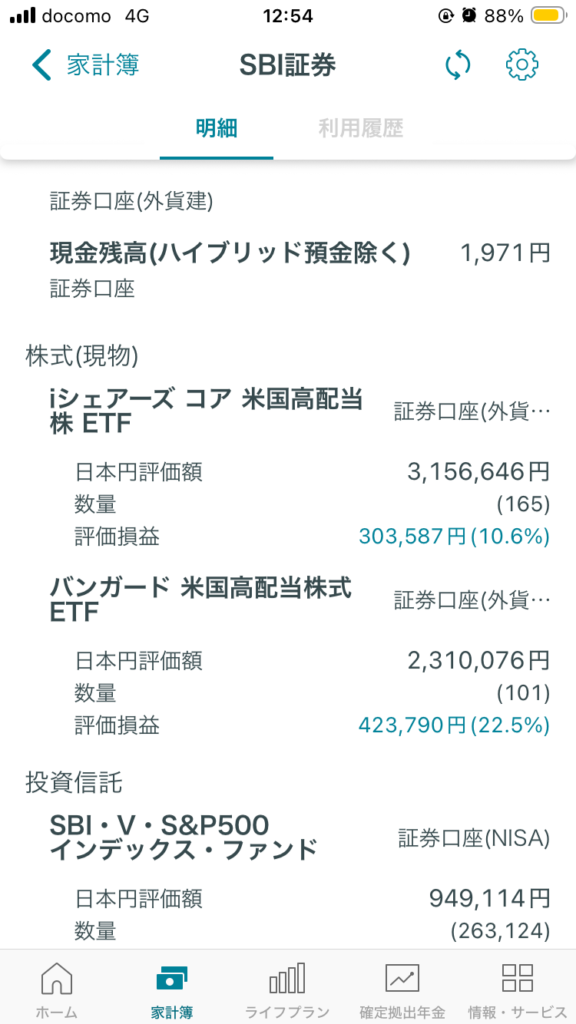

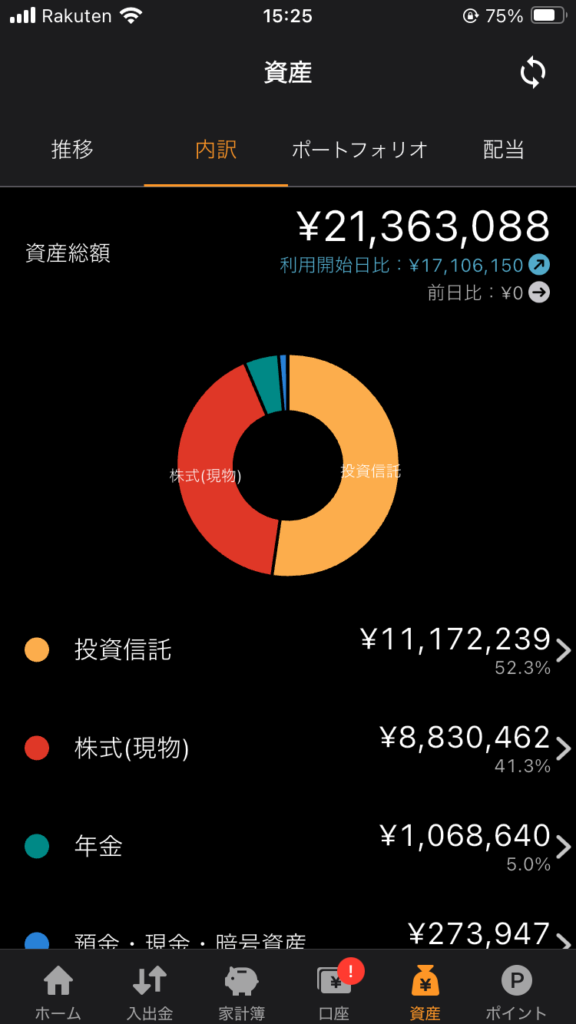

詳細なグラフ・レポート機能

資産推移や支出の内訳を円グラフ・棒グラフで可視化できるため、「どこにお金を使いすぎているのか」が一目で把握できる。以下が実際の画面となります。

予算設定と振り返り機能

家計簿を「記録するだけ」で終わらせず、改善につなげる仕組みが用意されている点も有料版の特徴です。

月ごとの支出目標を設定し、週・月単位で進捗を振り返る仕組みがあるため「今月は食費を抑えよう」と具体的な行動につなげやすい。以下がこの実際の画面ですが、これらの機能があったからこそ、3年間で1,500万円以上の資産形成につながったと感じています。

投資資産の推移をグラフで可視化できる

家計管理だけでなく、投資資産の管理まで一元化できる点も、有料版を使い続けた理由のひとつです。

マネーフォワードMEでは、取得額と評価額の推移をグラフで確認できます。比較的新しい機能で全期間表示でも2025年9月以降のデータになりますが、どのタイミングで資産が増えたのかが一目で分かり、簡単な投資の振り返りができます。

以下が実際の画面となります(この機能は有料版(プレミアム)でのみ利用できます)。

QR決済への対応(PayPay取り込み機能)

近年増えているQR決済にも対応が進み、キャッシュレス中心の家計管理でも使いやすく進化していると感じました。

2025年7月から、PayPayの取引履歴をCSV経由で取り込める機能が追加されました。これにより、これまで手入力が必要だったPayPay支出も家計簿に反映できるようになり、キャッシュレス決済の管理精度が大幅に改善しました。

- iOS版アプリから利用可能(Androidは順次対応予定)

- 取引履歴をCSVで出力し、アプリに取り込む仕組み

- 完全自動連携ではないが、QR決済も家計簿管理の対象にできるのは大きな前進

キャッシュレス決済を多用する家庭にとっては大きなメリットで、マネーフォワードMEの強みがさらに広がったと感じています。

マネーフォワードMEを使って感じたデメリット

一方で、非常に完成度の高いアプリではあるものの、すべての人にとって最適とは限らない点もあります。ここでは、有料版を使ったうえで感じたデメリットを正直に整理します。

ライフプラン機能が弱い

スマートライフデザイナーは「教育費」「老後資金」などの目標を設定できますが、マネーフォワードMEにはそのような仕組みはなく、資産推移の確認に留まります。ライフプランに沿った管理は自分で考える必要があります。

サブスク代が気になる人もいる

有料プラン(月額540円/年額5,940円 ※クレカ払いの場合)は「高い」とまでは言えませんが、家計簿アプリにお金をかけたくない人にとっては心理的なハードルになるかもしれません。

昨年少し値上げしたので今後も値上げの可能性もあります。

👉 総じて、デメリットは「費用」と「目標管理が弱い」に集約されます。これらが気にならなければ、使い勝手は非常に高いアプリです。

マネーフォワードMEの口コミ・評判【利用者レビュー】

マネーフォワードMEは利用者が多く、口コミも豊富です。ここでは代表的な声を紹介します。

📱 良い口コミ

- 「銀行や証券口座との連携がスムーズで、資産を一元管理できるのが便利」

- 「有料プランにしたら連携数が増えて快適。資産総額を把握できるのは大きい」

- 「細かいカテゴリ分けやグラフ表示ができるので、資産管理が楽しくなった」

⚠️ 気になる口コミ

- 「無料版だと連携数が10までで足りない」

- 「広告が少し気になる」

- 「月額課金は仕方ないけど、長く使うとコストが積み重なる」

口コミを見ると、多くの人が「資産の見える化・連携機能」を評価しています。一方で、無料版では制約が大きく、長く使うなら有料課金を前提とした方が満足度が高いことがわかります。

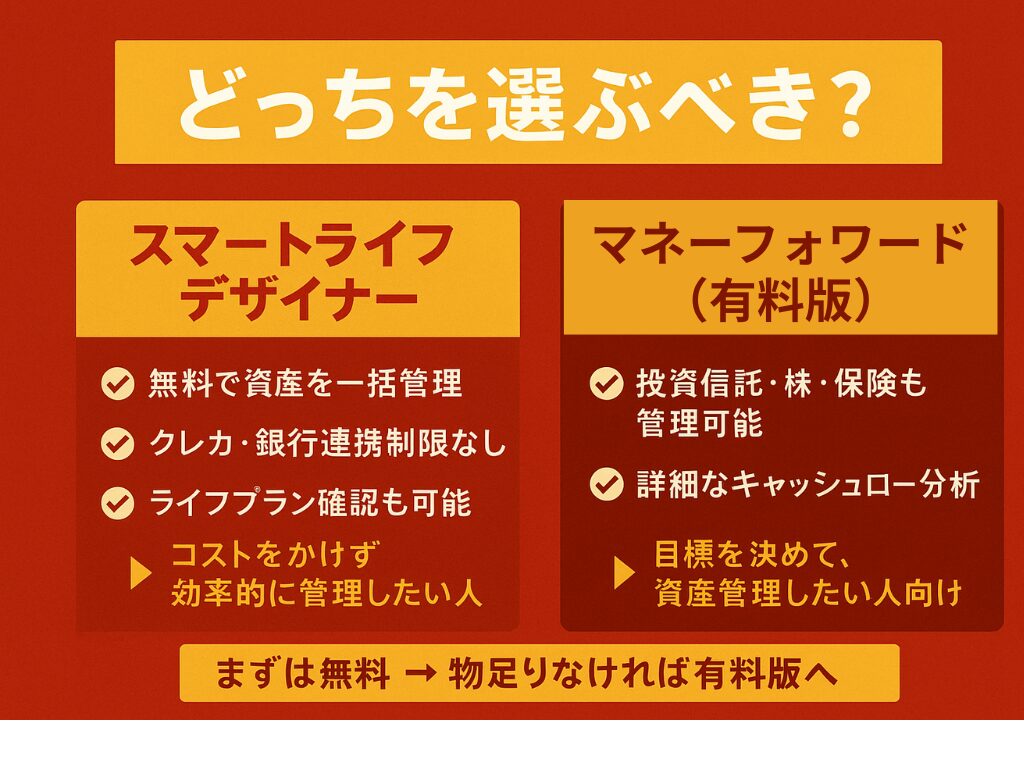

まとめ|結局どっちを選ぶべき?

家計簿アプリを選ぶポイントは、「どこまで管理したいか」「コストをかけてもいいか」によって変わります。ここまで紹介してきたスマートライフデザイナーとマネーフォワードMEは、それぞれに強みがあります。

✅ スマートライフデザイナーが向いている人

- 無料で資産を一括管理したい人

- クレカ・銀行連携を制限なく使いたい人

- ライフプランが見たうえ家計を改善したい人

👉 コストをかけずに効率的に管理したい“無料派”には最適 です。

✅ マネーフォワードMEが向いている人

- 投資信託・株・保険など細かく分析したい人

- 「キャッシュフロー全体を詳細に見たい」人

- 有料課金してでも利便性を最大化したい人

👉 細かい分析や高度な管理をしたい“本格派”におすすめ です。

🧭 あなたに合うのはどれ?

| タイプ | おすすめアプリ |

|---|---|

| シンプルに収支を把握したい | スマートライフデザイナー(無料) |

| 目標設定や予算・グラフ分析をしたい | マネーフォワードME(有料) |

| 投資の分析まで家計簿でしたい | マネーフォワードME(有料) |

| 未来の支出を可視化したい | スマートライフデザイナー (ライフプラン機能) |

👉 迷ったら、まずは無料のスマートライフデザイナーから始めてみるのがおすすめです。

実際に使ってみて「もっと詳しく管理したい」と感じたら、そのときにマネーフォワードMEの有料版へ移行する──この流れでも十分遅くありません。

【スマートライフデザイナーの公式ページ】

【マネーフォーワードMEの公式ページ】

このように「家計簿をどう使いたいか?」によって、選ぶべきアプリは変わってきます。まずは無料で始めて、物足りなさを感じたら有料プランへ移行するのも十分アリです。

👉あわせて読みたい|家計簿アプリと一緒に見直したいお金のこと

家計簿アプリは、あくまで「お金を記録・把握するための道具」です。本当に家計をラクにするには、家計管理の考え方・節約の仕組み・資産形成まで含めて整えることが大切です。ここでは、家計簿アプリと相性の良い記事を3つ紹介します。

▶ 家計管理の基本をまとめたピラー記事

「家計管理の全体像」を整理しています。私の節約から地方移住についても紹介しているので何から始めればいいか分からない方におすすめです。

▶ 固定費・変動費をまとめて見直す節約まとめ

家計簿で支出が見えてきたら、次は「減らす仕組み」を作る番です。通信費・保険・サブスクなど、効果の出やすい節約方法をまとめています。

▶ 家計を整えた後の資産形成

家計が安定してきたら、余剰資金をどう使うかが次のテーマです。新NISAや投資の考え方を、初心者向けに整理しています。

Q&A|家計簿アプリに関するよくある質問

この章では、家計簿アプリについて多くの方が悩むポイントとその対処法を紹介します。このQ&Aを参考に、自分に合った“続けられる家計管理”を見つけてみてください。

Q1. マネーフォワードMEは夫婦や家族で共有できますか?

2025年9月に導入された「シェアボード」機能を利用すれば、夫婦やパートナー間で家計簿を共有できます。プレミアム会員同士、またはプレミアム+無料会員の組み合わせでも利用可能で、口座やカード情報を必要な範囲だけ選んで共有できるため、プライバシーも守られます。

Q2. 無料版のマネーフォワードMEとスマートライフデザイナーならどちらが便利?

A. 無料で使う場合はスマートライフデザイナーの方が機能制限が少なく、安定して使えます。マネーフォワードMEの無料版は口座連携数などに制限があるため、本格的に使うならプレミアム会員への加入を検討すると良いでしょう。

Q3. 投資もまとめて見たい場合は?

配当金やポートフォリオなども含めて資産全体を可視化したい方には、マネーフォワードMEの月額980円プランがおすすめです。

ただ、費用をかけたくない方は、証券会社の公式アプリ(例:SBI証券アプリ、楽天証券アプリ)と併用するのが現実的です。私は配当金は配当管理という無料アプリを使用しています。

Q4. マネーフォワードMEとスマートライフデザイナーの違いは?

A. 最大の違いは「機能の幅と料金」です。マネーフォワードMEは有料ですが、銀行・証券・クレカなど幅広い連携やシェア機能が使えます。一方、スマートライフデザイナーは無料でシンプルに使えますが、夫婦共有や一部の連携は未対応です。

Q5. アプリの連携がうまくいかない時はどうすれば?

以下の対応を順に試してみましょう:

- 銀行や証券会社側でシステムメンテナンス中ではないかを確認

- アプリ内の「再認証」「再連携」ボタンを利用

- 長期間使っていない口座は、一度削除して再登録すると改善することもあります

連携に時間がかかる場合もあるので、1日くらい置いてみましょう。それでも解決しない場合は、アプリの公式サポート(メール・チャット)に問い合わせるのが確実です。

Q6. 家計簿アプリを乗り換えるとデータは消えますか?

基本的に、家計簿アプリ間でデータを直接移行することはできません。

そのため、アプリを乗り換えると、これまでの記録は元のアプリにしか残らないのが一般的です。

ただし、マネーフォワードMEではCSV形式で収支データをエクスポートする機能があります。必要に応じて、過去の支出を手元に残しておくと安心です。

▶ 補足:スマートライフデザイナーにはエクスポート機能は現在のところありません。

- 1〜2ヶ月間は新旧アプリを併用して違いを確認

- 新アプリに慣れてから旧アプリの解約・削除を検討するのが安心です

Q.7 固定費を削減したいけど、何から始めればいい?

まずは家計簿アプリで「毎月、確実に出ていく支出」を見える化して、固定費と変動費を分けて把握することが第一歩です。

特に見直しやすい項目は以下のとおり:

- 通信費(格安SIMなど)

- サブスク(使っていないものの解約)

- 保険料(必要保障の見直し)

- 電気・ガス代(比較サイト活用)

- 家賃(引越し検討や交渉)

家計簿で無駄を把握、次は節約と投資に

家計簿アプリは「ただ記録するだけのツール」ではなく、“未来の暮らしを変えるための見える化の道具” です。

支出を振り返って「どこにお金を使っているのか」を把握し、固定費や変動費を点検して“無駄”を削減。浮いたお金を 投資や貯蓄 に回すことで、家計が少しずつ強くなっていきます。

こうした小さな改善を積み重ねることで、家計簿は“数字の記録”から“生活を整える仕組み”へと変わっていきます。まずは、自分に合った家計簿アプリを選び、支出の見える化から“次の一歩”につなげていきましょう。

【スマートライフデザイナーの公式ページ】

【マネーフォーワードMEの公式ページ】

📘 ここまで読んで興味を持っていただけたら私のサイドFIRE計画をぜひ

💰 純粋に投資戦略のみを知りたい方はこちら