一部リンクはアフィリエイトを利用しています。商品・サービスの選定は実体験に基づき、正確な情報提供を心がけています。

副業としてブログやSNSを始めた私も、ついに「開業届」を提出しました。

「本当に必要?」「どこに出す?」「e-Taxはできるの?」と迷いましたが、弥生を使って書類を作成し、郵送で提出。これで青色申告の65万円控除を受けられるだけでなく、損益通算や赤字繰越といった節税メリットも得られるようになります。

この記事では、

- 開業届とは何か、副業でも必要なのか

- 提出方法(e-Tax・窓口・郵送)と実際にやってみた流れ

- 青色申告65万円控除をはじめとするメリット

- 開業届を出すデメリットや扶養内副業の注意点

を、体験談ベースでわかりやすく解説します。これから副業やフリーランスを始める方の参考になれば嬉しいです。

開業届とは?副業でも必要?

副業やフリーランスを始めるときに最初に迷うのが「開業届を出すべきかどうか」。実は必須ではありませんが、出すことで税務上のメリットや経費計上の幅が広がります。特に青色申告を行う場合には、開業届とセットで「青色申告承認申請書」を出す必要があります。ここでは開業届の基本と、私自身が実際に提出した体験も交えて整理します。

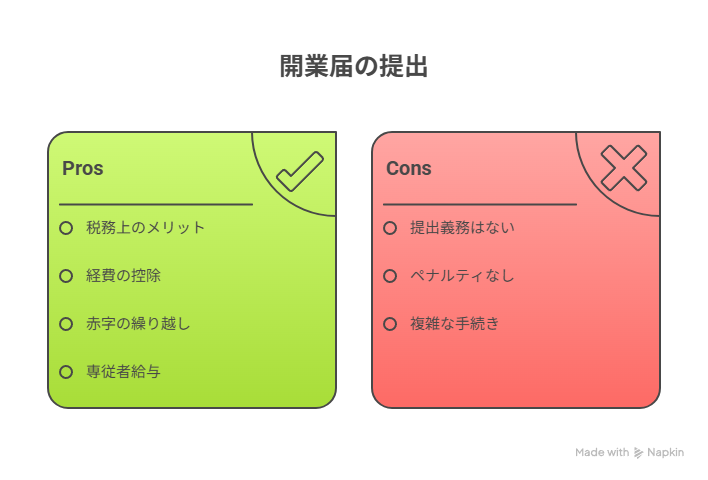

開業届の基本説明|提出義務はないが、メリットが多い

開業届は、個人で事業を始める際に税務署へ提出する書類です。

法律上は「提出義務あり」とされていますが、罰則はなく、出さなくてもすぐにペナルティを受けるわけではありません。

ただし、開業届を出していないと以下のような不利益があります。

- 青色申告の申請ができず、最大65万円の控除を受けられない

- 赤字を翌年以降に繰り越せない

- 損益通算(給与所得との合算)ができず、節税の機会を失う

「副業だから出さなくてもいい」と考える人もいますが、税務上のメリットを享受するには開業届の提出が事実上の必須ステップです。

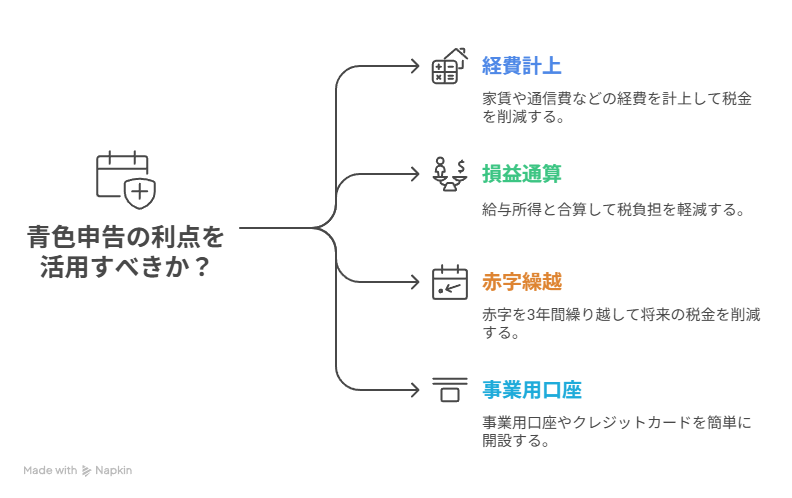

青色申告承認申請書もセットで必要な理由

開業届とあわせて提出するのが「青色申告承認申請書」です。これを出さなければ、青色申告はできません。青色申告の最大の特徴は 65万円控除(複式簿記の場合) で、所得税・住民税の負担を大きく減らせる可能性があります。

さらに以下のメリットも。

- 家賃・通信費・サーバー代などを経費にできる

- 赤字を3年間繰り越せる

- 家族に給与を支払う「専従者給与」の仕組みが使える

開業届だけでは「青色申告OK」にはならない点は注意が必要です。必ずセットで出す と覚えておくと間違いありません。弥生開業届等のサービスを使用することで開業届と一緒に自動作成してくれるので便利です。

【体験談】開業届を出した理由

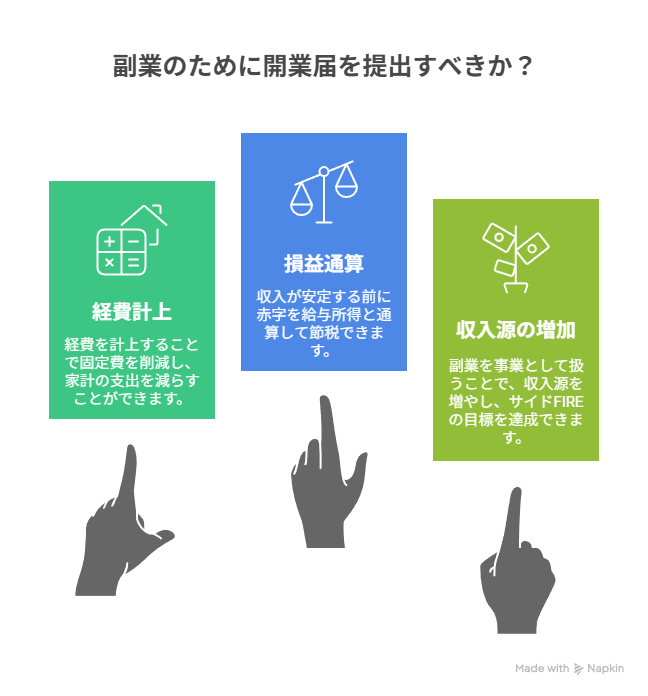

私が副業としてブログを運営する中で開業届を出した理由は、主に3つです。

- 扶養内副業でも経費計上で実質的に固定費を削減できる

たとえば通信費や家賃の一部を事業経費として処理できるため、家計全体の支出が下がるイメージです(詳しくは固定費削減の記事にまとめています)。 - 損益通算で節税ができる

収入が安定する前の段階でも赤字なら給与所得と通算可能。結果的に税金が戻ることも期待できます。 - 収入源を増やす一歩になる

サイドFIREを目指す上で、副業を「事業」として扱い数字を管理することが大切だと感じました。開業届を出したことで「副業を本気で育てていく」意識が強まりました。

このように、「節税効果」と「収益源の拡大」の両面から開業届は出す価値があると判断しました。制度的なメリットや注意点については、次の章で整理して解説します。

開業届を出すメリット4つ|副業でも得られる税制上の強み

開業届は提出しなくても事業を始めることは可能ですが、税制面のメリットが大きいため、多くのフリーランスや副業実践者が提出しています。ここでは、私自身の体験も踏まえながら、メリットとデメリットの両面を整理します。

副業だから少額だし関係ない──と思われがちですが、実は長期的に見れば節税や資金管理に大きな効果を発揮するので、このメリットは全て利用したいと考えています。

【2026年改正】副業でも使える青色申告特別控除は65万円・75万円

青色申告では、複式簿記で記帳し、e-Tax(電子申告)などの要件を満たすことで、特別控除を受けることができます。

私が副業で開業届を提出した2025年時点では、この青色申告特別控除の上限は65万円でした。所得税・住民税の課税対象となる金額を大きく圧縮できるため、副業であっても節税効果は十分にあります。

一方、2026年以降は制度が拡充され、e-Taxによる電子申告を行うことで、青色申告特別控除は最大75万円まで受けられる仕組みになっています。電子申告や電子帳簿保存を行う人をより手厚く優遇する、という流れがはっきりしています。

そのため、これから副業で開業届を出す方は、最初から会計ソフトを使い、e-Tax申告に慣れておくのがおすすめです。私自身は65万円控除からのスタートでしたが、今後はより有利な条件で青色申告を活用できる環境が整っています。

家賃・通信費・光熱費などを経費計上できる

自宅の一部を事務所として利用したり、スマホやネット回線を事業利用分だけ按分して計上できます。家計の固定費を実質的に削減できるのは大きな魅力です。

損益通算で給与所得と合算できる

副業を始めたばかりで赤字が出ても、本業の給与と合算可能。結果的に税金が戻る(還付)ケースもあります。

赤字を3年間繰り越せる

すぐに黒字化しなくても、将来の利益と相殺できるため、副業のリスクを和らげてくれます。

事業用口座やクレジットカードを作りやすい

「屋号+個人口座」や「ビジネスカード」の開設がスムーズになり、経理の効率化にもつながります。

👉 私の場合は、来年から本業が再スタートする予定で、その傍らでストック型ビジネスを副業として育てたいと考えています。副業では最初から大きく稼げないのが普通なので、損益通算や赤字繰越の仕組みは安心材料でした。さらに、固定費を経費に計上できることで、家計支出を実質的に圧縮できたのは大きなメリットだと感じています。

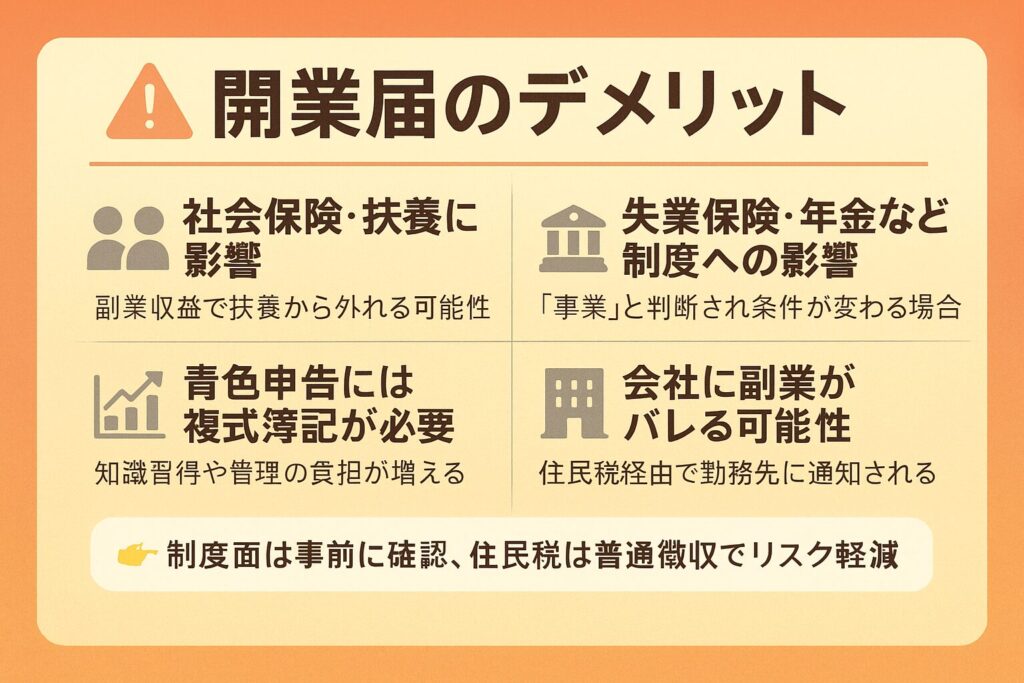

開業届を出すデメリット・注意点|扶養・会社バレは大丈夫?

開業届はメリットが多い一方で、状況によっては注意が必要です。特に「扶養内で副業したい」「会社に副業を知られたくない」と考えている人は、以下のポイントを事前に確認しておきましょう。

社会保険や扶養に影響する可能性がある

副業収益が増えれば、住民税や事業所得の金額によって扶養から外れるケースがあります。扶養内副業を続けたい場合は、収入と経費のバランス管理が欠かせません。

失業保険・年金など他制度への影響

開業届を出すことで「事業を営んでいる」と判断される場合があります。その結果、失業保険や年金の取り扱いに影響が出るケースがあるため、制度の条件を確認しておくと安心です。

青色申告には複式簿記が必要

青色申告65万円控除を受けるには、複式簿記で帳簿をつける必要があります。弥生オンラインなどを使えば対応可能ですが、一定の知識習得や記録の習慣づけは必須です。

会社に副業がバレる可能性(住民税経由)

開業届を出しただけでは会社に通知されることはありません。ただし、副業で利益が出て確定申告をすると住民税額が増加します。勤務先の給与からの「特別徴収」に反映されると会社が気づくケースがあるため、避けたい場合は確定申告で「普通徴収(自分で納付)」を選ぶことが有効です。

👉 私の場合は6月に本業を退職した後だったので気にする必要はありませんでした。ただ、扶養内で副業をしている方にとっては、社会保険や住民税の取り扱いが最大の注意点になると思います。

実際に提出してみて感じたのは、「出さないデメリット」の方が大きいということです。

- 節税メリットを逃す

- 損益通算ができない

- 事業としての管理が曖昧になる

これらを考えると、少額の副業でも開業届を出して「事業」として扱うのは、サイドFIREを目指す上でも良い選択肢だと感じました。

開業届・青色申告承認申請書の提出方法(e-Tax・郵送など)

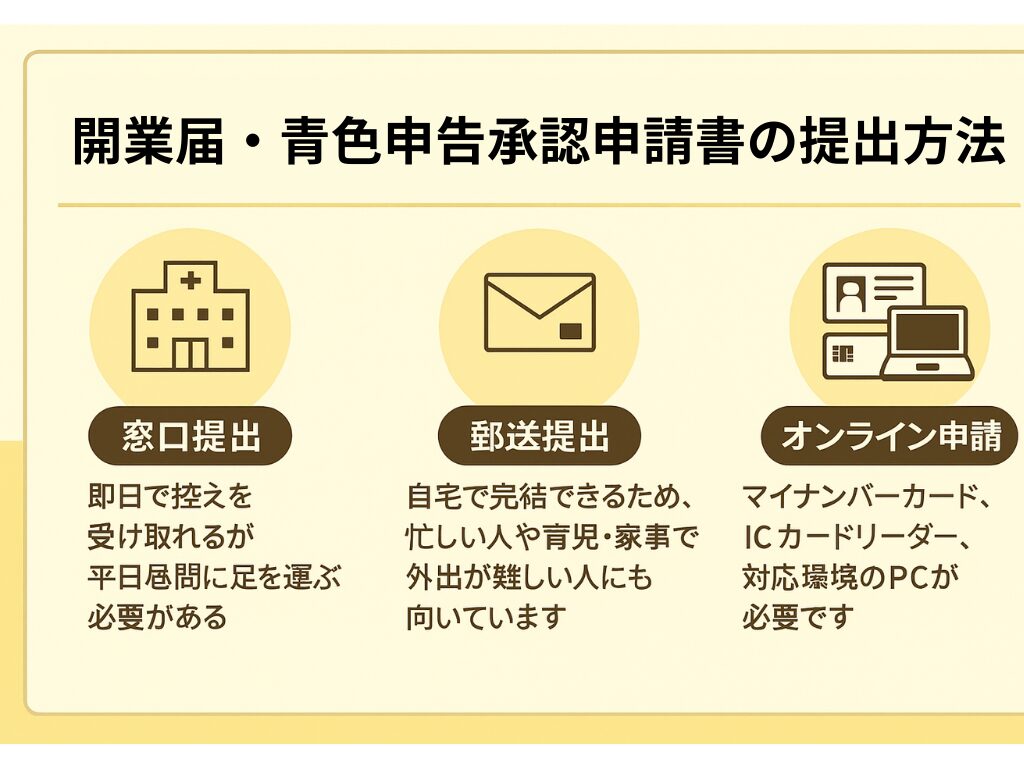

開業届は、税務署の窓口・郵送・e-Tax(電子申請)のいずれかで提出できます。それぞれの特徴と、私が実際に選んだ「郵送提出」について解説します。

提出方法は3つある|オンライン申請を断念…

窓口提出

税務署に直接持ち込み、控えに収受印を押してもらえます。即日で控えを受け取れるのがメリットですが、平日昼間に足を運ぶ必要があるため時間の都合がつきにくい人には不向きです。

郵送提出

書類と返信用封筒を同封して送付する方法です。2025年以降は収受印が廃止され、代わりに「受理通知」や日付入りリーフレットが返送されます。自宅から完結できるため、忙しい人や育児・家事で外出が難しい人にも向いています。

オンライン申請

マイナンバーカード、ICカードリーダー、対応環境のPCが必要です。提出履歴が残るのは魅力ですが、環境設定や操作に手間がかかる場合があります。ネット上の情報では freee、マネーフォワード、弥生のサービスいずれもオンライン提出に対応とされていますが、実際には環境やシステム更新によって選択肢が制限されることもあります。

👉 直接手書きで準備する場合は「開業届はe-Tax不可/青色申告承認申請書のみe-Tax可能」という点も覚えておくと安心です。

選んだのは「郵送提出」|提出証明も残る

私の場合、弥生を使って開業届と青色申告承認申請書を作成しました。入力項目を埋めるだけで2つの書類を自動生成してくれるため、自分で一文字も書かずに済んだのは非常に便利でした。

弥生の案内では「オンライン申請可能」とありましたが、実際に進めると提出方法は「直接提出」か「郵送」しか表示されず、最終的には郵送を選びました。

かかった費用は、簡易書留代+返信用切手で約400円。

郵送でも提出証明が残り、後日「受理通知」やリーフレットが返送されるため安心です。なお2025年以降は収受印が廃止されているため、控えの返送はありません。控えのコピーを自分で必ず保管しておきましょう。

👉 郵送は「外出せずに済む」「提出証明が残る」ので、オンラインにこだわる必要はないと実感しました。

郵送提出の準備と封筒の書き方

封入するもの

- 開業届(提出用)

- 青色申告承認申請書(提出用)

- 本人確認書類のコピー(マイナンバーカード等)

- 返信用封筒(切手貼付済み/自分の住所記載)

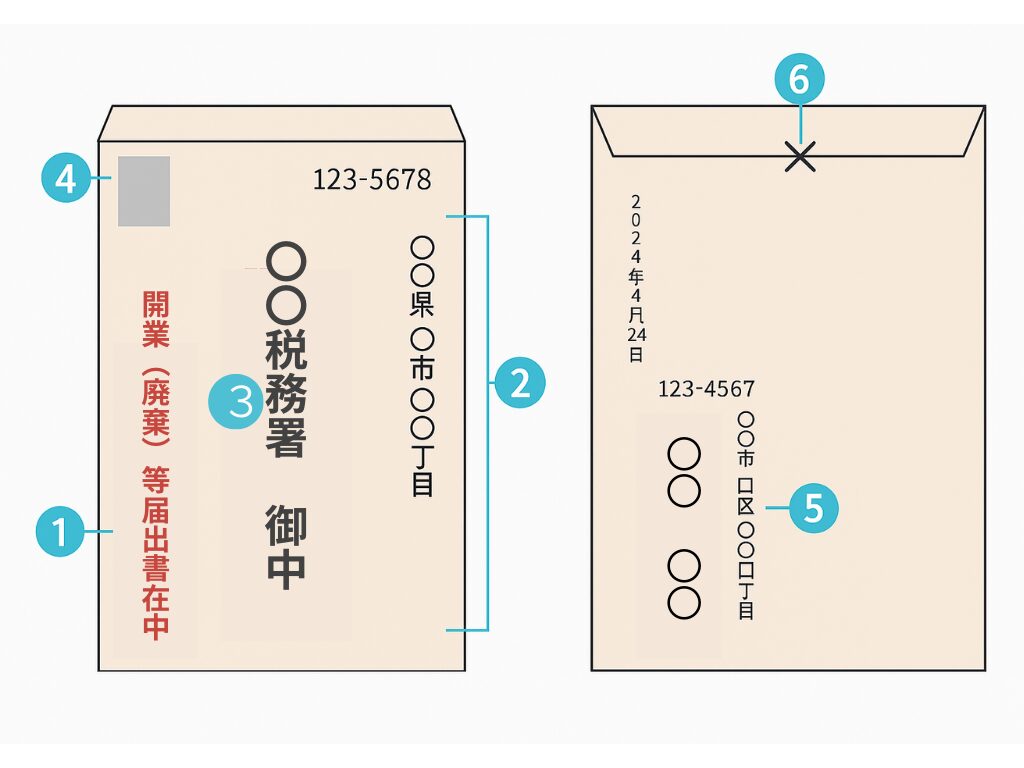

宛名書きのポイント

- 表面:管轄税務署の住所と「○○税務署 御中」

- 左端に赤字で「開業(廃業)等届出書在中」と記載

- 裏面:自分の住所・氏名を記入

- 封をしたら〆マークを入れる

切手の目安

- 長形3号(A4三つ折り):84〜94円

- 角形2号(折らずに返送希望):120円程度

👉 弥生を使えば住所から自動で提出先税務署が分かるため、宛先調べに迷う心配もありません。

あわせて読みたい|副業・開業後に知っておきたいお金の話

開業届を出して青色申告を選ぶことは、副業のスタート地点にすぎません。実際には、その後の家計管理や資産形成、会計ソフトの使い方まで考えることで、副業のメリットを最大限に活かすことができます。ここでは、開業届・青色申告と相性の良い関連記事を紹介します。

▶ サイドFIREを見据えた資産形成の考え方

副業収入や節税で生まれた余剰資金を、どう使っていくかを整理した記事です。投資・働き方・暮らしを含めた全体像を知りたい方におすすめです。

▶ 家計管理・節約・移住まで含めたお金の整え方

副業収入が増えても、家計が整っていなければ不安は減りません。家計管理の基本から固定費の見直しまでまとめています。

▶ 青色申告は弥生会計オンラインで管理|副業向けの実務解説

青色申告を続けるなら、会計ソフトの導入はほぼ必須です。弥生会計オンラインを使った記帳方法や、家事按分・赤字繰越の考え方を解説しています。

開業届を出してみた実体験とまとめ

私自身、副業としてブログを始めるにあたり「開業届」を提出しました。弥生を使って書類を作成し、最終的には郵送で提出。かかった費用は簡易書留と返信用切手で約400円でした。控えの収受印は廃止されましたが、後日「受理通知」が返送され、しっかり受理されたことを確認できました。

実際に提出してみて感じた効果は、主に次の4つです。

- 青色申告特別控除(65万円・75万円)で節税できる

- 損益通算で副業リスクを軽減できる

- 赤字を翌年以降に繰り越せる

- 経費計上で家計の実質的な支出を減らせる

一方で、扶養や社会保険への影響など注意点もあります。ただ、私の場合は「扶養内での副業収益」でもデメリットよりメリットの方が大きいと判断しました。

👉 まとめると、開業届は必須ではありませんが、提出することで副業を「事業」として育てる基盤が整うと実感しました。サイドFIREを目指す人にとっても、早めに出す価値があると思います。

私は簿記の知識ゼロですが、今後は弥生の青色申告オンラインを使って、65万円控除に挑戦する予定です。みなさんも「副業を事業として始める一歩」として、まずは開業届から始めてみませんか?