一部リンクはアフィリエイトを利用しています。商品・サービスの選定は実体験に基づき、正確な情報提供を心がけています。

投資は失敗から学ぶもの

投資経験者の約9割(89.5%)が「何らかの失敗をした」と回答している調査結果があります(出典:PR TIMES|2022年の投資トレンドに関する調査)。

これは初心者だけでなく、事前に勉強してから始めた人でも同じ。どれだけ準備をしても、実際に資金を動かしてみて初めて気づくことが多い──これが投資の難しさであり、面白さでもあります。

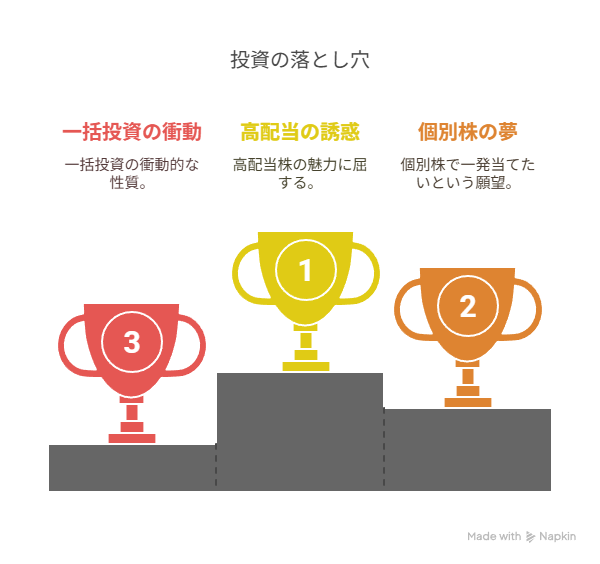

私自身も、「インデックス投資が最適」と頭では理解していたのに、

- 高配当株に惹かれてポートフォリオが偏った

- 個別株で一発逆転を狙った

- 「出遅れないようにしないと」と感じて一括投資した

……と、典型的な失敗を一通り経験してきました。

振り返って分かったのは、「自分の軸」と「目指すゴール」が明確なら判断はぶれにくくなるということ。とはいえ、最初からそれを完璧に決めるのは難しいものです。だからこそ、少額でいろいろ試しながら「自分に合う投資スタイル」を見つけることも立派な戦略だと感じています。

この記事では、サイドFIREを目指す育児世帯の私が経験した4つの投資失敗と、そこから得た「投資との向き合い方」をリアルな数字や体験談とともにお伝えします。

🔍 この記事でわかること

- 初心者から経験者まで陥りやすい4つの投資失敗の実例

- 失敗から学んだ、投資と向き合うための視点

- 軸とゴールが投資判断に与える影響

- 少額投資で試行錯誤しながら学ぶメリット

📚 あわせて読みたい関連記事

🔸 投資の基本を学び直したい方に

🔸インデックスと高配当株投資の2刀流戦略に興味のある方はこちら

【失敗する人の特徴】投資方針もゴールもなかった自分

──すべての失敗の根本にあったのは「軸とゴールの欠如」でした。

投資を始めたばかりの頃、私の考えはざっくりと「FIREを目指すために投資する」という程度。必要なお金の額や、いつまでにどれくらい増やすべきかは曖昧で、明確な計画はありませんでした。「とにかく増やす」──そんな気持ちでスタートしたのです。

でも、「なんとなく」で始めた投資は、「なんとなく」でしか続きません。

価格が少し下がれば不安になり、上がれば「今のうちに売らなきゃ」と焦る。

売買判断は気分任せで、ニュースやSNSに振り回される日々。振り返れば、自分で選んでいるつもりで、実際は何も選べていませんでした。

今ならはっきり分かります。

「何のために投資するのか」

「いつまでに、いくら必要なのか」

──この2つがなかったことが、私のすべての失敗の出発点でした。

このあとお伝えする4つの失敗は、すべてこの欠けた“軸とゴール”が招いたものです。

実例①|全世界株式・S&P500投資信託でも一括投資は失敗する?

──焦りからの“全力投入”が招いた落とし穴

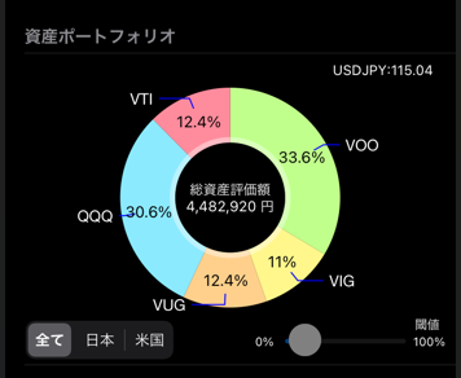

私が最初に本格的に投資をしたのは、VOO(S&P500のETF)とQQQ(NASDAQ100のETF)。どちらも王道のインデックス商品で、「これさえ買えば間違いない」と思い込んでいました。

ちなみに、VOOはS&P500に投資しているETFなので、SBI・V・S&P500インデックスファンド や eMAXIS Slim S&P500 なども投資信託も同じ指数に連動しているのでそのまま投資信託でも起こり得る失敗です。

特に2021年終盤は、コロナ後の上昇相場が続いていた時期。「今さら始めても遅いのでは」という焦りから、出遅れを取り戻そうと、QQQ(+VUG)に資産の40%超(約200万円)、VOO(+VTI)にも40%超(約200万円)を投入。リスク許容度を完全に無視した“ほぼ全力投資”でした。

しかしその直後、2022年に株価は急落。VOOもQQQも含み損となり、精神的にかなり動揺しました。

「やっぱりタイミングが悪かったのか…」

「今売らないともっと下がるかも」

そう思ってしまい、保有分の半分を狼狽売り。結果的に安値で手放すことになりました。

📘 この失敗から学んだこと

- 一括投資は、下落局面でのメンタル負担が大きく、リスク許容度が試される

- 「何を買うか」と同様、「どう買うか」も重要

- 積立投資や現金クッションは、精神的な安全装置になる

幸い、その後はすぐにインデックスの積立投資へ切り替えることができ、この経験が今の“コツコツ型投資スタイル”の原点となりました。

実例②|好調に見えたエネルギーETFに中期投資

──利益は出たが「続けられない」と思った理由

2022年4月ごろ、「エネルギー価格は今後も上がる」というニュースや市場予測を目にし、中期サイクル投資に挑戦してみたくなりました。それまでのインデックス投資とは違う、“知的で戦略的な投資”に惹かれたのです。

実際に購入したのは、エネルギーセクターのETF(VDEやXLEなど)。

投資額は約50万円。S&P500が下落していた時期でもこれらは堅調で、「セクター分散の効果ってこういうことか」と実感しました。

事前にルールも決めていました。「15%上がったら半分利確」と、出口戦略を用意して臨んだのです。結果的には、約10万円の利益が出たタイミングで全売却。数字だけ見れば成功でしたが、この投資は自分には合わないと痛感しました。

📘 この失敗から学んだこと

- 売りルールを決めても、“その時が来るまで”の不安は大きい

- 毎日チャートを確認することがストレスになり、生活が相場に支配される

- 私には「放っておける投資」のほうが長く続けやすい

中期投資やサイクル投資が悪いわけではありません。しかし私にとっては、“時間も心も奪われる”手法でした。

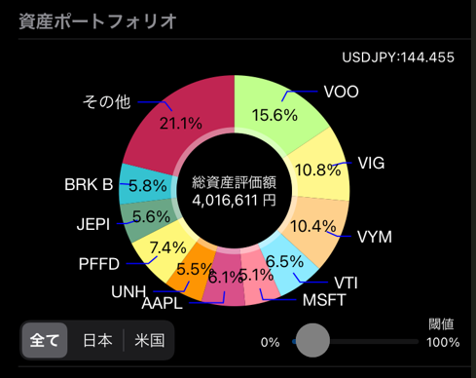

実例③|成長を期待して個別株サテライト投資に挑むも失敗

──「なんとなく好き」では持ち続けられなかった

投資に少し慣れてきた頃、私は「メインはインデックス、サテライトで個別株」というスタイルに挑戦。購入したのは、アップル・マイクロソフト・バークシャー・ユナイテッドヘルス・テスラの5銘柄。それぞれ約20万円ずつ、合計で100万円程度を投入しました。

選んだ理由は正直シンプルで、「知っている企業だし、なんとなく好き」だったからです。

最初は「やっぱり個別株は面白いな」とワクワクしていましたが、時間が経つにつれ株価チェックが日課に。特に値動きの激しいテスラは、上がるたびに売りたくなり、下がるたびに不安で落ち着かない状態が続きました。

「これ以上下がったらどうしよう…」

「もっと上がったら売るべきか?」

結局、どれも半年も保有できずに売却。

利益も損もほぼプラマイゼロでしたが、想像以上に精神的な負担が大きい経験となりました。今でも「あの時持ち続けていれば」と思うことはありますが、後悔はしていません。

📘 この失敗から学んだこと

- 個別株は「なんとなく好き」では保有理由として弱い

- 本気で応援したい、信念のある企業でないと値動きに振り回される

- チェック癖のある人は、放置できる投資スタイルの方が向いている

個別株投資は、うまくいけば魅力的なリターンを狙えます。

しかし、自分の性格や時間の使い方に合っていないと、それは“ストレス”に変わることを学びました。

実例④|配当欲しさに飛びついた超高配当ETFで後悔

──SNSやYouTubeでFIREを達成した方々がこぞって紹介超高配当ETF

当時、SNSやYouTubeでFIREを達成した人たちがこぞって紹介していたのが、JEPIやPFFDなどの超高配当ETFでした。

「毎月分配で年利7%以上!? しかも有名な運用会社が運営!」

「これは最強のETFなんじゃないか?」

そう思った私は、約100万円をこれらのETFに投資。

もちろん、まったく調べずに買ったわけではなく、JEPIはカバードコール戦略、PFFDは優先株で安定配当を狙う──と文字では理解していました。

しかし、実際に保有してみると値下がりが気になり、

「このまま持ち続けて大丈夫なのか…?」

と不安が募るばかり。結局、半年ほどで売却してしまいました。

振り返れば、仕組みの“本質”を自分の言葉で説明できるほど理解していなかったことが原因でした。

📘 この失敗から学んだこと

- 「高配当」=「安心」ではない。リスクの裏返しでもある

- 投資商品の仕組みを理解していないと、不安に耐えられない

- 調べた“つもり”と、実際に自分の言葉で説明できるかどうかは大きく違う

私にとってJEPIやPFFDは、「仕組みを理解しないまま“人のおすすめ”で買うとどうなるか」を教えてくれた、貴重な経験でした。

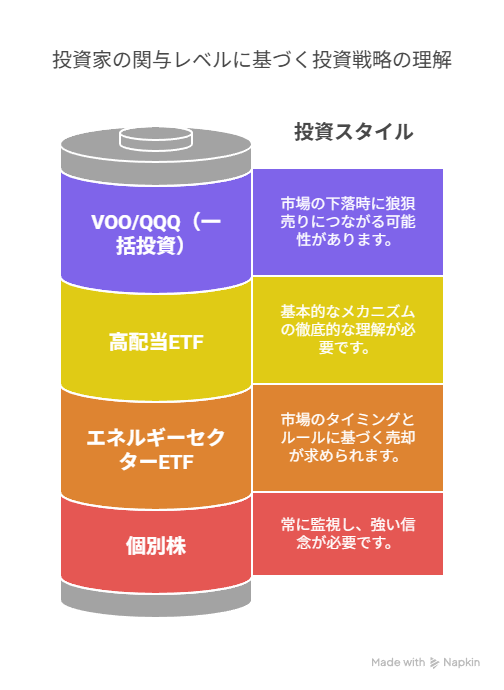

失敗から見えた私のサイドFIRE向けの投資スタイル

──“軸とゴール”があるから、迷わずにいられる

ここまで紹介してきたように、私は多くの失敗を経験してきました。けれど今では、「これが自分の投資スタイルだ」と言える形に落ち着いています。

それは──

インデックス投資をベースに、配当のあるETFや投資信託を組み合わせるスタイル。

日々の値動きに一喜一憂せず、淡々と積立を続けられる。それが、私にとって「心の安定を保てる投資」=自分に合う投資でした。

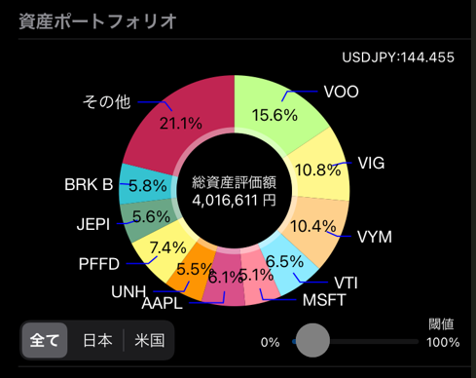

🧩 投資戦略まとめ(2025年現在)

| 分類 | 内容 | 主な用途 |

|---|---|---|

| インデックス投資 | eMAXIS Slim全世界株やS&P500など (旧NISA/新NISA積立) | 教育費・老後資金 |

| 高配当株投資 | VYM・HDV・SCHD・日経高配当50など (新NISA成長枠+特定口座) | 日々の生活費・教育費 |

| 月間投資額 | 約20万円(夫婦合算) | — |

| 年間配当目標 | 現在:約36万円 → 2030年に100〜120万円(総資産4,000万円) | — |

このように、「目的ごとに使い分ける投資設計」をしています。

ただ資産を増やすだけでなく、具体的な用途ごとに“どう使い、どう暮らすか”まで考えて投資しています。

そして、このスタイルにたどり着けたのは、軸とゴールが明確になったからです。

- 軸(インデックス投資の目的): 老後資金・教育費

- 軸(配当投資の目的):サイドFIRE後の生活費

- ゴール(目標金額と期限): 2030年までに総資産4,000万円、年間配当100〜120万円

この2つが定まってからは、SNSで話題の商品や市場ニュースを見てもブレなくなりました。「これは自分の目的に必要か?」というフィルターを通して判断できるようになったのです。私の軸やゴールの詳細はこちらをご覧ください。

まとめ|投資の失敗は通過点。軸とゴールを持って資産形成

投資は、どんなに勉強しても、実際にお金を動かしてみないとわからないことだらけです。頭では理解していても、感情がついてこない──そんな経験は誰にでもあるはずです。

だからこそ、最初から“正解”を探すよりも、少額でいろいろ試しながら、自分なりの「軸とゴール」を育てていく。そのプロセスこそが、長く続けられる投資スタイルにつながると感じています。

✔ 「軸とゴール」があると、商品選びも行動判断もブレにくくなる

✔ それを決めて少額での“実践”が一番の近道

✔ 小さな失敗から学べば、それは未来の自分への投資になる

この記事が、これから投資を始める方や、過去に悩んだことのある方にとって

「自分も一歩踏み出してみよう」と思えるきっかけになれば幸いです。

👣 あわせて読みたい関連記事

🔥 【サイドFIRE戦略まとめ】投資と暮らしのちょうどいい距離感

高配当+インデックス投資の戦略と、地方での暮らしの実践例

📘 とん家のプロフィール|3年で2,000万円達成!子育てしながら資産形成

地方移住・FIRE・家族のこと…“わが家のリアル”をすべてまとめました

💡 【節約まとめ】子育て3人家族が固定費・変動費を徹底見直し!

生活水準を下げずに支出を削減したノウハウを紹介しています