一部リンクはアフィリエイトを利用しています。商品・サービスの選定は実体験に基づき、正確な情報提供を心がけています。

【結論】固定費の削減は、“生活の構造”を整えることです。

節約というと「外食を我慢する」「安い商品を探す」といった努力型を想像しがちですが、実はもっと根本的で、持続力のある方法があります。それが「固定費の仕組み化」です。

契約を見直す、不要なサブスクを解約する、住居や通信を整理する──たった一度の行動で、節約効果が“毎月ずっと”続きます。とん家でも家賃・通信・サブスクの最適化によって月3万円以上の支出を削減し、家計に“ゆとりと自由”を生み出しました。

この記事では、固定費を「我慢ではなく、仕組みで減らす」考え方と実践手順を解説します。今日から始められる見直しポイントを整理し、“暮らしの自由度を上げる3万円の整え方”を具体的に紹介します。

▶ この記事でわかること

- 固定費とは何か?変動費との違いと見直しの優先順位

- 実体験に基づく固定費の削減方法(家賃・通信・保険など)

- 毎月3万円以上の支出削減につながる具体的なアイデア

「固定費と変動費の違い」「何から始めればいいか分からない」という方はこちら👇

- とん家の固定費ポリシー|固定費=“最低限の生活費”

- 【2025年版】固定費はいくらが平均?家族構成別・地域別の相場まとめ

- 実践ロードマップ|あなたはどっち?『一気に見直す』or『手軽に始める』

- 住居費(賃貸)|月1.5万円以上節約+交通費・交際費の副次効果も

- 住居費(持ち家)|中古戸建てで固定費最適化&出口戦略は実質0円?

- 通信費|格安SIM+Wi-Fi戦略で月8,000円以上の節約も

- サブスク|「全部解約」しても意外と困らない?本当に必要な1本だけ残す

- 保険の見直し|“確率×被害”で必要最低限に

- 光熱費|契約の見直し+グッズ活用でじわじわ削減

- 実例で見る!とん家の固定費ビフォーアフター

- よくある質問(Q&A形式)

- まとめ|固定費を整える=暮らしを整える

とん家の固定費ポリシー|固定費=“最低限の生活費”

固定費は、毎月“必ず”払う支出。言い換えれば、生き方の下限コスト=最低限の生活費です。ここを下げれば下げるほど、「普段の生活の自由」や「サイドFIRE」までの距離が短くなります。

とん家では、固定費を「我慢ではなく、仕組みで整えるもの」として位置づけています。節約というより、「生活の構造を整える」行為です。

この章では、とん家がどのように固定費を整理してきたか──

「生き方の下限コスト」という考え方から、住居費・通信・サブスクなどの実践方法までを紹介します。特に、家賃を中心に生活構造を見直した実例や、一度整えるだけで続く仕組み化のコツも解説します。

固定費=“生き方の下限コスト”

固定費を見直すことは、単なる節約ではなく“生き方の再設計”です。毎月いくらあれば暮らせるのか。それが明確になれば、今の働き方や生活設計に安心感が生まれます。

そして、固定費を1万円下げるだけで、サイドFIREに必要な資産額も下がります。たとえばFIREの4%ルールで考えると──毎月の固定費を3万円減らせば、必要資産が900万(= 3万円 × 12ヶ月 ÷ 0.04)減ります。

とん家では、この「固定費に相当する金額を配当金でまかなう」ことが目標。収入を増やすよりも、生活の基盤を軽くすることが自由への近道になります。家族がいれば、まず“最低限の生活費”までは責任(義務)。そこから先の「どれだけ稼いで、どう使うか」は、それぞれの価値観で決める“生活の色どり”です。

住居費は“最重要の構造コスト”

固定費の中で最も影響が大きいのが住居費。

ここを見直すと、家賃だけでなく交通費・交際費・教育費・生活費・帰省費まで、すべての支出構造が変わります。たとえば──

- 交通費:都心駅近なら車は不要。車の維持費は年50万円前後かかるため、所有しないだけで大きな節約に。

- 交際費:都心から離れると「なんとなく飲み会」が減り、年10万円前後の削減も。

- 教育費:保育料や学童費は地域差が大きく、“教育熱の高い地域”では年100万円近くかかることも。エリア選びは教育費にも直結します。

- 生活費:家賃・外食・駐車場代など、エリアが変わるだけで月1万円以上の差が出ることも。

- 帰省コスト:実家に近い地方ならほぼゼロですが、首都圏から新幹線を使うと年10万円以上になるケースも。

つまり、住居=支出構造のハブ(中心)。とん家ではこれらを総合的に考え、「家賃を下げる=生活構造を変える」と判断し、地方移住を決めました。住む場所を変えることは、家計のリデザインです。

満足度を下げず、一度やると継続的に効果が続く

固定費の見直しは「我慢」ではなく仕組み。たとえば、格安SIMへの切り替えや不要なサブスク解約など、一度の行動で毎月自動的に効果が続くのが最大の魅力です。

家計簿アプリで契約を「見える化」し、使っていないものを整理するだけでも、サブスク・通信費・保険で月1〜2万円の削減が可能です。生活の満足度を下げず、無駄を“放置しない仕組み”をつくることが大切です。

コスパの良いサービスを“最低コスト”で利用する

固定費を下げる基本は、「同じ満足度で最も安い選択肢を選ぶ」こと。重要なのは、“最安”ではなく“最適”を選ぶことです。

ポイント還元やキャンペーンは一時的なもの。制度改悪で消えることもあります。だからこそ、根本的にコスパが良いサービスを選ぶ方が長期的には確実です。わが家では、

- 通信:日本通信SIM(20GB+70分無料通話で1,390円)

- 買い物:Amazonプライム1本化(年間5,900円)

- 光熱費:エネチェンジで放置節約

といった「安定して続くサービス」に絞り、“考えなくてもお金が残る構造”を維持しています。

💡 まとめ

固定費は「一度の決断で、自由が長く続く支出」。満足度を保ちながら支出構造を軽くすることで、暮らしの満足度と自由度が同時に上がる──それが、とん家の固定費のポリシーです。

| タイミング | 家賃 | 行動・目的 | 結果 |

|---|---|---|---|

| ①独身〜共働き期 | 11.5万円 | 駅近・通勤重視 | 固定費が高止まり |

| ②節約スタート期 | 9.9万円 | ①と同条件で節約 | 月1.5万円・ 年18万円削減 |

| ③赤ちゃん誕生期 | 12.3万円 | 保育園・利便性重視の引っ越し | 子育て優先設計 |

| ④地方移住準備期(現在) | 8〜9万円(探索中) | 娘の幼稚園入園に合わせ、生活の再設計へ | 構造改革の再挑戦 |

ここまでは私の意見を書いてきましたが、次の章で固定費の平均額を見ることで自分の現在地を知りましょう。

【2025年版】固定費はいくらが平均?家族構成別・地域別の相場まとめ

固定費を見直すときにまず押さえておきたいのが、「世帯構成別にどれくらいが平均なのか?」という基準です。節約初心者はまずここを目指しましょう。

2025年の最新データ(総務省家計調査などの公的統計)をもとに、単身世帯・夫婦2人・3人家族(夫婦+子1)・4人家族(夫婦+子2)の平均固定費をまとめました。

家賃・通信費・電気ガス・保険・サブスクの5つを含む、“生活に必ず必要な固定費”の総額がひと目で分かる内容になっています。

※ 本ページで使用している固定費データは、総務省「家計調査」・総務省統計局の住宅関連統計・電力/ガス会社の料金データ・MM総研の通信費調査・民間保険料統計(生命保険文化センター)などの最新公開値を基に、2025年時点の物価水準に合わせて補正した「平均相場」です。

全国平均・都市部(東京23区レベル)・地方都市の差は、公的統計の地域差係数(+15〜30%/−10〜20%)を参考に算出しています。そのため、実生活と大きく乖離しない“現実的な固定費ライン”として利用できます。

単身世帯(1人暮らし)の固定費の平均

単身世帯は「家賃の差」がもっとも大きく、都市部と地方で毎月2〜3万円の差が出るのが特徴です。

| 項目 | 全国平均 | 都市部(23区レベル) | 地方都市 |

|---|---|---|---|

| 家賃(1R〜1K) | 6.0〜7.5万円 | 7.0〜9.0万円 | 5.0〜6.5万円 |

| 通信費 | 4,500〜 6,000円 | 5,000〜 6,500円 | 3,500〜 5,000円 |

| 電気+ガス | 8,000〜 10,000円 | 9,000〜 11,000円 | 7,000〜 9,000円 |

| 保険 | 6,000〜 8,000円 | 7,000〜 9,000円 | 5,000〜 7,000円 |

| サブスク | 3,000〜 4,000円 | 3,500〜 4,500円 | 2,500〜 3,500円 |

| 合計 | 75,000〜 95,000円 | 90,000〜 110,000円 | 65,000〜 80,000円 |

💡 ポイント

- 家賃の見直しが最優先

- 通信費は格安SIMで5,000円前後まで下げる余地あり

- サブスク整理で月1,000円単位の見直しが可能

夫婦2人(子なし家庭)の固定費の平均

夫婦2人になると、住まいの広さ・電気代・保険料が増え、単身世帯より固定費は約3〜5万円アップします。ただ、共働きだとこの固定費の増加を上回る収入が得られるので貯め時と言われます

| 項目 | 全国平均 | 都市部 | 地方都市 |

|---|---|---|---|

| 家賃(1LDK〜2DK) | 7.0〜8.5万円 | 9.0〜11.0万円 | 6.0〜7.5万円 |

| 通信費 | 8,000〜 12,000円 | 9,000〜 13,000円 | 7,000〜 10,000円 |

| 電気+ガス | 12,000〜 16,000円 | 14,000〜 18,000円 | 10,000〜 14,000円 |

| 保険 | 10,000〜 15,000円 | 12,000〜 18,000円 | 8,000〜 12,000円 |

| サブスク | 3,000〜 5,000円 | 4,000〜 6,000円 | 2,500〜 4,500円 |

| 合計 | 110,000〜135,000円 | 138,000〜166,000円 | 86,000〜108,000円 |

💡 ポイント

- 家賃・通信費・保険の3つを見直すと大幅改善

- 共働きの場合は保険の入りすぎに注意

- 2人暮らしは「固定費最適化の黄金期」で見直し効果が大きい

3人家族(夫婦+子ども1人)の固定費の平均

子どもが1人増えると、住まい・電気代・通信費・保険料が増え、固定費は月13〜15万円程度が全国の平均ラインになります。

| 項目 | 全国平均 | 都市部 | 地方都市 |

|---|---|---|---|

| 家賃(2LDK〜3DK) | 7.8〜9.5万円 | 10.0〜12.5万円 | 6.5〜8.0万円 |

| 通信費 (夫婦+子1) | 12,000〜 15,000円 | 14,000〜 18,000円 | 10,000〜 13,000円 |

| 電気+ガス | 15,000〜 19,000円 | 17,000〜 22,000円 | 13,000〜 17,000円 |

| 保険 | 15,000〜 20,000円 | 18,000〜 24,000円 | 12,000〜 16,000円 |

| サブスク | 4,000〜 5,000円 | 5,000〜 6,000円 | 3,000〜 4,000円 |

| 合計 | 132,000〜158,000円 | 164,000〜187,000円 | 104,000〜128,000円 |

💡 ポイント

- 都市部と地方で「家賃差」が5万円以上出る

- 子どもが小さいうちは通信費・保険の見直し効果が大きい

- 住宅選びが家計の明暗を分けるフェーズ

4人家族(夫婦+子ども2人)の固定費の平均

4人家族になると、住まいの広さ・水道光熱費・通信費・保険が大幅に増加。都市部か地方かで「固定費総額が倍近く変わる」ケースもあります。

| 項目 | 全国平均 | 都市部 | 地方都市 |

|---|---|---|---|

| 家賃(3LDK) | 9.0〜11.0万円 | 12.5〜14.5万円 | 7.5〜9.5万円 |

| 通信費 (夫婦+子2) | 15,000〜 18,000円 | 18,000〜 22,000円 | 12,000〜 15,000円 |

| 電気+ガス | 17,000〜 22,000円 | 20,000〜 25,000円 | 15,000〜 19,000円 |

| 保険 | 18,000〜 24,000円 | 22,000〜 28,000円 | 14,000〜 18,000円 |

| サブスク | 5,000〜 6,000円 | 6,000〜 7,000円 | 4,000〜 5,000円 |

| 合計 | 154,000〜 177,000円 | 198,000〜 232,000円 | 102,000〜 128,000円 |

💡 ポイント

- 固定費は20万円を超えることも珍しくない

- 引っ越し効果が最も大きい世帯構成

- 通信費×保険の見直しで月1〜2万円改善できる

まとめ|家族構成が増えるほど“地域差”が家計を左右する

家族構成が増えるほど、家賃・電気ガス・通信費の差が大きくなり、都市部と地方で固定費は毎月3〜7万円変わります。特に3〜4人家族では、

- 住む地域

- 回線・ガス会社

- 保険の入り方

- スマホプラン

これらを1つ見直すだけで年間10〜20万円、複数まとめると年間30〜80万円の改善が誰でも可能です。

固定費の平均を知ることで、あなたの家庭が「どれくらい節約の余地があるか」がすぐ分かります。次の章では、「どこから手をつければ最も効果が高いか?」を固定費の優先順位で解説します。

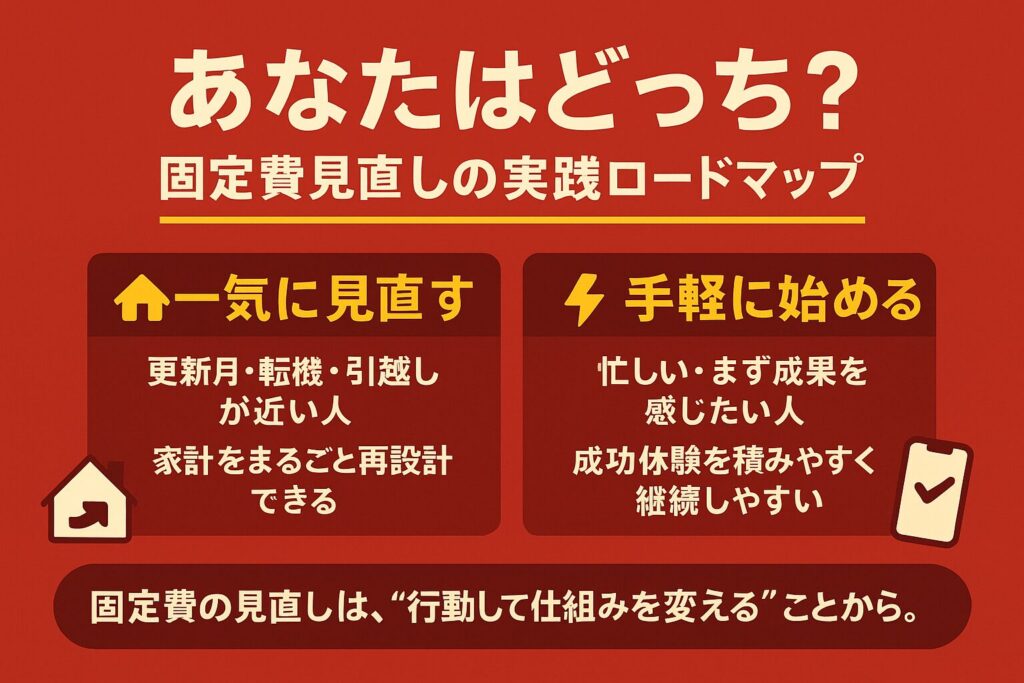

実践ロードマップ|あなたはどっち?『一気に見直す』or『手軽に始める』

前章では「固定費=最低限の生活費」という考え方や平均額を紹介しました。ここでは、実際にどう行動に移すかを整理します。

固定費の見直しには大きく分けて2つのアプローチがあります。

① 一気に見直す … 引っ越しや転機をきっかけに生活構造ごと変える方法。これは確実に平均額より固定費を下げることができます。

② 手軽に始める … 今日できる小さな行動から始める方法。住居費が下がらない分効果は限定的ですが、ちりも積もれば山となります。

どちらを選んでもOK。大切なのは、“行動して仕組みを変える”こと。あなたのライフステージに合った方から始めてみましょう。

① 一気に見直す(住居費→構造改革ルート)

狙い:住まいを軸に、家計全体を“構造的”に軽くする。

引っ越しや転職、出産・入園などのライフイベントは、固定費を見直す最大のチャンスです。特に「家賃を下げる=生活構造を再設計する」行為。家賃だけでなく、光熱費・通信費・交際費・帰省費まで一気に変わります。

🏡 ステップ|1〜3か月で生活を“構造から”変える

- 更新月・引越し時期をチェック

→ 家賃の見直しは更新月前がベスト。

わが家では、「娘の誕生」「幼稚園入園」など家族の節目を見直しタイミングに。 - 相場とエリアを比較

→ 「駅を1〜2つずらす」「築20〜30年×リフォーム済み」で家賃1〜2万円ダウン。 - 住所変更の際に“固定費をゼロから再構築”

→ 通信:格安SIMに乗り換え

→ 光熱費:エネチェンジで放置節約

→ サブスク:いったん全解約→必要なものだけ戻す - 自動化で“仕組み化”

→ 浮いた分を「投資口座 or 教育費口座」へ自動振替。

引っ越しは“家計の再起動ボタン”。

ライフスタイルから整えながら固定費最適化できるのが最も大きなメリットです。1つずつやるよりも、まとめて変えた方が効果と持続性が高いのが特徴です。

② 手軽に始める(今日から即効ルート)

狙い:今日5〜30分で“固定費ダイエット”

①の方法が難しい方はこちらの方法で。一度減らせば毎月ずっと効くのが固定費の強みです。できることからすぐに行なうのがポイントです。

🏡 ステップ|できるところから1週間で

| 日付 | タスク | 所要時間 | 内容 |

|---|---|---|---|

| Day 0 (今日) | 見える化 | 約5分 | 家計簿アプリで固定費 (家賃・通信・保険・光熱・サブスク)を一覧化 |

| Day 0 (今日) | サブスク解約 | 約15分 | 未使用は即解約 (まず全解約→必要なものだけ戻す) |

| Day 1 | 通信費の見直し | 約15分 | 格安SIM申込 (在宅中心→日本通信SIM/外出多→楽天モバイル) |

| Day 2〜3 | 光熱・Wi-Fi比較 | 約30分 | 比較サイトで申込→待つだけ。 Wi-Fi無料物件なら通信費実質0円。 |

| Day 4〜7 | 保険を整理 | 約1時間 | 「確率×被害」で棚卸し (火災・個人賠償・対人対物のみ残す) |

私の目安を以下にまとめますので、参考にしてください。

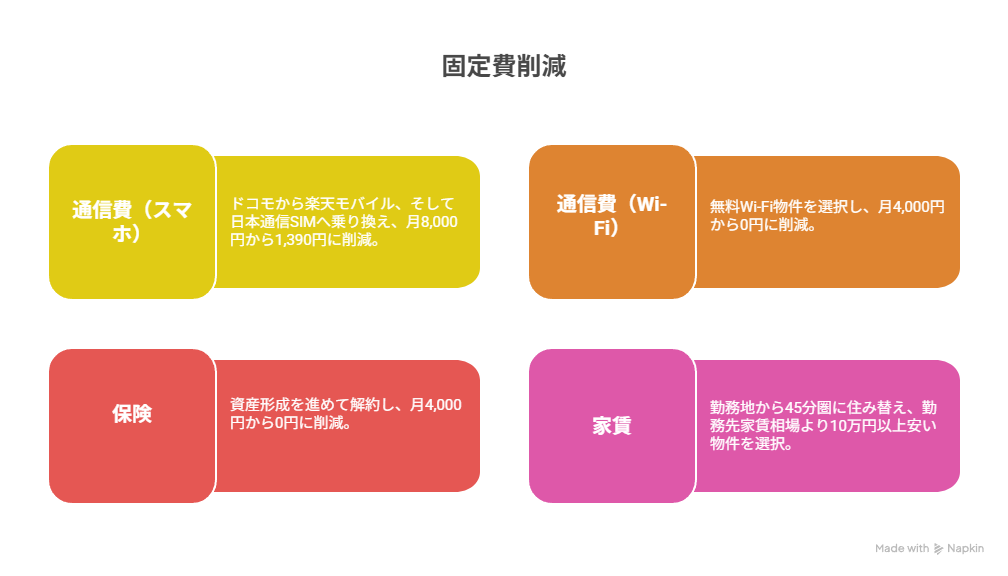

| 項目 | Before | After | 削減額/月 |

|---|---|---|---|

| サブスク | ¥2,400 (複数契約) | ¥600 (Amazonプライム1本) | ▲¥1,800 |

| 通信費 | 約¥10,000 (大手キャリア+Wi-Fi) | 約¥1,500 (格安SIM+Wi-Fi無料) | ▲¥8,500 |

| 保険 | ¥3,000 (医療・がん保険) | ¥0 (貯金でカバー) | ▲¥3,000 |

| 光熱費 | ¥9,000 | ¥7,500 | ▲¥1,500 |

| 合計 | ¥24,400 | ¥9,600 | ▲¥14,800/月 |

今日からできる(スマホ・アプリで完結)のが最大のメリット。効果が目に見えて続くので、「成功体験 → 自信 → 資産形成のモチベーション」という好循環が生まれます。

💡 とん家おすすめの無料アプリ:

③ どちらを選ぶべき?

| タイプ | おすすめルート | 特徴 |

|---|---|---|

| 更新月・転機・引越しが近い人 | 🏡 一気に見直す (構造改革) | 家計をまるごと再設計できる |

| 忙しい・まず成果を感じたい人 | ⚡ 手軽に始める (即効型) | 成功体験を積みやすく継続しやすい |

とん家は、娘の生まれるタイミングがあったので、基本的に①「一気に見直す」で生活構造そのものを再設計しています。

次章では、住居費・通信費・保険・光熱費・サブスクなど、それぞれの「見直しポイントと実践手順」を具体的に解説します。

住居費(賃貸)|月1.5万円以上節約+交通費・交際費の副次効果も

|月1.5万円以上節約+交通費・交際費の副次効果も-visual-selection.png)

家賃は固定費の中でも最も大きな支出。一度下げれば効果が長く続くため、最優先で見直す価値があります。とはいえ「そんなすぐには無理…」という方も多いはず。結婚や子どもの入園・転職など、人生の節目に合わせて検討するのがおすすめです。

私自身も来年、地方移住で家賃を大きく下げる予定です。それまでに実践してきた「満足度を落とさず家賃を下げる工夫」を3つ紹介します。私はこの3つを組み合わせた結果、私自身は同じ沿線で月1.5万円の削減に成功。さらに職場近くのターミナル駅付近の相場と比べると、10万円以上安い家賃で暮らせています。

① 都心から少し離れる

特に職場が都心にある方は、少し郊外に住むだけで効果大。 家賃が下がるのはもちろん、定期代が安くなったり、飲み会の回数が減ったりと、生活全体のコストを下げる副次効果もあります。

退職後はSuicaの引き落としが月1万円に増加。働いていた時(定期利用時)は月3,000円ほどで済んでいたので、定期代の恩恵は大きいと実感しました。

また、通勤時間が20分の時は週2回は飲みに行っていましたが、45分に伸ばしたらほとんど行かず、2次会も必ず帰宅。結果的に家賃+交際費をまとめて削減できました。

② ターミナル駅から1〜2駅ずらす

急行停車駅やターミナル駅は便利な分、家賃も割高です。そこから1〜2駅ずらすだけで、家賃が1〜2万円安くなるケースは珍しくありません。

実際に私も体験しましたが、電車の所要時間は+3分になったものの、駅から家までの徒歩時間は逆に−3分。トータルの移動時間は変わらないのに、家賃だけ安くなるという好条件の物件に出会えました。

利便性を大きく落とさずに節約できるため、「通勤や生活の快適さは保ちたいけど家賃は下げたい」という方に特におすすめです。

③ 築20〜30年のリフォーム済み物件を狙う

築年数が20〜30年ほど経つと、家賃は新築や築浅に比べて大幅に下がります。ただ、その時期はちょうど水回りのリフォームが入るタイミング。リフォーム済みの物件なら、キッチンやお風呂は新築同様の快適さで暮らせることが多いです。

実際に私は築25年の物件に住みましたが、浴室やキッチンは新品で快適そのもの。むしろ「新築にこだわる必要はない」と実感しました。

さらに、物件によってはこれからリフォーム予定というケースもあります。私が借りた賃貸では「1か月待っていただければ洗面台とお風呂を新しくします」と言っていただき、実際に交換してもらえました。結果的に、家賃は抑えつつ新築並みの快適さを享受できました。

まとめ|賃貸の工夫で“月1.5万円+副次効果”の節約を実現

- 節目に合わせて引越しを検討|結婚・子どもの入園・転職など

- 都心から少し離れる|家賃だけでなく交通費・交際費も節約

- 小さな工夫で満足度UP|「1駅ずらす」「築古リフォーム物件」

住居費(賃貸)は工夫次第で月1.5万円以上の削減が現実的に可能です。さらに副次的に交通費や交際費まで下がるので、節約効果は想像以上に大きくなります。

もっと具体的な方法を知りたい方は、こちらの記事も参考にしてみてください。

🔗 満足度を下げずに家賃を下げる方法

🔗 引越し初期費用を下げる方法

住居費(持ち家)|中古戸建てで固定費最適化&出口戦略は実質0円?

中古戸建ては「地方×中古+リノベーション」で購入すれば、購入費を大幅に抑えつつ、自分らしい住まいを作れるのが魅力です。

私は基本的に「一生住むつもり」ですが、万が一売却することになっても土地値に近い物件なら同じ金額で売れる可能性があるため、実質“0円で住めた”という計算になることもあります。つまり、購入価格を抑えた時点で 固定費を最適化できると同時に、将来の資産性も担保できる のが、中古+リノベ戦略の強みです。

◎ 購入価格を抑える戦略|土地値&価格の交渉

地方の中古戸建ては、都市部に比べて相場が大きく下がり、土地値に近い価格で購入できるケースも多いです。購入価格を抑えれば、ローン返済額も固定資産税もコンパクトになり、毎月の固定費をしっかりコントロールできます。

売主が個人の場合は交渉余地もあり、数十万〜100万円単位で価格が下がることも。とん家でも「手取りの25%以内」を目安に返済額を設定し、教育費や生活費とバランスを取る方針です。

◎ 出口戦略は実質0円も可能|土地値で購入&売却

私自身は「一生住むつもり」で持ち家を検討していますが、万が一売却することになっても土地値に近い価格で買っていれば、同じ金額で売れる可能性があります。

そうなれば「実質0円でその家に住めた」という計算になり、資産リスクを抑えた住まい方ができます。

つまり、購入価格を抑える=毎月の固定費削減+将来の安心材料という2つの意味を持つのです。

◎ リノベで快適さを整える|節約より人生の目的が優先

中古戸建ての魅力は「自由度」です。新築に比べてコストを抑えられる分、リノベーションに予算を回し、自分たちの暮らしに合わせた家づくりができます。

私がリノベを考える理由は、単にお金の節約だけではありません。「好きなものに囲まれる」「家族で快適に過ごす」という目的を叶えるためです。さらに、中古はすでに建っているものをベースにできるため、新築でありがちな「完成してから思っていたのと違った」というリスクも避けられる点が安心材料になります。

FIRE後の生活を見据えれば、無理に新築を買うよりも、中古+リノベで「お金をかけるところと抑えるところを自分で選べる」方が、長期的な満足度が高いと考えています。

まとめ|実質0円も?持ち家で安心と暮らしの満足度を手に入れる

中古戸建て+リノベは、固定費を抑えつつ快適な暮らしを実現できる戦略です。

購入価格を抑えれば出口戦略として「実質0円で住める」可能性もあり、安心感も得られます。節約だけでなく、自分たちの暮らしの目的に合わせて整えられる自由度が魅力です。

- 土地値&交渉で価格を抑える:ローン・固定資産税を軽くして毎月の負担を減らす

- 出口戦略を意識:万が一売却しても実質0円で住める可能性

- リノベで快適さを整える:お金の節約以上に「自分らしい暮らし」を実現

🔗住居費を固定費から投資にする戦略はこちら

🔗マンション派の方はこちら

🔗 実際の我が家のローン戦略詳細が知りたい方はこちら

通信費|格安SIM+Wi-Fi戦略で月8,000円以上の節約も

通信費は工夫次第で生活の質を落とさずに大幅に削減できる固定費のひとつです。

とん家では、格安SIMへの切り替えとWi-Fi無料物件の活用によって、浪費家時代から比べて月8,000円以上の削減に成功しました。

👉 通信費だけで月1万円以上、年間12万円以上の節約効果が出ています。この章では私のおすすめの通信費の節約方法を消化します。

◎ 携帯代は格安SIMで最適化(通信費の見直しの第一歩)

大手キャリアから格安SIMに切り替えるだけで、携帯代は半分以下になります。

とん家がおすすめするのはこの2つ:

- 🟩 在宅中心・無駄なく安く使いたい → 日本通信SIM

- 月1,390円で20GB+70分の無料通話つき

- 通話は「70分まとめて無料」の方がストレスフリー

- 家にWi-Fiがあればこれ1本で十分

- 🟪 外出多め・Wi-Fiなし生活をしたい → 楽天モバイル

- データ無制限+テザリングOK

- Wi-Fi契約不要でスマホだけで完結

- 使わない月は料金自動調整(1,078〜3,278円)

- 楽天市場利用者ならSPUアップでポイント還元も

| 項目 | 楽天モバイル | 日本通信SIM(20GB) |

|---|---|---|

| 月額料金 | 1,078円〜3,278円(無制限あり) | 1,390円(20GB+通話70分) |

| データ容量 | 無制限(段階制) | 20GB |

| 通話 | Rakuten Linkアプリで無料 | 70分無料 or 5分かけ放題 |

| テザリング | 無制限・無料 | 無制限・無料 |

| 特典 | 楽天SPU、動画/音楽特典 | 特典なし |

| おすすめ | Wi-Fiなしでも生活、 楽天経済圏活用 | 家にWi-Fiあり、 価格とバランス重視 |

◎ Wi-Fi代は0円にできる?無料物件やスマホ完結の活用術

東京では「Wi-Fi無料物件」が増えており、この場合は家賃=家賃+Wi-Fi代と考えてOKです。

一人暮らしなら「Wi-Fiなしで楽天モバイルのみ」も大きな節約につながります。テザリングの手間も少なく、十分実用的です。ただし、家族がいる場合やWi-Fi接続する家電が多い家庭ではストレス要因になりやすい点には注意が必要です。

スマート家電は便利ですが、通信環境が制限されると使い勝手が落ちることもあります。Wi-Fi無料物件や楽天モバイルを活用できれば、Wi-Fi代を0円に抑え、固定費をさらに削減することが可能です。

✅ 格安SIMの選び方まとめ

- 📶 自宅にWi-Fiがある → 日本通信SIM

- 📶 自宅のWi-Fiの必要性を確認→ 必要ない場合は楽天モバイル

- 🚶♂️ 外でも動画・作業したい → 楽天モバイル

- 🛒 楽天市場をよく使う → 楽天モバイル(SPUアップ)

👉 スマホ代の最適化の詳細を知りたい方はこちら

サブスク|「全部解約」しても意外と困らない?本当に必要な1本だけ残す

動画配信・漫画アプリ・家計簿アプリなど、気づけば毎月数千円が出ていくサブスク。便利ですが「使っていないのに払っている」ことも少なくありません。

とん家では、一度すべて解約してみました。その結果、最終的に残したのは Amazonプライム(年間5,900円)だけ。支出が一気にスリム化しました。

◎ 実際に解約したサブスク

- ジャンプ+:980円/月(税込)

- マネーフォワードME:当時 年5,500円(→ 現在はアプリ版月590円に値上げ)

- 楽天マガジン:当時 約400円/月(→ 現在は約550円に値上げ)

👉 これらを解約するだけで、月2,000円以上・年間2〜3万円の削減。

しかも、マネーフォワードや楽天マガジンは値上げしているため、今ならさらに節約効果は大きいはずです。物価上昇の影響で年会費も上がるので、使用していないサブスクはすぐに解約しましょう。

✅ とん家流・サブスク見直しのポイント

- 一度すべてのサブスクを解約して様子を見る

- 本当に必要なら再契約すればOK

- 代替手段を活用(図書館・無料配信・Prime Video)

- 「あるから使う」から「必要なものだけ契約」へ意識転換

以前は毎月複数のサブスクを利用していましたが、一度すべて解約し、最終的にAmazonプライム1本に絞ることで、支出が大幅にスリム化。実際にやってみると「意外と困らない」ことも多く、不要な固定費を見つけるには“ゼロから再契約”の視点が有効です。

🔗 Amazonプライムに一本化した理由

保険の見直し|“確率×被害”で必要最低限に

「親世代からの教え」「怖いから入る」「みんな入ってるからなんとなく加入」という“感情や習慣”で選びがちな保険ですが、FIREや家計最適化を目指すなら、合理的に取捨選択することが大切です。

まず、保険は「損か得か」でなく「困るかどうか」で考えるのが大切です。例えば、

- 災害(火災・水害) → 自宅が被害を受ければ数百万円〜数千万円の損害に

- 人身事故(自転車・車) → 他人にケガをさせれば数千万円規模の賠償責任が発生することも

- 大病(がん・心疾患など) → 医療費は高額療養費制度で自己負担が抑えられます。例えば入院・手術で100万円かかっても、実際に支払うのは10万円前後で済むケースが大半です。

このように、「めったに起こらないが、起きたら致命的」なリスク(火災・賠償責任など)を保険でカバーし、普段の医療費などは“貯金で十分対応可能” と割り切るのが、保険を最適化する上で効果的です。

私は3つ目の大病については、資産が1,000万円を超えた時点で「貯金でカバーできる」と判断して解約しました。その結果、年間約4万円を削減し、教育費や投資に回せるようになりました。

💡 高額療養費制度の自己負担上限(月額目安)

| 年収の目安 | 自己負担上限(月額) |

|---|---|

| ~370万円 (住民税非課税含む) | 約3.5万〜5.7万円 |

| 370万〜770万円 | 約8万〜9万円 |

| 770万〜1160万円 | 約17万円 |

| 1160万円超 | 約25万円 |

✅ ポイント

- 保険は「損か得か」ではなく「困るかどうか」で判断

- 火災保険や個人賠償など、自分でカバーできない損害のみ加入を検討

- 公的保障(高額療養費、遺族年金など)の保証内容を確認する

▼ 詳しくはこちらの記事で解説しています

光熱費|契約の見直し+グッズ活用でじわじわ削減

光熱費は家賃や通信費ほど大きなインパクトはありませんが、毎月の支出に必ず発生する固定費なので、放置するとじわじわ家計を圧迫します。

とん家では、引越しのタイミングで「エネチェンジ」を使って電力・ガス会社を比較し、より安いプランに切り替えました。その結果、月数百〜千円ほどの節約に。さらにキッチンに節水シャワーヘッドを導入するなど、生活の快適さを損なわない工夫で光熱費を抑えています。

✅ ポイント

- 「エネチェンジ」で最適な電力・ガス会社を選ぶ

- 地域ごとの水道料金もチェックして引越し先を選ぶ

- 節水グッズ(シャワーヘッド・蛇口アダプタ)はコスパ◎

- 電気のつけっぱなし・待機電力カットなど小さな工夫も積み重なる

👉 大きな削減額は見込みにくいですが、「ほったらかしで毎月数百円安くなる」のは意外と大きい。浮いた分をそのまま投資や教育費に回せるので、侮れない固定費です。

🔗 電気・ガスのシミュレーションと節約法詳細はこちら

実例で見る!とん家の固定費ビフォーアフター

ここでは、実際にとん家が取り組んだ「固定費の見直し結果」を、ビフォーアフター形式で公開します。「このくらい変わるのか」とイメージしてもらいやすいように、金額の目安もすべて実体験ベースで掲載しています。

ビフォーアフター表(固定費)

| 項目 | Before(見直し前) | After(見直し後) | 削減額(月) |

|---|---|---|---|

| 家賃 | ¥115,000 | ¥99,000 | ¥15,000 |

| 通信費 | 約¥6,000+4000円 (1人分+Wifi) | ¥1,500 (格安SIM+Wi-Fi無料) | ¥8,500 |

| サブスク | ¥2,400(複数契約) | ¥600(Amazonプライム) | ¥1,800 |

| 保険 | ¥3,000(医療+がん保障) | ¥0 (資産で対応) | ¥3,000 |

| 電気・ガス (※注2) | ¥9,000(目安) | ¥7,500(契約変更+節水)または同等レベル | 〜¥1,500程度(目安) |

| 合計 | ¥140,000 | ¥108,600 | 約32,000/月 |

※注2:料金は地域や契約状況により異なるため、あくまでとん家の実体験ベースの目安です。「思ったほど変わらなかった…」というケースもありますが、比較だけなら無料・簡単にできるので検討価値はあります。

削減額のインパクトは?

月3万円の固定費を見直すことで、年間にするとなんと約36万円の節約に。これは以下のような効果に相当します:

- 家族旅行を年1〜2回追加できる

- FIRE・教育資金の貯蓄スピードが大きく加速

- 月々の生活に余裕が生まれ、お金を“使う”判断も自由に

「大きく変えたのは家賃」だけじゃない

この結果を見ると「家賃が大きいだけでしょ?」と思うかもしれません。

確かに大きなインパクトですが、それ以外も見逃せません。

- 通信費:8,000円

- サブスク:1,800円

- 保険:3,000円

- 光熱費:1,500円

合計約1.5万円/月 → 年間18万円超の節約になっています。つまり、「家賃は今すぐ変えられない」という方でも、他の固定費だけで十分な成果が出せるのです。

固定費の見直しは、今日から1つだけでも始められます。まずは「これ、ほんとに必要かな?」と一度立ち止まってみることから。“自由に生きる”ために、ムダを見直す。

よくある質問(Q&A形式)

固定費の見直しをすすめると、必ずと言っていいほど「これって本当に意味あるの?」という疑問が出てきます。ここでは、とん家が実際に相談されたことや、読者から寄せられた「よくある不安や質問」にお答えします。

Q1. 固定費って、どこから手をつければいいんですか?

A. サブスクや通信費など“すぐ変えられるもの”からがおすすめです。

最初から家賃や保険など大きな項目に手を出すと、時間も労力もかかって挫折しがちです。

「サブスクを1つ解約してみる」「スマホのプランを調べてみる」など、今日できることから始めるのがコツです。

Q2. 家賃が高いとわかっていても、引っ越しって面倒じゃないですか?

A. その通りです。でも、“次の更新までに行動する”と決めると楽になります。

引っ越しはたしかにエネルギーが要ります。

でも、「今は動かないけど、次の更新までに情報を集めておこう」と考えるだけでもOK。

とん家は会社から近い都心から離れることで、職場の家賃相場と比較して10万円程度削減に成功しました。

Q3. 節約してQOLが下がるのが嫌です…

A. QOLを下げないのが“固定費見直し”の最大のメリットです。

たとえば:

- 通信:格安SIMでも速度は十分

- サブスク:解約しても案外困らない

- 家賃:駅を1つずらせば利便性をキープ

「我慢する」のではなく、“賢く選びなおす”だけで、生活の快適さを保ったまま支出が減らせます。

Q4. 一人暮らしや少ない収入でも見直す意味ありますか?

A. むしろ“少ない収入の方ほど効果が大きい”です。

月に1万円の固定費を削減できれば、

- 手取り15万円の人:約6.7%の改善

- 手取り30万円の人:約3.3%の改善

収入が少ないほど、固定費の見直しが生活の余裕に直結します。

一人暮らしでも、通信・サブスク・保険あたりはすぐ効果が出やすいです。

Q5. FIREを目指すなら、固定費はどこまで下げるべき?

A.「生活にストレスがない範囲」で、毎月の支出を限界までコンパクトにするのが理想です。

FIREの成功は「資産額」と「支出額」のバランスで決まります。

固定費は一度下げればずっと影響するため、家賃・保険・通信は特に重要。

とん家では家賃は収入の20%を目安に、保険は資産1,000万円を超えたタイミングですべて解約し、さらに支出を圧縮しました。

まとめ|固定費を整える=暮らしを整える

節約というと「我慢」「制限」をイメージしがちですが、固定費の見直しは“選びなおすだけで自由が増える”行動です。

たとえば──

- 使っていないサブスクを手放す

- 通信や電気を“最適プラン”に切り替える

- 家賃や通勤距離を見直して、生活圏ごと整える

- 保険を「確率×被害」で必要最小限にする

これだけで、生活の快適さを変えずに支出だけがスリムに。固定費が下がれば、自然と“暮らしの選択肢”が増えていきます。とん家でも、仕組みで整えたことで毎月3万円以上の余裕が生まれ、「投資に回せるお金」「家族との時間」という新しい“自由”を手に入れました。

固定費の見直しは、節約ではなく“生き方を軽くする再設計”です。今日から一つずつ、“仕組みでお金が残る暮らし”を整えていきましょう。る見直しで、“自由な暮らし”に一歩近づきましょう。

🔗 関連記事でさらに具体的な方法をチェック!

💡 【変動費節約まとめ】子育て3人家族が変動費を徹底見直し!

生活水準を下げずに支出を削減したノウハウを紹介しています

👉 変動費の見直し完全ガイド|食費・日用品・交際費・交通費をムリなく節約!

📘 とん家のプロフィール|3年で2,000万円達成!子育てしながら資産形成

地方移住・FIRE・家族のこと…“わが家のリアル”をすべてまとめました

👉 【プロフィール】とんパパの暮らし方・節約のきっかけと価値観

💡 【節約まとめ】子育て3人家族が固定費・変動費を徹底見直し!

生活水準を下げずに支出を削減したノウハウを紹介しています

🔥 【サイドFIRE戦略まとめ】投資と暮らしのちょうどいい距離感

高配当+インデックス投資の戦略と、地方での暮らしの実践例