一部リンクはアフィリエイトを利用しています。商品・サービスの選定は実体験に基づき、正確な情報提供を心がけています。

「レバレッジ投資=危険」と思っていませんか?

たしかに、借金をして投資をするというのは、少し怖く感じるものです。

でも、よく考えてみると──私たちはすでに、“てこの力”を生活の中で使っているのかもしれません。

自分の収入を担保にお金を借りる住宅ローンやカーローンはあたりまえの選択肢になっています。つまり「レバレッジ」は、身近に存在する“暮らしの仕組み”でもあるのです。

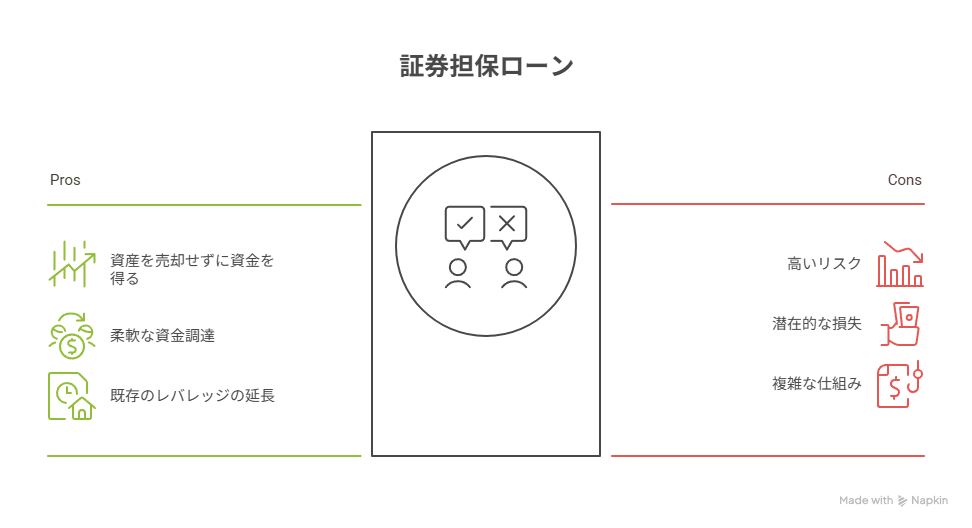

2025年6月に楽天証券が開始した「証券担保ローン」が話題になりました。「株を売らずにお金を借りられる」という魅力に注目が集まり、SNSでは「危ない」「便利」と賛否が分かれています。

この記事では、楽天の証券担保ローンの仕組みとともに、我が家が“使わない”と判断した理由、そして住宅ローン・信用取引・FXなど、さまざまなレバレッジ投資との付き合い方を整理してお伝えします。

この記事でわかること

- 楽天証券の証券担保ローンの仕組みと特徴

- 我が家が「使わない」と判断した具体的な理由

- レバレッジ投資(信用取引・FX・不動産・住宅ローン)の比較と考え方

🔗 あわせて読みたい関連記事

- 【新NISAと配当戦略】教育費とFIREを両立する資産形成プラン

- 資産4,000万円でサイドFIREを目指す投資戦略とライフプラン

レバレッジ投資とは?てこの力の良し悪し

自己資金以上の投資=「てこの力」

レバレッジとは、日本語で「てこの原理」とも言われ、自分の持っている資金よりも大きな金額を動かして投資を行う手法です。少ない元手で大きな利益を狙えることから、投資の世界ではよく使われる言葉です。

たとえば、以下のようなものが「レバレッジ型」の投資にあたります:

- 住宅ローンで自宅を購入する(自己資金+借入)

- 信用取引で株式を買う(証券口座の資金を担保に取引)

- 不動産投資(ローンを活用して収益物件を購入)

- 証券担保ローン(株や投信を担保にお金を借りる)

一見すると、どれも身近な選択肢に見えますが、「自分のお金ではない力を借りて投資する」という意味では、どれもレバレッジ型の投資です。

メリットもあるが、使い方を間違えると危険

レバレッジの最大のメリットは、資産形成のスピードを早められることです。

手元に100万円しかなくても、ローンや信用を活用して500万円分の資産を動かせば、うまくいったときのリターンも大きくなります。

しかし、逆に動いた場合は損失も何倍にも拡大します。たとえば、担保にしていた株の価値が下がれば、追加入金(追証)や強制売却のリスクも。住宅ローンでも、収入が途絶えれば生活そのものが圧迫されるリスクがあります。

特に、FIREや教育費を重視する家庭にとっては、「生活の基盤」が揺らぐリスクは避けたいところです。とん家では、こうしたレバレッジ投資をすべて否定するのではなく、「どこに・どう使うか」を慎重に選ぶという方針です。

次章では、今話題になっている楽天証券の証券担保ローンについて、制度の内容ととん家が使わない理由を詳しく見ていきます。

楽天証券の証券担保ローンが話題に|とん家が使わない理由

証券担保ローンとは?楽天が注目された理由

証券担保ローンとは、保有している株式などを担保にして、時価の最大60%までお金を借りられる仕組みです。SBI証券や野村證券などが以前から提供しており、制度自体は新しくはありません。

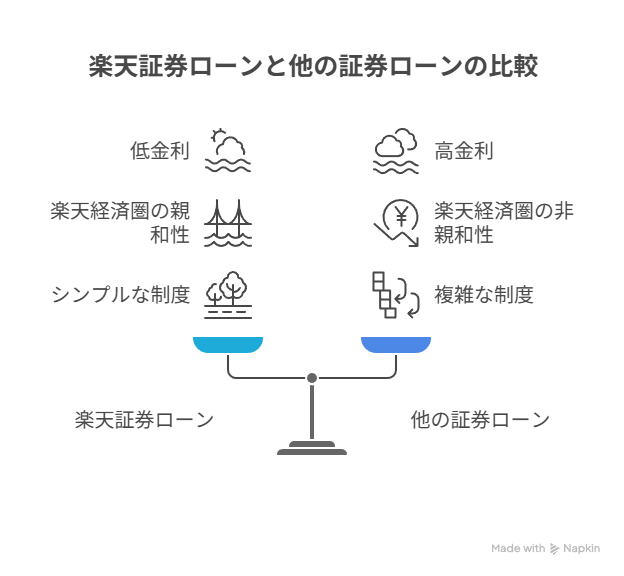

それでも2025年6月に楽天証券と楽天銀行が共同で開始した証券担保ローンは、SNSや投資家の間で大きな話題となりました。注目された主な理由は以下にまとめていますが、金利が低いこと、楽天経済圏ユーザーが多いことです。

| 注目ポイント | 内容 |

|---|---|

| 金利が比較的低い | 借入金利は年1.875%〜3.875%と、他社より抑えられている |

| 楽天経済圏の親和性 | マネーブリッジ(楽天証券×楽天銀行)を使っている層にとっては 非常に身近 |

| 制度がシンプルで わかりやすい | ネット上で申込可能、自由返済方式で資金使途も原則自由 |

楽天証券の証券担保ローンの概要は以下の通りです:

| 項目 | 内容 |

|---|---|

| 対象者 | 楽天証券・楽天銀行の口座保有者でマネーブリッジ設定済み |

| 担保対象 | 国内上場株式(ETF含む)※米国株・オルカン・NISA口座は対象外 |

| 借入金利 | 年1.875%~3.875%(変動) |

| 借入限度額 | 担保時価の最大60%まで |

| 契約期間 | 6ヶ月ごとの自動更新 |

| 返済方式 | 自由返済(元金はいつでも返済可能) |

| 資金使途 | 原則自由。ただしレバレッジ取引や株損失の補填には使えない |

富裕層の一部では、借入資金をより高い利回りで再投資し、金利差で利益を得る“資金効率の最適化戦略”として活用されます。

この一見便利に思える仕組みですが、とん家では使いません。

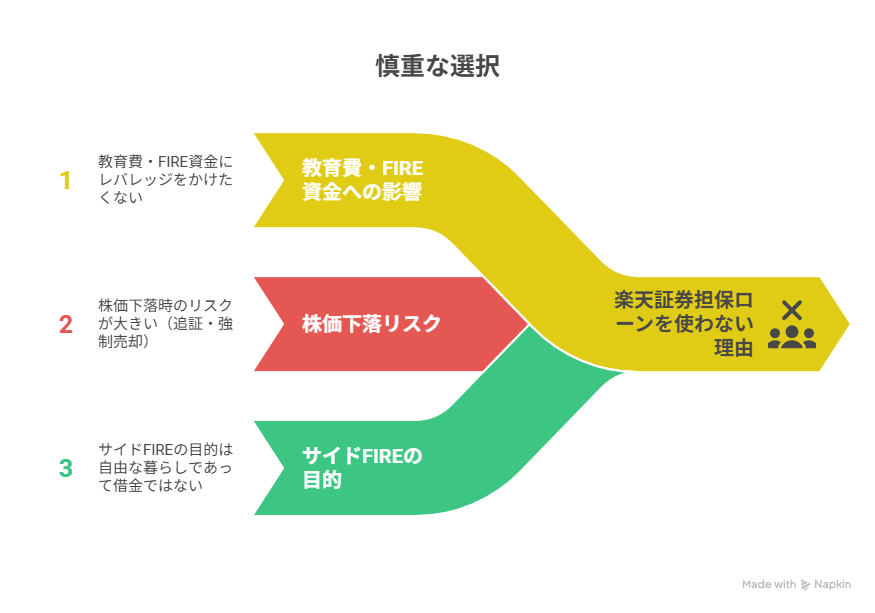

とん家が「使わない」と決めた理由

楽天の証券担保ローンは魅力的に見える制度ですが、我が家が使わない理由は次の3つです。

① 教育費・FIRE資金にレバレッジをかけたくない

我が家では、子どもの教育費や将来のサイドFIRE資金を「手をつけない領域」として捉えています。それらを担保にお金を借りるというのは、将来の暮らしそのものにリスクを背負うことになります。

レバレッジで資産形成を加速するよりも、「資産を守ること」が今の我が家にとっては優先事項です。

② 株価下落時のリスクが大きい(追証・強制売却)

担保にした株式の価値が下落すると、追加で担保を求められたり、自動的に株を売却されるリスクがあります。

このリスクは、サイドFIRE戦略で重視する「長期・放置・安定」とは相反するもの。特に下落時の買い増ししたいタイミングで退場させられてしまうことになりかねません。価格の上下に一喜一憂しない投資を続けるためにも、「担保に取られる仕組み」は選ばない方針です。

③サイドFIREの目的は「自由な暮らし」であって、借金による加速ではない

証券担保ローンを使えば、一時的なキャッシュ不足を補えるかもしれません。でも、そこには返済管理・金利負担・相場下落の不安がついてきます。

とん家にとってサイドFIREは、時間や選択肢の自由を得るための手段です。その自由は「管理すべきリスク」による不安があると実現しないと思っています。

✅とん家のサイドFIRE戦略はこちら

使ってもよい人はどんな人?

証券担保ローンそのものが「悪い商品」ではありません。以下のような条件がそろっている人には、選択肢のひとつになりえます。

- 資産の一部のみを担保にできる余裕がある人(富裕層など)

- 明確な返済計画と短期での資金使途がある人

- 価格変動や追加担保に対応できる精神的・家計的余裕がある人

- レバレッジを活用した資金運用に長けている人

しかし、とん家のように「堅実な資産形成」「家族との時間」「教育費の確保」を重視するスタイルでは、証券担保ローンは“触らなくていい選択肢”だと感じています。

話題になっているからといって、自分に必要とは限りません。

次章では、逆に「使うことも検討しているレバレッジ」として、自宅購入(中古住宅)×住宅ローンについて考えていることをご紹介します。

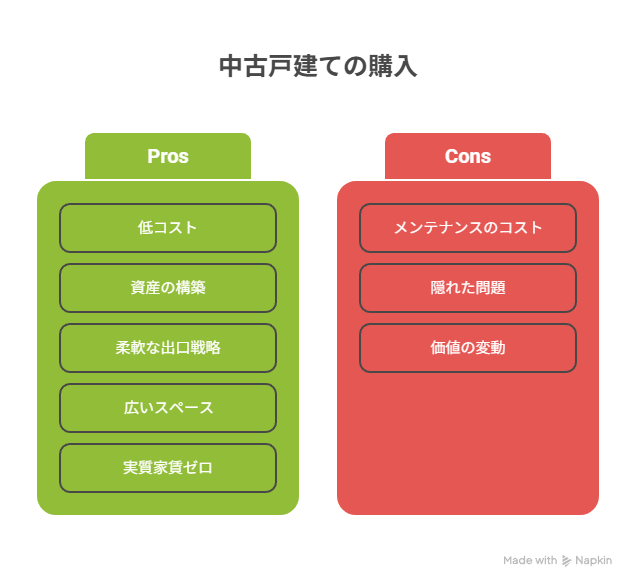

地方×中古戸建ての購入|「住みやすさ×固定費削減」を両立

「住みやすい家を手に入れながら、生活コストも下げられる」

そんな一石二鳥の選択肢が、中古戸建ての購入です。

実は、自分が住むための家を買うことも“レバレッジ投資”の一種。住宅ローンを活用すれば、少ない自己資金で資産を持ち、家賃という毎月の固定費を削減することができます。

地方エリアで物件を探してみると、月5万円台の支払いで、庭付き・駐車場付きの戸建てが購入できることも少なくありません。中古戸建ての主なメリットは以下の通りです:

| メリット | 内容 |

|---|---|

| 価格が安い | 新築より数百万円以上安く、物件によっては半額以下のケースも |

| 現金購入も視野に入る | 小規模物件であればローンなしで購入できる可能性もある |

| 土地値で購入できる | 建物価格がゼロに近く、土地分の価格で買える物件も存在 |

| 固定資産税が安い | 築年数が経っているため税負担が軽い |

| 広さと自由度がある | 駐車場・庭付き。子育て時の騒音や間取り自由度も◎ |

| 出口戦略が豊富 | 売却・賃貸・リフォーム転売など、選択肢が多い |

価格が安く、土地値付近で購入できれば、売却時に購入価格と同等で手放せる可能性もあります。これは言い換えれば、“実質家賃ゼロ”で数年間住めたことになります。

住みやすさと固定費削減を両立できる──それが、中古戸建てという選択肢の魅力です。

注意すべき点もある|中古戸建てのデメリットと備え方

もちろん、中古戸建てにもデメリットはあります。実際に検討していて感じる注意点は以下のようなものです。

| デメリット | 備え・対策の方向性 |

|---|---|

| 修繕リスク | 水回りや屋根など、突発的な費用が発生することも。インスペクションの実施が重要 |

| 間取りや設備が古い | フルリノベーションや部分リフォームで対応可能だが、予算が必要 |

| 断熱性や採光性が低い | 立地・築年数・構造で見極めが必要 |

| 虫・シロアリ・傾きなどの劣化リスク | 事前調査と専門家のチェックが必須 |

こうした点を理解した上で選べば、中古戸建ては「支出を抑えつつ、快適に住める」実用的なレバレッジ投資になります。

とん家では、「攻めの借金」はしませんが、生活の土台を整え、家計を安定させるためのレバレッジとして、中古戸建て+住宅ローンという選択肢は、現実的で前向きな判断肢のひとつと捉えています。

✅地方×中古戸建で住みやすさも固定費削減の両立を!とん家の戦略を紹介しています

✅中古戸建を安く購入するために地方移住を計画中!地方移住にむけた考え方や転職が気になる方はこちら

【他のレバレッジ商品の比較】とん家の考え

証券担保ローンや住宅ローンだけでなく、世の中にはさまざまな「レバレッジ投資」の選択肢があります。株の信用取引やFX(外国為替証拠金取引)、レバレッジ型ETFなど、“元手以上の金額を動かせる仕組み”は意外と身近です。

ここでは代表的なレバレッジ投資について、我が家がどう付き合っているかを整理します。

信用取引・FXはしない|短期投資は“自由な暮らし”に逆行する

株の信用取引やFX(外国為替証拠金取引)は、証拠金を担保に数倍の取引を行う「証拠金取引」です。上手く活用できれば、短期間で利益を得ることも可能です。

ただし、

- 相場を常にチェックする必要がある

- 想定外の値動きで損失が一気に膨らむ

- メンタル的にも時間的にも消耗しやすい

といった特性があります。我が家の目指すFIREは「相場に追われない暮らし」です。そのため、短期トレードが前提の信用取引・FXはどちらも行っていません。

不動産投資は“今はやらない”|管理・流動性の壁がある

ローンを組んで物件を取得し、家賃収入を得る不動産投資も、代表的なレバレッジ活用法の一つです。うまくいけばキャッシュフローを生み出す手段となりますが、

- 初期費用が大きい

- 空室リスクや修繕コストが発生する

- 管理業務や知識が求められる

など、ハードルも高めです。現時点での我が家にとっては、

- 移住や子育てとの両立

- 手間や管理への対応力

- 十分な資金余力

これらが不十分であるため、「やらない」選択をしています。まずは前章で紹介した中古戸建て+住宅ローンからです。

レバレッジ型ETF(レバナス等)は長期運用に不向きと判断

レバナス(NASDAQ100の2倍ETF)など、指数の値動きに対して2倍の価格変動をするETFも人気があります。ただし、これらは長期的に持ち続けると“逓減リスク”などによって「指数よりもリターンが劣る」可能性がある点に注意が必要です。

とん家では、

- 値動きに振り回される商品を避けたい

- 投資は“生活の基盤を整える手段”であって、ギャンブルにしたくない

という方針のため、レバレッジETFも購入対象外としています。

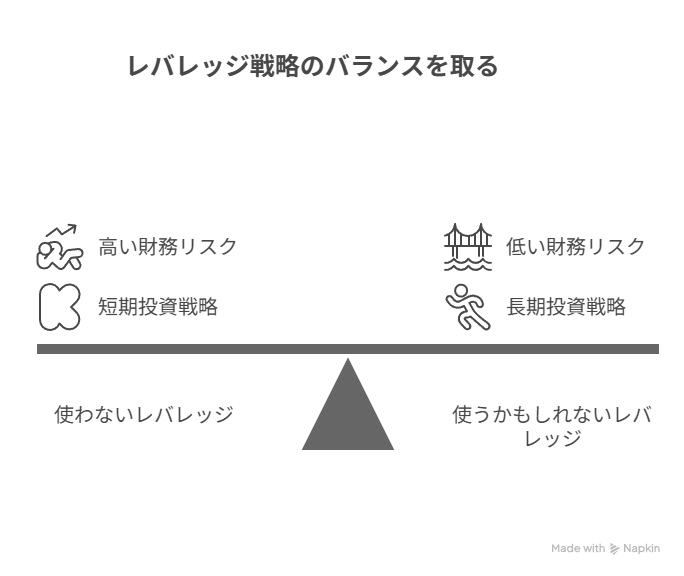

とん家のレバレッジとの付き合い方|“目的”と“リスク許容度”が判断基準

我が家は、「すべてのレバレッジを否定している」わけではありません。大切にしているのは、何のために使うか(目的)と、どこまでリスクを取れるか(許容度)です。

以下は、代表的なレバレッジ手法に対する我が家の判断です:

| レバレッジ手法 | 我が家の判断 | 主な理由 |

|---|---|---|

| 証券担保ローン | × 使わない | 教育費や生活資金をリスクに晒したくない |

| 住宅ローン (中古戸建て) | △ 前向きに検討中 | 固定費削減と暮らしの最適化ができる |

| 信用取引 | × 使わない | 短期売買再現性が低い |

| FX(為替証拠金取引) | × 使わない | 値動きが激しく、時間とメンタルの余裕を奪われる |

| 不動産投資 | △ 将来的に検討 | 現時点では手間と資金に対して準備不足 自宅の購入が先(不動産投資の1つ) |

| レバナスなどのETF | × 使わない | 長期投資向きでないと判断。 下落時の精神的負担も大きい |

我が家にとって投資とは、“自由な暮らし”を支える手段です。

レバレッジを使うことで自由が奪われるなら本末転倒。その視点から、「使うべきもの」「使わないもの」を選び取っています。

まとめ|我が家は“戦略的な距離感”でレバレッジと付き合う

レバレッジ投資とは、少ない自己資金で大きな資産を動かす「てこの力」を使った投資手法です。証券担保ローンや住宅ローン、信用取引、FX、レバレッジ型ETFなど、その形はさまざまです。

こうした仕組みを使えば、資産形成を加速できる可能性がある一方で、リスクを大きくしてしまったり、管理の手間や精神的負担を増やす側面もあります。とん家の基本的なスタンスは、次のようなものです。

レバレッジは悪ではない。ただし、“暮らしや時間の自由”を脅かすなら使わない。

✅ とん家が「使わない」レバレッジ

- 教育費やFIRE資金を担保にする 証券担保ローン

- 短期売買を前提とした 信用取引・FX

- 長期保有に向かない レバレッジ型ETF

✅ とん家が「使うかもしれない」レバレッジ

- 固定費を下げ、住環境を整えるための 住宅ローン(中古戸建て)

- 将来的に選択肢として残しておく 不動産投資(収益物件)

“借金(担保)”という言葉にはマイナスの印象がつきがちですが、大切なのは「何のために」「どこまで許容して」使うかという視点です。

我が家では、生活の基盤や子どもの未来を支える資産に、安易にレバレッジをかけることはしません。一方で、暮らしを整える選択肢としてなら、適切に距離を取って活用する余地もあると考えています。

🔗 合わせて読みたい

📘 とん家のプロフィール|3年で2,000万円達成!子育てしながら資産形成

地方移住・FIRE・家族のこと…“わが家のリアル”をすべてまとめました

💡 【節約まとめ】子育て3人家族が固定費・変動費を徹底見直し!

生活水準を下げずに支出を削減したノウハウを紹介しています

🔥 【サイドFIRE戦略まとめ】投資と暮らしのちょうどいい距離感

高配当+インデックス投資の戦略と、地方での暮らしの実践例