一部リンクはアフィリエイトを利用しています。商品・サービスの選定は実体験に基づき、正確な情報提供を心がけています。

資産2,000万円を達成したら、何かが大きく変わるのか?

──実際に達成して感じたのは、「自由に暮らしを選ぶためのスタートラインに立った」ということでした。

2021年から本気で家計と投資に取り組み、3年で1,500万円増。2024年末には資産2,200万円・配当金27万円(税引後)という成果を出せました。

一方で、支出が年間600万円を超えた現実からは、「暮らし方そのものを見直す必要がある」とも強く感じています。

この記事では、2024年の実績と課題、2025年の生活戦略と投資方針、そしてサイドFIREに向けた次のステップをリアルに共有します。

「自由な暮らしを本気で選びたい」と考えている方にとって、何かヒントになれば幸いです。

🔍 この記事でわかること

- 資産2,200万円・配当27万円(2024年末時点)の具体的な推移と実績

- 2025年のライフスタイル転換(退職・地方移住)と家計設計の考え方

- 新NISA×高配当・インデックス投資の運用戦略

- ポイ活など「暮らしから生み出す資金戦略」の実践例

- 2030年に向けた長期FIRE計画の位置づけ

🔗 関連記事

FIRE戦略の全体像を先に知りたい方はこちら

👉最新投資戦略・NISA活用の詳細はこちら

3年で1,500万円増|節約×インデックス&高配当投資で築いた2000万円の軌跡

2021年末、サイドFIREという考え方に出会った私たちは、家計の見直しと資産形成に本格的に取り組み始めました。そこから約3年、2024年末には総資産2,000万円を達成し、家計と投資を整えてきた成果がひとつの形になりました。

振り返れば、年収を大きく上げることも、特別な副収入があったわけでもありません。家族3人で日々の生活を大切にしながら、「固定費の最適化」「ムダな支出の削減」「積立投資の習慣化」を地道に続けてきた結果です。

📈 資産と配当金の推移(2021〜2024)

| 年度末 | 総資産概算 (万円) | 年間配当金概算 (税引き後・万円) |

|---|---|---|

| 2021 | 460 | 0 |

| 2022 | 700 | 5.6 |

| 2023 | 1,400 | 13.3 |

| 2024 | 2,000 | 27.0 |

この3年間で、資産は460万円 → 2,000万円へと約4.3倍に増加しました。共働きである私たち夫婦の給与収入から生活費を抑え、毎月の黒字を積立投資にまわし続けてきた結果です。

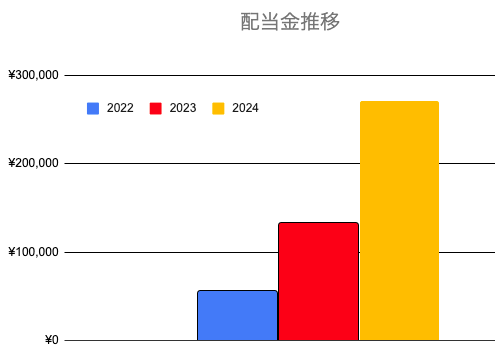

配当金も着実に育ち、2022年に初めて年間5万円を超え、2024年末には年間27万円(税引後)に到達。月あたり2万円以上の“生活に使えるお金”として、家計の柔軟性が少しずつ高まってきています。

💼 ポートフォリオ概要(2024年末時点)

現在の投資は、インデックス投資と高配当株投資を組み合わせた2軸戦略で運用しています。

| 分類 | 内容 | 投資枠 |

|---|---|---|

| インデックス投資 | eMAXIS Slim全世界株式(オルカン) S&P500など | 旧NISA、 新NISAつみたて枠 |

| 高配当株投資 | VYM・HDV・SCHD、 日経高配当50など | 新NISA成長投資枠、 特定口座 |

| 月間投資額 | 約20万円(夫婦合算) | つみたて+成長投資枠 |

2024年の新NISAからは日本の高配当株への投資も始め国偏重からのバランス調整にも取り組みました。配当金を受け取りつつ、再投資で資産を積み上げていくスタイルは、私たちにとって精神的にも安定感があります。

この3年間で築いた「家計×投資のベース」があるからこそ、これからの暮らしを選び直す──そう実感しています。次章では、現在の資産状況と今後の具体的な目標について整理していきます。

【達成率50%】2024年12月末の資産と2025年の目標

3年間で資産2,000万円を達成したとはいえ、それはまだ通過点です。

私たちは2030年に「資産4,000万円・配当金120万円」という大きな目標を掲げており、2024年はその折り返しにあたる重要な1年でした。

この章では、2024年の目標に対する進捗を振り返りつつ、支出と貯蓄の実態、そして2025年に向けた新たな目標と戦略について整理していきます。

① 2024年の実績と目標達成度

2024年は、サイドFIREに向けた中間地点として、資産2,000万円・配当金24万円(税引後)を目標に1年をスタートしました。

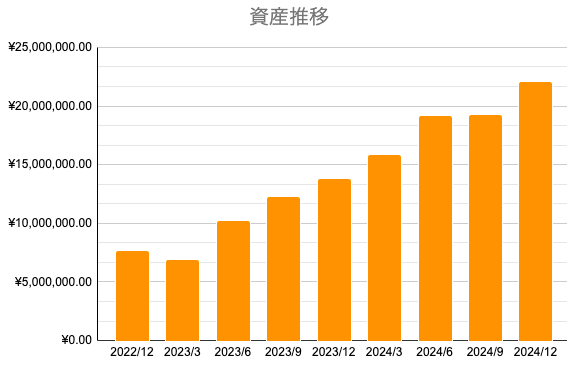

結果として、年末の総資産は22,078,167円(約2,200万円)に到達し、目標を上回る形で着地。達成率は110%でした。前年(2023年末)の資産は1,400万円だったため、1年間で約800万円増加した計算になります。

長期目標は、2030年までに資産4,000万円・年間配当120万円(税引後)です。2024年末時点での進捗率は以下の通りです:

| 項目 | 2030年目標 | 2024年実績 | 2024年の達成率 | 前年比進捗 |

|---|---|---|---|---|

| 総資産 | 4,000万円 | 2,200万円 | 50% | +50% |

| 年間配当金 | 120万円 | 27.0万円 | 22.5% | +103% |

資産については折り返し地点(50%)に到達し、今後6年で残り1,800万円=年300万円の資産増が必要です。

配当金は、2023年末の13.3万円から2024年末には27万円(税引後)へと伸び、2倍以上に増加。こちらはあと6年で90万円を増加させる必要があり、厳しい目標になっています。

② 2024年の収支と貯蓄状況

2024年は、「年間360万円の貯蓄」を目標に家計を運営してきましたが、最終的な貯蓄額は約320万円。目標には届きませんでした。要因は、年間支出が600万円を超えたことにあります。

| 9月 | 10月 | 11月 | 12月 | |

|---|---|---|---|---|

| 収入 | 57万円 | 57万円 | 60万円 | 126万円 |

| 支出 | 40万円 | 52万円 | 37万円 | 50万円 |

特に10月と12月に支出が膨らみました。10月は妻と娘の帰省、12月は家族全員で帰省+アンパンマンミュージアム旅行(約10万円)があり、イベント的な支出が家計に響きました。

ただ、イベント支出は生活の充実に必要な出費なので、普段の生活の支出を下げたいと考えています。

③ 2025年の目標と生活設計の変化

2025年は、大きな転換期になります。6月末に退職して移住準備に入るため、後半は妻の収入を主軸にした生活に移行します。消費中心の生活から、「自分たちで時間とお金を設計する暮らし」へとシフトするための選択です。

この変化をふまえ、2025年は以下の3つの目標を掲げています:

| 項目 | 目標値 | 補足 |

|---|---|---|

| 総資産 | 3,000万円 | 退職金+支出削減+投資継続で目指す |

| 年間配当金(税引後) | 36万円 | 月3万円ペースの自動収入へ |

| 年間支出 | 420万円 | 月35万円ペースに削減(現在は月40万円) |

時間に余裕ができることで、「支出を減らせる余地」も生まれると考えています。家族との時間を軸に、生活と資産の両面で持続可能なスタイルを構築していく1年にしたいと考えています。

2024年に保有しているNISA銘柄まとめ

2024年は、新NISA制度の初年度として、夫婦それぞれの枠(合計720万円)を活用しました。年の前半〜夏頃までに一通りの投資を完了し、「夫=米国株」「妻=日本株」という形で役割を分けながら、配当と成長のバランスを意識したポートフォリオを構築しています。

| 口座 | 銘柄 | ETF購入数 | 評価額(円) | 評価損益(%) | |

| 夫 | 積立 | SBI•V•S&P500 | – | 1,097,101 | 9.71 |

| 成長投資 | SBI•V•米国増配株式インデックスファンド | – | 17,556 | 3.17 | |

| VYM | 76 | 1,466,405 | 13.2 | ||

| HDV | 70 | 1,234,754 | 12.62 | ||

| 妻 | 積立 | eMAXIS Slim 全世界株式 | – | 1,077,728 | 7.77 |

| 成長投資 | SBI日本高配当株式ファンド | – | 822,367 | 2.38 | |

| NF日経高配当 | 430 | 965,350 | 9.35 | ||

| NF株主還元70 | 455 | 768,495 | 7.58 | ||

つみたて枠の投資内容(S&P500・オルカン)

積立枠では、長期的な資産形成を目的に米国株インデックス(S&P500)と全世界株(オルカン)を中心に投資しています。

毎月の積立額は夫婦合わせて20万円。S&P500とオルカンの両軸で、世界経済全体の成長を取り込む構成としています。

- SBI・V・S&P500:信託報酬0.0938%、S&P500に連動。米国中心の安定した成長。

- eMAXIS Slim 全世界株式(オルカン):信託報酬0.113%。地域分散によるリスク分散効果。

評価益はともに+7〜10%と順調で、配当重視の成長投資枠を支える基盤資産として機能しています。

🧩 とん家メモ

積立枠は「10年・20年先の生活費を支える基礎資産」。

価格変動に一喜一憂せず、家計の余剰資金から淡々と積み立てるスタンスです。

成長投資枠の投資内容(高配当・米国・日本・欧州)

成長投資枠では、「安定配当+長期成長」をテーマに、高配当ETFを中心に構成しています。2024年は初年度ということもあり、主に米国ETFを軸に据えました。

🇺🇸 米国ETF(夫)

- VYM(バンガード米国高配当ETF):配当利回り約3%台後半。セクター分散が広く、安定した増配傾向。

- HDV(iシェアーズ・コア米国高配当ETF):エネルギー・ヘルスケア中心でディフェンシブ色が強い。

- SBI・V・米国増配株式インデックスファンド:国内購入できるVIG連動型ファンド。連続増配を重視。

2024年の米国市場は堅調に推移し、VYM+HDVの平均評価益は+13%前後。配当も安定しており、ポートフォリオ全体のキャッシュフローを支える中心的な存在になっています。

🇯🇵 日本株ETF・高配当ファンド(妻)

- SBI日本高配当株式ファンド:セクター分散の効いた安定配当銘柄を中心に構成。

- NF日経高配当50:企業業績連動で増配傾向が強い。

- NF株主還元70:株主還元強化銘柄を広くカバー。

日本市場も企業の自社株買い・増配が進み、高配当ETFの分配金が前年より増加。為替の影響を受けにくく、円建て配当を確保できる点も魅力です。

🧭 まとめ

2024年のNISA運用は、米国ETFで基盤をつくり、日本株で安定を加えたバランス型ポートフォリオでした。

2025年の投資戦略|2030年に資産4,000万円・配当120万円を目指す

2025年は、退職と地方移住を控えた“転換期”の年。

上半期(〜6月)までは給与と退職金を原資として、新NISA枠の追加投資を進めました。これまでの運用で得た経験をもとに、「安定配当×低コスト×継続できる仕組み」を重視した戦略に再構成しています。

✅ 新NISAの積立枠は、インデックス投資を継続

2025年も引き続き、つみたて投資枠(月20万円=夫婦で10万円ずつ)を活用して、インデックス投資を継続します。銘柄は2024年から変えず、世界分散を重視した運用を続けます。

| 口座 | 銘柄 | 評価額(円) | 評価損益(%) | |

| 夫 | 新NISA積立 | SBI•V•S&P500 | 1,422,093 | 18.5 |

| 妻 | 新NISA積立 | eMAXIS Slim 全世界株式 | 1,363,194 | 13.5 |

新NISAでの投資銘柄と評価損益 (1/3 2025)

この積立部分が、2025年資産3,000万円、2030年資産4,000万円の成長エンジンとなると考えています。

🧩 とん家メモ

積立枠は「何も考えずに増えていく仕組み」。景気の波より“習慣化”を優先するのが、長期運用の鍵。

成長投資枠の投資内容(2024年からの変更点)

2024年は主に米国ETF(VYM・HDV)に240万円、日本株に240万円の構成でした。

2025年は米国ETFはこのまま継続。日本株は新ファンドの登場と指数構成の変化を踏まえ、3つの変更を予定しています。

🇯🇵 日本株ETFの入れ替え(3つの変更)

① SBI日本高配当 → iシェアーズ MSCI ジャパン高配当利回り ETF(1478)へ

SBI日本高配当株は銘柄入れ替えが多く、安定性に不安があったため、財務健全性と配当継続性を重視した指数型ETF(1478)に変更予定。

- 信託報酬:0.209%(税込)

- 分配金:年2回(2月・8月)

- 主な上位銘柄:トヨタ、大和ハウス、セブン&アイ、ソフトバンク、JT

- 過去5年の分配金利回り:概ね3〜3.5%

② 1489(NEXT FUNDS 日経高配当50) → Tracers 日経高配当株50インデックス(奇数月分配型)へ

同じ指数に連動するが、Tracersは信託報酬が約1/3(0.10725%)。分配回数も年6回(奇数月)と小刻みで、キャッシュフローの安定化につながる。

| 項目 | Tracers | 1489 |

|---|---|---|

| 信託報酬 | 0.10725% | 0.28% |

| 分配月 | 奇数月(6回) | 1・4・7・10月(4回) |

③ 2529(MAXIS日本株高配当70)は継続保有

2024年同様、値動き・配当ともに安定しており、引き続き日本株高配当の主軸として維持。

💰 資金計画|給与+退職金を原資に新NISAへ移行

2025年前半は給与収入と退職金を活用し、特定口座の整理と新NISAへの移行を実施しました。

| 区分 | 売却対象 | 移行先 | 資金見込み |

|---|---|---|---|

| 夫 | SPYD・HDV(特定口座) | 成長投資枠 | 約200万円 |

| 妻 | 特定口座全銘柄 | 積立・成長枠 | 約320万円 |

| 合計 | 約520万円 |

特定口座を整理して得た資金+退職金を原資に、つみたて枠240万円+成長投資枠280万円=合計520万円を非課税で再構築。「働いて得たお金を次の仕組みに変える」ステップとなりました。

🧩 とん家メモ

2025年の投資は“生活のリズムに合わせた再構築”。一時的に大きな資金を動かした年だからこそ、安定した配当と長期継続できる構成を優先しました。

👉最新の投資戦略を知りたい方はこちら

【2025年】サイドFIREに向けて、仕事・暮らしを再設計

資産2,000万円を達成した今、私たちは「もっと稼ぐ」ではなく、「どう暮らすか」を見直すタイミングにきたと感じています。

2025年6月、私はこれまで勤めてきた会社を退職、仙台への地方移住計画に移る予定です。その理由はシンプルで、時間的な自由を手に入れ、家族との時間を最優先にしたいという思いが強くなったからです。

✅ 「仕事優先の生活」から「暮らしを整える生活」へ

これまでの生活は、効率や生産性を重視しがちでした。

しかし、子どもが成長する一瞬一瞬を見逃したくない──そんな気持ちから、最速でのサイドFIREではなく、娘が小さい今も大事にしながらサイドFIREを目指すことにしました。

収入を減らす代わりに、「家計を整え、自分たちで時間とお金の使い方を選ぶ」。この転換のために、地方移住・固定費の見直し・暮らし方そのものの再設計を進めています。

✅ 地方移住は「住まいの自由」と「家計の安定」を両立できる選択

2026年からは仙台での新しい生活をスタート予定です。

「広い家で、好きな家具と照明に囲まれ、ゆったりとした時間を家族と過ごす」──そんな暮らしを実現するため、最終的には中古戸建の購入とリノベーションを視野に入れています。

地方移住は、単に家賃や生活費を下げるだけではなく、家族の幸福度を上げながら支出を抑える“レバレッジ”戦略でもあると考えています。

✅ 暮らしの再設計も「投資戦略の一部」

FIREは「資産が貯まったら働かない」という話ではありません。

私たちにとっては、「自由に生きるための手段」としてお金をどう使うかが重要です。

- 娘との時間を優先できる働き方

- 家賃・保育料・通信費などの固定費の最適化

- 「生活を楽しみながらも支出を抑える」設計

こうした再設計を通じて、資産形成だけでなく、暮らしそのものを“長期的な戦略”として捉えるようになりました。

今後も、資産の増加だけを追うのではなく、「使う・暮らす・選ぶ」のバランスを取りながら、私たちらしいサイドFIREを実現していくつもりです。

👉とん家の考え方はこちら

支出を減らし、ポイ活で投資資金もつくる小さな工夫

2025年後半、私は退職を予定しており、7月以降は給与収入がゼロになります。

そのため、投資を継続しながら暮らしを支えるには、「支出を減らす」だけでなく、「使えるお金を増やす」工夫も欠かせません。

その一つが、生活の一部として取り入れているポイ活です。

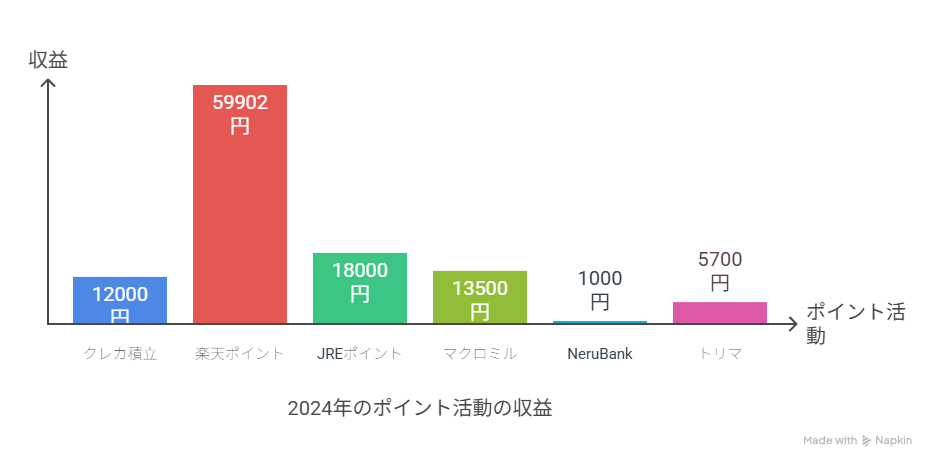

✅ 2024年の実績

いずれも“時間をかけずに継続できる”ことを大切に選んだポイ活で、合計で約11万円程になりました。退職すると通勤がなくなり、トリマでのポイントが見込めなくなりますが、2025年も無理せず、ポイ活を続けていく予定です。

✅ 2025年の方針:あくまで“副収入”として活用

今後も「月2,000円〜3,000円」の安定収入を目指しつつ、

・時間をかけすぎない

・生活をストレスにしない

この2点を守りながら、無理なく続けられるポイ活だけを厳選して継続します。

資産2,000万円突破は通過点。暮らしを選べる力を、これからの軸に

2024年は、総資産が2,200万円を突破し、配当金も前年比+100%と大きく伸びた1年でした。

一方で、年間支出が600万円を超える中で、「働いて得た時間やエネルギーに対して、支出が本当に見合っているのか?」と感じるようになりました。

そんな思いから、支出の質も見直し、より暮らしに納得感を持てる選択肢として地方移住を検討しています。

2025年は、私が退職して地方移住の準備に入るため、収入源が妻のみになる暮らしの大きな転換期です。「本業に縛られず、暮らしそのものを設計していく」──それが、私たちが目指すサイドFIREのあり方です。

こうした実践を、このブログでは今後も発信していきます。

配当・インデックス・家計・働き方──どれかひとつでも気になる方は、ぜひ他の記事もご覧ください。

✨ FIRE・投資・暮らしの選択を進めたい方へ

私たちがどのように「暮らしを整え、働き方を見直し、資産形成を続けているか」──

その実践をリアルに発信しているのが、このブログです。以下の記事を参考に一緒により良い生活を目指しませんか?

🔸 【FIREの考え方と実践】暮らしとお金のバランスを考えたい方へ

🔸 【節約×投資】収入が増えなくても資産が増える家計づくり

📘 とん家のプロフィール|3年で2,000万円達成!子育てしながら資産形成