一部リンクはアフィリエイトを利用しています。商品・サービスの選定は実体験に基づき、正確な情報提供を心がけています。

2025〜2026年は、家計の前提条件が大きく書き換わる年です。

出産・育児支援の拡充、扶養制度の見直し、医療・年金の制度改正、そしてNISA・iDeCoの進化――。ひとつひとつは小さな変更に見えても、重なり合うことで「手取り」「支出」「将来資金」のバランスを大きく左右します。

重要なのは、制度改正を「ニュースとして知る」だけで終わらせないこと。どんな人に、どんな影響があり、今から何を準備すればよいのかを理解できるかどうかで、数年後の家計には差が生まれます。

この記事では、生活者目線で2025〜2026年の制度改正を整理し、家計への影響と“今できる備え”をわかりやすく解説します。「気づいたら損をしていた」を防ぐために、まずは全体像をつかみましょう。

💡 この記事でわかること

- 2025〜2026年に実施・検討されている主な制度改正の全体像

- 出産・育児・扶養・医療・年金・投資など、暮らしに直結する制度の変化

- 制度改正が家計に与える影響と、得をしやすい人・注意が必要な人の違い

- 今からできる備え

(固定費の見直し/NISA・iDeCoの活用/ふるさと納税/青色申告など)

💡 すぐに詳細を知りたい方はこちら

| テーマ | 内容・目的 | リンク |

|---|---|---|

| 💼 扶養の壁撤廃でどう変わる? | 106万円・130万円の壁がなくなることで働き方がどう変わるかを解説 | 👉 【2025年版】扶養の壁撤廃でどう変わる?働き方と家計の再設計 |

| 👶 育休・出産制度の改正まとめ | 出生後休業支援給付金・出産育児一時金の最新情報を解説 | 👉 【2025年版】育休・働き方制度の最新情報と活用法 |

| 🏥 医療費・高額療養費の見直し | 自己負担上限の変更や将来の医療費増に備える方法 | 👉 【2025年版】高額療養費制度の見直しとわが家の備え方 |

| 💰 年金制度の改正ポイント | 基礎年金底上げ・在職老齢年金の緩和などをわかりやすく整理 | 👉 【2025年版】年金制度の改正まとめ|基礎年金底上げと働く世代の影響 |

| 📈 投資制度の進化と活用法 | NISA・iDeCoの改正内容と今後の資産形成戦略を紹介 | 👉 【2026年に向けた投資戦略】NISA・iDeCo改正と新制度の活用法 |

制度改正によって家計がどう変わるか

2025〜2026年は、出産・育児・医療・年金・扶養・投資など、暮らしに直結する制度改正が相次ぎます。

少子高齢化による社会保障費の増大や、働き方改革・新NISA導入などの影響が重なり、家計の支出構造や可処分所得のバランスが大きく変わりつつあります。

ここではまず、全体の方向性を整理し、「どんな変化が起こるのか」を確認していきましょう。

家計や働き方への影響が大きい分野

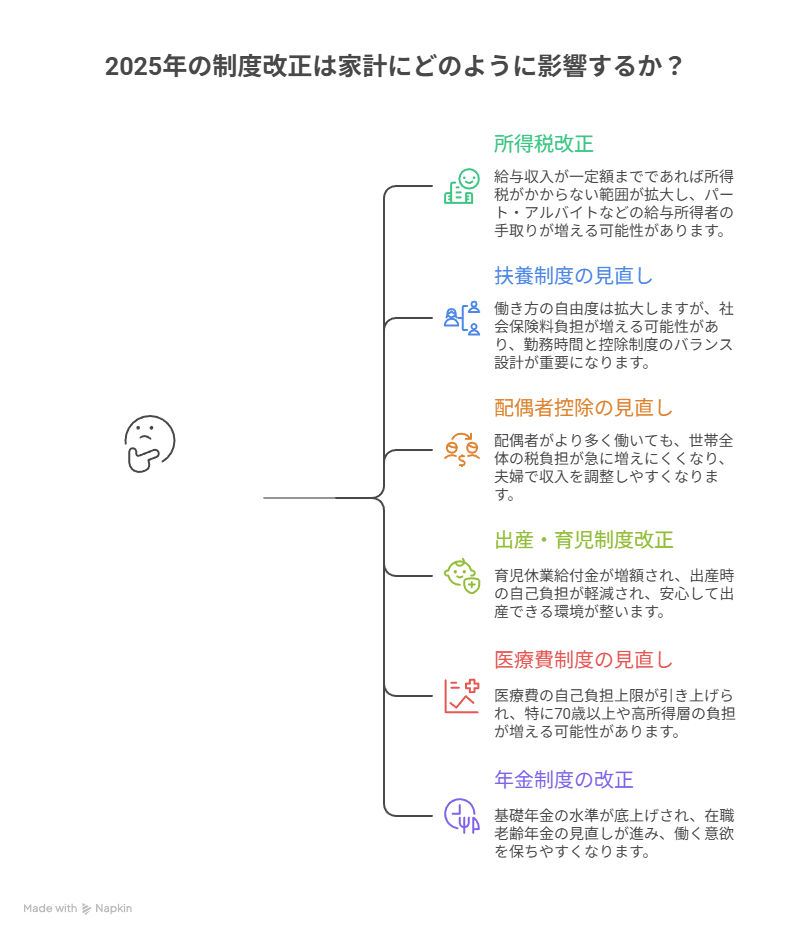

2025〜2026年の制度改正は、主に次の4つの柱で進行しています。

- 出産・育児(給付金・一時金の拡充)

- 医療・年金(自己負担・給付水準の見直し)

- 税・扶養(年収の壁・控除制度の再設計)

- 投資(NISA・iDeCoなど非課税制度の拡充)

まず注目すべきは、出産・育児期の支援強化です。2025年4月から新設される「出生後休業支援給付金(仮称)」により、育休中の手取り減少を抑える仕組みが導入されます。さらに「出産育児一時金」は50万円へ増額されており、子育て世帯の家計支援が一段と拡充されます。

一方で、医療や年金分野では社会保障費の見直しが進み、扶養制度では「106万円・130万円の壁」の見直しが進み、働き方の選択肢が広がる一方で、社会保険料負担が発生するケースも増加しています。

また、投資制度ではNISAやiDeCoの拡充により、将来に向けた資産形成のチャンスも広がっています。

一つひとつは小さな変更に見えても、合計すると家計全体のバランスを左右するほどのインパクトがあります。

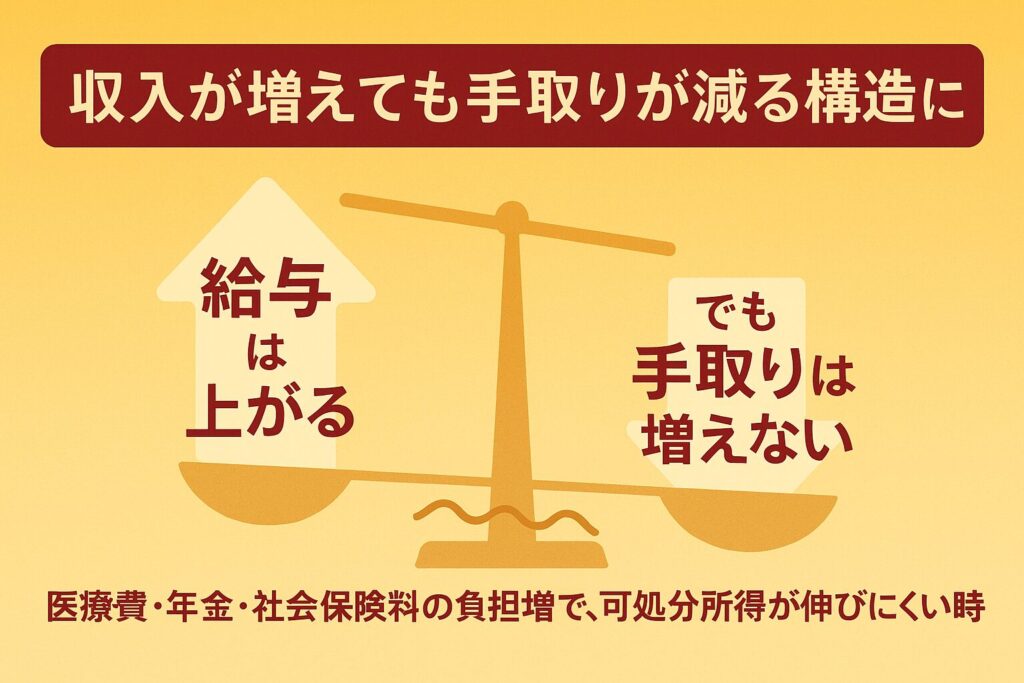

負担増で「収入が増えても手取りが減る」構造に

医療費や年金、社会保険料などの負担が年々増加しており、給与が上がっても可処分所得(手取り)は伸びにくい状況です。

とくに2025年以降は、高額療養費制度の自己負担上限の引き上げや、年金制度の見直し(基礎年金底上げ・在職老齢年金の調整緩和など)が進行。こうした制度的な支出増が、「収入が増えても実感が薄い」背景の一因になっています。

得をする人・損をする人の違い

同じ制度改正でも、内容を理解し備えた人ほど得をし、知らないまま過ごす人は思わぬ負担を受けることがあります。

たとえば扶養制度では、早めに勤務時間を見直した人が恩恵を受けやすく、NISAやiDeCoを活用している人は税制優遇の恩恵を最大化できます。

また、出産・育児期に給付制度を正しく申請することで、実質的に手取りが減らない家庭支援を受けられる可能性も高まります。

「制度を知り、行動すること」こそが、家計防衛の第一歩です。

この章では、「制度改正が家計にどのような影響を与えるのか」を俯瞰しました。次の章からは、2025年にすでに施行されている制度改正を中心に、具体的に何が変わったのかを一つずつ整理していきます。

【2025年】すでに実施された制度改正まとめ

2025年は、家計や働き方に直結する制度改正がすでに実施された年でもあります。とくに所得税や配偶者控除の見直しは、「年収の壁」を意識した働き方に大きな影響を与える内容でした。ここでは、2025年から実際に適用されている、家計への影響が大きい主な制度改正を整理します。

①所得税改正(基礎控除・給与所得控除/“160万円の壁”)

2025年から、基礎控除と給与所得控除の見直しにより、給与収入が一定額までであれば所得税がかからない範囲が拡大しました。この改正は、いわゆる 「160万円の壁」 として紹介されることが多い制度です。

ただし注意点として、この制度は全員が対象ではありません。基礎控除には合計所得金額による制限があり、一定以上の高所得者には適用されない仕組みとなっています。そのため、「年収160万円まで誰でも非課税になる」という理解は正確ではありません。

この改正の主な対象は、パート・アルバイトなどの給与所得者です。働き控えを減らし、手取りを増やしやすくすることを目的とした制度であり、特に家計を支える副収入層にとっては影響の大きい改正となりました。

税金面だけでなく、社会保険制度との組み合わせを考えることが、2025年以降の働き方ではより重要になります。

②扶養制度と「106万円・130万円の壁」の見直し

2025年10月以降、いわゆる「106万円の壁」については、賃金要件の撤廃や適用範囲の見直しが段階的に進められます。また、「130万円の壁」についても、扶養認定の運用見直しや特例措置の拡充が検討されています。

これにより、パート・アルバイトなどの働き方の自由度は拡大しますが、社会保険料負担が発生する世帯も増えます。

結果として、「働く時間を増やしたのに手取りが減る」ケースも出やすくなるため、勤務時間と控除制度のバランス設計がポイントです。我が家でも、妻の勤務時間・配偶者控除をセットで見直し、家計全体の最適化を意識しています。

▶ 詳しくはこちら:

③配偶者控除・配偶者特別控除の見直し

2025年の制度改正の中でも、家計への影響が特に大きいのが配偶者控除・配偶者特別控除の見直しです。具体的には、以下のように年収要件が引き上げられました。

- 配偶者控除:年収103万円 → 123万円

- 配偶者特別控除(満額適用):年収150万円 → 160万円

これにより、配偶者がこれまでより多く働いても、世帯全体の税負担が急に増えにくい仕組みになっています。

とくに、配偶者特別控除は段階的に控除額が減っていく制度のため、年収が増えるほど「手取りが逆に減る」という不安を感じていた家庭も少なくありませんでした。今回の改正は、そうした不安を和らげ、夫婦で収入を調整しやすくする狙いがあります。

共働き世帯や、これから働く時間を増やそうと考えている家庭にとって、この改正は実生活に直結する非常に重要なポイントです。「結局、いくらまで働くのが得なのか?」という疑問を持つ家庭にとって、今回の改正は前提条件そのものが変わる内容と言えます。

④出産・育児制度改正:出生後休業支援給付金と出産育児一時金の増額

2025年4月から新設される出生後休業支援給付金(仮称)は、育児休業給付金に上乗せして約13%分を追加支給する制度です。これにより給付率は合計約80%となり、社会保険料免除も加味すれば「実質手取りが減らない」水準を目指す設計となっています。

また、上限額が設定されているため全員が完全に100%補填されるわけではない点には注意が必要です。さらに、出産育児一時金はすでに2023年4月から42万円→50万円へ増額されており、出産時の自己負担軽減も進んでいます。

これらの改正は「育児期の収入減を補う」「安心して出産できる環境を整える」ことを目的としているため、積極的に使用するべき制度となります。

▶ 詳しくはこちら:

⑤医療費・高額療養費制度の見直し

医療費の自己負担上限(高額療養費制度)が段階的に引き上げられ、特に70歳以上や高所得層の負担が増える見込みです。現役世代にも影響があり、医療費の家計負担が年々じわりと上がっています。

我が家では、医療費控除は必ず家族合算で使用して、さらに医療費増の備えを進めています。

▶ 詳しくはこちら:

⑥年金制度の改正(基礎年金・在職老齢年金など)

2025年度から、基礎年金の水準底上げや在職老齢年金の見直しが進みます。

特に「働きながら年金を受け取る」世代にとっては、減額調整の緩和が追い風となり、働く意欲を保ちやすい仕組みに変わります。一方で、将来の支給水準については、少子高齢化の影響を踏まえた慎重な見方も必要です。

また、こうした改正は将来の受給世代だけでなく、現在の働き手にも関係しています。

社会保険料負担の増加や、企業年金・確定拠出年金(企業型DC・iDeCo)との連携強化など、現役世代の手取りや老後準備にも直接的な影響を及ぼします。

年金制度は長期戦です。わが家では、「いつ受け取るか」だけでなく、「どの制度と組み合わせるか」までを早めに把握し、ライフステージごとに備えを調整しています。

▶ 詳しくはこちら:

ここまで見てきたように、2025年は「すでに実施された制度改正」によって、家計や働き方の前提条件が大きく変わった年でした。

一方で、こうした流れは2025年で終わりではありません。2026年に向けては、年収の壁そのものを見直す動きや、物価上昇を踏まえた所得控除の再設計など、より踏み込んだ制度改正が検討されています。

ここからは、2026年以降に実施される可能性がある制度改正や、現時点で議論が進んでいる注目ポイントを整理します。

【2026年】これから実施される/検討されている制度改正

2026年に向けては、2025年に実施された制度改正を土台に、「年収の壁」や所得控除の考え方そのものを見直す動きが進んでいます

とくに注目されているのが、所得税の非課税ラインをさらに引き上げる案や、物価上昇に応じて控除額を自動調整する仕組みです。いずれも現時点では「検討段階」ですが、家計や働き方に与える影響は大きいため、最新の動向として押さえておきたいポイントです。

年収の壁は「178万円」に|税制改正大綱を踏まえた整理【2026年以降】

2025年12月に税制改正大綱が閣議決定され、いわゆる「年収の壁」については、所得税がかかり始める水準を実質的に178万円程度まで引き上げる方向性が正式に示されました。

これは単純に「178万円までは一律で非課税になる」という制度ではなく、

- 基礎控除の引き上げ

- 給与所得控除の見直し

を組み合わせることで、低〜中間所得層の税負担を軽減する設計となっています。以下が、どの年収帯でどれくらい手取りが変わるか(減税額)の参考です。

| 年収(額面) | 年間の減税額(手取り増) | 備考 |

|---|---|---|

| 200万円 | 約1.5万円 | 非課税枠拡大の恩恵 |

| 300万円 | 約2.0万円 | |

| 400万円 | 約3.0万円 | |

| 500万円 | 約4.5万円 | 最も恩恵が大きい層 |

| 600万円 | 約5.5万円 | 税率が高く減税効果も大 |

| 650万円 | 約2.5万円 | 控除の段階的調整あり |

| 700万円〜 | 数千円〜1万円程度 | 控除調整により効果は限定的 |

【注意】

・上記は所得税のみの試算です(住民税は別途検討中)

・扶養家族の有無、住宅ローン控除などにより実際の金額は変動します

・金額はあくまで報道ベースの目安です

👉 特に年収500〜600万円前後の中間層で、減税効果が最も大きくなる設計となっています。

🔍 なぜ「年収665万円」が境界線なのか?

今回の改正では、「178万円まで非課税にする」という単純な仕組みではなく、基礎控除と給与所得控除の組み合わせ方によって、年収帯ごとに効果が変わります。年収帯ごとの考え方は以下の通りです。

- 年収665万円以下の人

- 基礎控除の引き上げ&給与所得控除の拡充

→ 控除が二重で効くため、減税効果が大きい

- 基礎控除の引き上げ&給与所得控除の拡充

- 年収665万円を超える人

- 給与所得控除は上限に達し、それ以上は増えない

- 基礎控除の引き上げ分も、所得区分に応じて調整される

→ 665万円を超えた部分については、減税効果が緩やかになる

重要なのは、「665万円を超えたら減税されない」わけではないという点です。年収665万円を超える人も、665万円までの収入部分については控除拡大の効果を受けるため、減税額がゼロになるわけではありません。

ただし、政策としては限られた財源を物価高の影響を受けやすい低〜中間層に重点配分する設計となっており、665万円を境に、減税額が段階的に小さくなる仕組みになっています。

⚠️ 併せて確認したい「2つの壁」

今回の178万円の壁は、あくまで所得税の話です。「働き損」を防ぐためには、次の2点もセットで見る必要があります。

● 社会保険の壁(106万円・130万円)

社会保険への加入義務が生じることで、税金が下がっても社会保険料の負担で手取りが減るケースがあります。こちらは別途、制度見直しの議論が進められています。

● 住民税の非課税ライン

所得税と同様に、住民税の非課税ラインも引き上げられるかどうかは未確定です。今後の地方税制改正が重要なチェックポイントになります。

今回の改正は「全員一律の減税」ではなく、低〜中間層の手取りを底上げすることを目的とした制度設計です。自身の年収帯と家族構成を踏まえ、どの程度の影響があるのかを把握しておくことが重要になります。

②物価連動で所得控除を2年ごとに見直す仕組み

もう一つ注目されているのが、所得控除を物価に連動させて定期的に見直す仕組みです。報道では、基礎控除や給与所得控除について、2年ごとに物価動向を踏まえて調整する制度の導入も検討対象とされています。

これが実現すれば、物価だけが上がり、控除額が据え置かれることで起こる「実質増税」を防ぎやすくなります。また、毎回その都度大きな制度改正を行わなくても、家計への影響を緩やかに調整できる点もメリットです。

一方で、制度が複雑化する可能性や、どの物価指数を基準にするのかといった課題もあります。こちらも「方向性が示されている段階」であり、具体的な制度設計は今後の議論次第となります。

③ 住宅ローン控除の延長・見直し(住まい取得への影響)

税や社会保険の見直しと並行して、住まいに関する支援制度についても、2026年以降を見据えた調整が進められています。

住宅ローン控除については、近年「控除率の引き下げ」や「省エネ基準の厳格化」が行われてきましたが、今後も制度を一定期間維持・延長する方向が示されています。特に、省エネ性能の高い住宅を中心に、税負担を抑えながら住宅取得を後押しする設計が続く見通しです。

一方で、控除の内容は「一律にお得」という仕組みではなくなりつつあり、

- 住宅性能(省エネ基準)

- 入居時期

- 世帯構成

などによって、受けられる控除額に差が出る制度へと移行しています。そのため今後は、「住宅ローン控除があるから買う」のではなく、住居費全体(ローン・固定費・将来の維持費)を含めて判断することが重要になります。

我が家としては、住宅ローン控除は「あればラッキーな補助制度」と位置づけ、それ自体に依存しすぎず、住居費を長期でコントロールできるかを重視しています。

④ NISA・iDeCoの進化と新たな投資機会

税や社会保険の制度改正と並行して、「将来にどう備えるか」という視点から、資産形成制度の見直しも進んでいます。

2024年からスタートした新NISAは、「つみたて枠」と「成長投資枠」を併用できる制度として定着しつつあります。この制度により非課税保有限度額は大幅に拡充され、長期・積立・分散による資産形成がよりしやすくなりました。

一方で、iDeCo(個人型確定拠出年金)も今後の改正により、掛金上限額の引き上げや加入可能年齢の拡大が予定されています。特に企業型DCとの併用を前提に、「老後資金の自助努力」を後押しする仕組みへと進化していく見込みです。

さらに、2026年度以降には「子どもNISA(プラチナNISA)」の創設も提案されており、家族全体での非課税投資がしやすくなる方向です。教育費・老後資金・配当収入といった“ライフステージ別の資産形成”を一体で考える流れが加速しています。

我が家では、NISAを「配当+インデックスの2軸運用」、iDeCoを「節税+老後資金」として位置づけ、制度改正を追い風に“長期で備える仕組み”を整えています。

▶ 詳しくはこちら:

⑤ 暗号資産の税制見直し(分離課税20%が決定)

暗号資産(仮想通貨)に関する税制については、大きな転換点となる改正が決まりました。これまで暗号資産取引で得た所得は「雑所得」として扱われ、所得税と住民税を合わせた最高税率55%が適用されるケースもありました。

しかし、2026年度税制改正大綱において、暗号資産を申告分離課税(税率20%)とする方針が正式に盛り込まれました。これにより、暗号資産は株式や投資信託などの金融商品と同様の税率で扱われることになります。

制度の流れとしては、

- 2026年の通常国会に金融商品取引法改正案を提出

- 2027年中に施行

- 2028年分の取引から分離課税(20%)を適用

というスケジュールが見込まれています。

なぜ大きな見直しなのか?

これまで暗号資産の所得は総合課税の対象だったため、

- 利益が出ると所得税率が跳ね上がる

- 給与所得と合算され、税負担が急増する

といった問題がありました。価格変動が大きい暗号資産では、一時的な利益に対して過大な税負担が生じる点が課題とされてきました。

今回の分離課税化により、

- 税率は一律20%

- 所得の大小に左右されにくい

という、より投資環境を意識した制度へと整理されます。

対象となる暗号資産・取引の範囲

分離課税の対象は、「国民の資産形成に資する暗号資産」に限定される予定です。具体的には、

- 現物取引

- デリバティブ取引

- 暗号資産ETF(上場投資信託)

などから生じる所得が含まれます。どの暗号資産が対象となるかは、今後、政省令などで定められる見通しです。また、暗号資産で生じた損失についても、株式等と同様に最大3年間の損失繰越控除制度が新設されることが盛り込まれています。

注意点と今後の課題

一方で、

- 一部の暗号資産では差し押さえが法的に難しい

- 法制度の整備が完全ではない

といった課題も残っており、制度面の調整は今後も続く見込みです。

とん家視点|「重税リスク」を前提にしなくてよくなる

今回の改正により、暗号資産は「税制上かなり不利な投資対象」から、「他の金融商品と並ぶ位置」へ大きく位置づけが変わります。

我が家では、暗号資産に投資していませんが、少なくとも今後は、税率55%を前提に投資判断をする必要がなくなる点は大きな変化だと感じています。

ただし、制度が本格的に適用されるのは2028年以降となるため、短期的には現行ルールを前提にしつつ、中長期での制度変更を見据えて付き合う資産クラスとして捉えるのが現実的です。ますが、「税制ありきで投資する」のではなく、全体バランスを崩さないことを重視しています。

⑥ 青色申告特別控除の拡充とデジタル化の加速(個人事業主への影響)

令和8年度の税制改正では、個人事業主や副業を行う人に関わる制度が大きく見直されます。

とくに、青色申告特別控除の拡充やインボイス制度の経過措置など、日々の経理業務や納税額に直結する改正が含まれており、注意が必要です。

今回の改正は、

- デジタル化に対応している事業者には有利

- 紙での申告を続けている場合は不利

という、はっきりとした方向性が示されています。

青色申告特別控除の最大額が「75万円」に引き上げ

青色申告特別控除の最大額は、現行の65万円から75万円へ引き上げられる予定です。ただし、この75万円控除を受けるためには条件があります。

- 「優良な電子帳簿」の備付け・保存を行っていること

ここでいう「優良な電子帳簿」とは、訂正・削除の履歴が残るなど、一定の要件を満たした会計ソフト等で作成・保存された帳簿を指します。単にe-Taxで申告するだけでは足りず、日常の記帳段階から電子化が求められる点がポイントです。

紙申告の「55万円控除」は廃止へ

一方で、これまで認められてきた紙申告による55万円控除は廃止される見込みです。改正後は、

- e-Taxを使わず

- 電子帳簿にも対応していない

場合、控除額は一律10万円に縮小されます。この改正は、令和9年分(2027年分)の所得税から適用される予定であり、個人事業主に対して、実質的にデジタル申告への移行を促す内容となっています。

「10万円控除」にも対象制限が設けられる

簡易な記帳で適用できる10万円控除についても、対象者の制限が加えられます。具体的には、前々年の収入金額が1,000万円を超える個人事業主は、この10万円控除を受けられなくなる方向です。

この見直しは、一定規模以上の事業者に対して複式簿記への移行や、より正確な帳簿管理を求める狙いがあると考えられます。この改正も、令和9年分の所得税からの適用予定です。

とん家視点|「申告方法」で税負担が大きく変わる時代に

今回の改正を通じて感じるのは、「どれだけ稼ぐか」だけでなく、「どう申告するか」によって、税負担や将来の選択肢に大きな差が生まれる時代になってきたという点です。

我が家では、昨年から副業を始め、現在は弥生の会計ソフトを使ってデジタルで帳簿を作成しています。正直なところ、現時点では青色申告特別控除を最大限活用できるほどの規模にはまだ届いていません。

それでも、青色申告を

- すぐに節税効果を得るための制度

- 今だけ使う控除の話

としてではなく、「将来に向けて事業を続けていくための土台(インフラ)」として位置づけています。今後は、

- 会計ソフトを使った記帳を継続する

- 電子帳簿保存に少しずつ慣れる

- e-Taxを前提とした申告を積み重ねる

といった小さな積み重ねを通じて、制度改正の恩恵を「いつか使えるもの」ではなく「自然に使える状態」にしていきたいと考えています。

控除をフル活用できるかどうかは結果であって、まずは正しく続けられる仕組みを作ることが、長い目で見て一番の近道だと感じています。

税金・医療・年金・扶養・投資──

いずれの制度改正も「家計に関係のない話」ではありません。一見バラバラな制度に見えても、支出・税制・将来資金という3本の軸でつながっています。

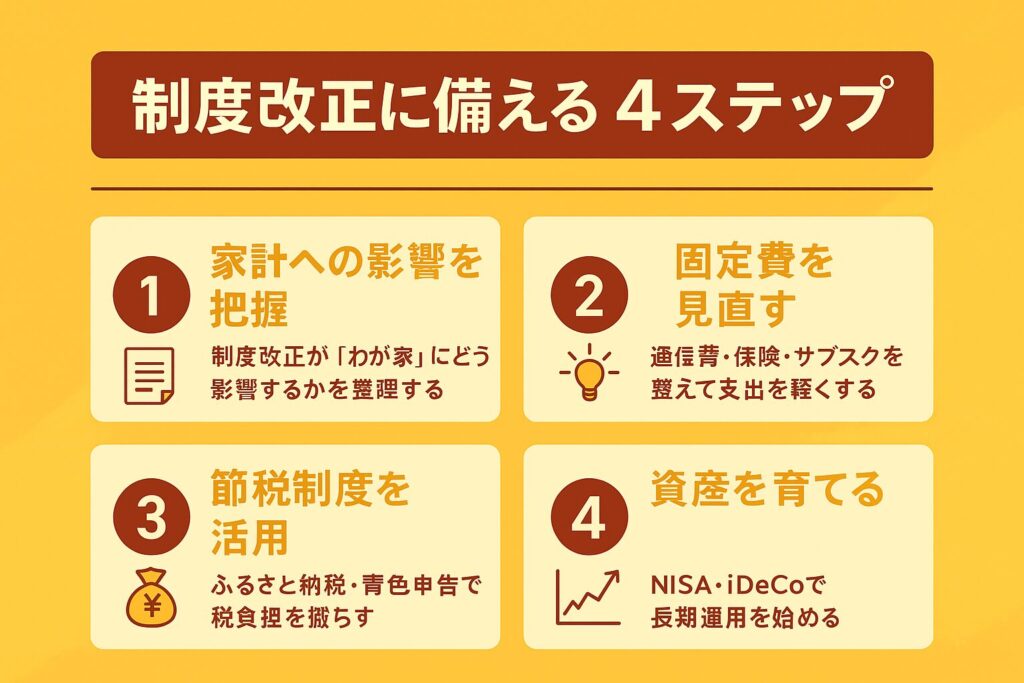

制度改正に備えるためにやるべき4つのこと

制度改正は“国のルール変更”であると同時に、“家計の前提条件が変わるサイン”でもあります。給付・税・社会保険・投資などの変化を「知るだけ」で終わらせず、自分の暮らしの数字に置き換えて行動することが大切です。

ここでは、とん家が実践している「制度改正への4つの備え方」を紹介します。

まずは家計への影響を把握する

最初のステップは、「どの制度が自分に関係あるのか」を数字で整理することです。医療費・年金・扶養・育休などの改正は、世帯構成や働き方によって影響が大きく異なります。たとえば、扶養の壁撤廃によって社会保険料が増えるケースや、年金制度見直しで将来の受取額が変わる可能性など、家計にどう影響するかを可視化しておくことが重要です。

家計簿アプリ「スマートライフデザイナー」や「マネーフォワードME」などを使えば、所得・支出・資産推移を自動で把握でき、改正後の変化にも気づきやすくなります。

支出増に備えて固定費を見直す

制度改正の多くは「負担増」につながります。社会保険料・医療費・年金保険料が上がる一方で、手取りが減るケースもあります。そのため、収入を増やすより先に“支出を減らす”準備をしておくことが家計安定の第一歩です。

通信費・保険料・家賃などの固定費は、一度見直すだけで年間数万円〜数十万円の改善も可能。我が家では、通信費を日本通信SIMへ切り替え、サブスクや保険も“必要な分だけ”に整理しました。

▶ 関連:【固定費まとめ】家賃・通信費・保険の見直しで暮らしを軽くする

節税制度を活用する(ふるさと納税・青色申告など)

制度改正に合わせて、「控除」「還付」「経費」といった節税の仕組みを上手に使うのも効果的です。我が家では、以下の2つを“制度を味方にする”手段として活用しています。

🔸 ふるさと納税

住民税や所得税の控除を受けながら、実質2,000円の負担で地域の特産品が届く制度。医療費・年金・扶養といった制度改正による税負担増を少しでも相殺できるため、節税+生活の楽しみとして取り入れています。

🔸 青色申告・副業の経費化

副業をしている人は、青色申告を行うことで最大65万円の特別控除が受けられます。固定費(通信費・家賃・光熱費など)を「按分経費」として処理でき、税金を減らしながら事業基盤を整えることが可能です。

我が家では、弥生オンライン青色申告を活用し、家計と副業を一元管理しています。

使わない資金はNISA・iDeCoで運用する

制度改正の波は、裏を返せば「資産形成のチャンス」でもあります。

高齢化による社会保障の負担増が避けられない中で、“自分で備える仕組み”を早めに整えることが重要です。新NISAでは、長期・非課税・複利の3拍子がそろい、少額からでも老後資金づくりを始めやすくなりました。

iDeCoでは所得控除を活用し、税負担を減らしながら老後の備えを進められます。我が家では、つみたて投資を続けつつ、余剰資金を高配当ETFに分散投資して「将来のキャッシュフロー」を育てています。

次にチェックしてほしい【厳選3テーマ】

💼 働き方・扶養

👉 扶養の壁見直しでどう変わる?働き方と家計の再設計

🏥 医療・年金(守りの制度)

👉 年金はいくらもらえるか?わが家の備え方

📈 投資(将来への備え)

👉 サイドFIREを目指す我が家の投資戦略|新NISA・iDeCo・子どもNISAの使い分け

制度改正は「知る」から「備える」へ

制度改正は、ニュースで見て終わるものではなく、「どう備えるか」で結果が変わります扶養・医療・年金・投資――どれも私たちの家計に直接関わるテーマです。まずは、今回紹介した改正内容を自分の家計に当てはめて整理してみてください。

支出が増える見込みがあれば固定費や節税策を見直し、余裕資金はNISAやiDeCoで育てる。この一連の流れが、「変化に強い家計」をつくる第一歩になります。制度は複雑ですが、正しく理解すれば暮らしを守る武器になります。

次は、あなたの状況に近い制度を詳しくチェックしてみましょう👇

| テーマ | 内容・目的 | リンク |

|---|---|---|

| 💼 扶養の壁撤廃でどう変わる? | 106万円・130万円の壁がなくなることで働き方がどう変わるかを解説 | 👉 【2025年版】扶養の壁撤廃でどう変わる?働き方と家計の再設計 |

| 👶 育休・出産制度の改正まとめ | 出生後休業支援給付金・出産育児一時金の最新情報を解説 | 👉 【2025年版】育休・働き方制度の最新情報と活用法 |

| 🏥 医療費・高額療養費の見直し | 自己負担上限の変更や将来の医療費増に備える方法 | 👉 【2025年版】高額療養費制度の見直しとわが家の備え方 |

| 💰 年金制度の改正ポイント | 基礎年金底上げ・在職老齢年金の緩和などをわかりやすく整理 | 👉 【2025年版】年金制度の改正まとめ|基礎年金底上げと働く世代の影響 |

| 📈 投資制度の進化と活用法 | NISA・iDeCoの改正内容と今後の資産形成戦略を紹介 | 👉 【2026年に向けた投資戦略】NISA・iDeCo改正と新制度の活用法 |