一部リンクはアフィリエイトを利用しています。商品・サービスの選定は実体験に基づき、正確な情報提供を心がけています。

👶教育費は早めに準備!

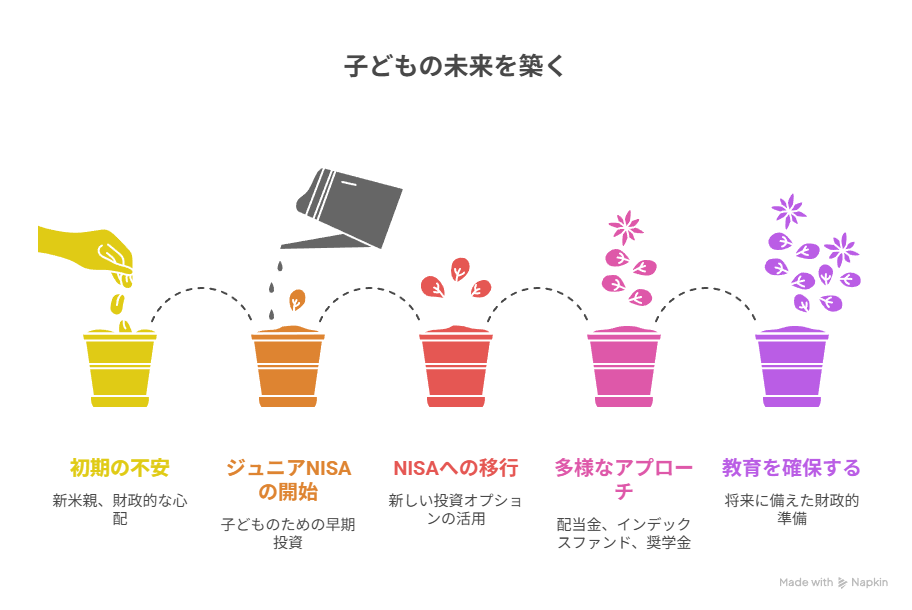

2022年11月、私たち夫婦に第一子が生まれました。

将来の教育費をどう備えるか──そんな不安を抱えながらも、「少しずつでも資産を育てておきたい」と考え、出生届を出してから約20日でジュニアNISAをスタート。

制度の終了が決まっていた中で「それでも使う価値がある」と判断した理由と、当時選んだ投資先を紹介します。現在は、新NISAを活用しつつ、教育費の一部を配当金でカバーし、残りはインデックス投資+必要に応じて奨学金という方針に進化。

この記事では、資産形成初期のリアルな判断と、そこから得た気づき・学びを共有します。同じように「子どものために何か始めたい」と考えている方の参考になれば嬉しいです。

📘 この記事でわかること

- ジュニアNISAとはどんな制度だったか

- 出生後すぐに始めた我が家の背景と判断理由

- 初期の投資先とその後の運用の変化

- 教育費にどう向き合っているか(現在の戦略)

🔗 あわせて読みたい関連記事

【2025年最新版】子供NISAとは?教育費を非課税で増やす制度

【教育費シミュレーション】都内vs地方・公立vs私立を徹底比較!

【2025年後半】欧州高配当ETFも選択肢に!新NISAの分散戦略

ジュニアNISAとは?制度の基本と終了の経緯

教育資金を非課税で運用できる制度

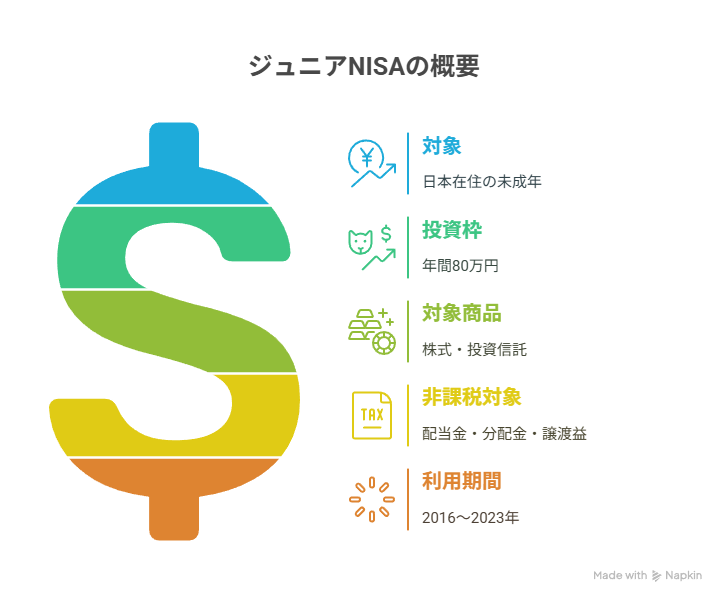

ジュニアNISA(正式名称:未成年者少額投資非課税制度)は、2016年に始まった子ども名義の資産形成制度です。

主な特徴は以下の通りです:

- 対象:日本在住の未成年(口座開設年の1月1日時点)

- 投資枠:年間80万円(非課税)

- 対象商品:株式・投資信託など

- 非課税対象:配当金・分配金・譲渡益

- 利用期間:2016〜2023年(制度終了)

制度はすでに終了していますが、2023年までに購入した商品については、2024年以降も18歳まで非課税で運用・払い出しが可能です。

2023年末で終了した背景とは?

制度の見直しにより、ジュニアNISAは2023年末で終了しました。一方で、「制度終了後も非課税枠は維持される」「引き出し制限が緩和された」といった変更もあり、終了直前の2022〜2023年は“駆け込み利用”が増加しました。

我が家もまさにその時期にスタートし、「短期間でも使う価値がある」と判断したひとつの例です。

今後は“子どもNISA”が検討中

現在、2026年に向けて未成年でも利用できる新たな非課税制度(いわゆる「子どもNISA」)が検討されています。

これはジュニアNISAの問題点を改善して、再設計された“新制度”となると考えられます。詳細は今後の発表を待つ必要がありますが、家庭での教育費戦略を考えるうえで、注目すべきポイントになるはずです。

| 時期 | ジュニアNISA口座数 |

| 2016年末 | 89,243 |

| 2017年末 | 130,439 |

| 2018年末 | 172,417 |

| 2019年末 | 206,493 |

| 2020年末 | 299,747 |

| 2021年末 | 548,190 |

| 2022年6月末 | 688,489 |

なぜジュニアNISAをすぐに始めたのか?

出生から20日で口座開設・入金まで

2022年11月後半に長女が誕生した私は、その年のジュニアNISAの非課税枠(80万円)を絶対に使いたいと考え、出生届の提出と同時に口座開設の準備を開始しました。

とはいえ、出産は里帰りだったため、書類のやり取りや郵送対応には制限がありました。私は日帰りで新幹線移動をして、必要書類を一気に取得・提出。結果として、出生から約20日で楽天証券のジュニアNISA口座を開設することができました。

手順は以下の通りです:

- 出生届提出と同時に、マイナンバー・続柄入りの住民票を取得

- その書類と母子手帳、本人確認書類を使って、みずほ銀行で赤ちゃん名義の口座を開設

- 赤ちゃんの銀行口座と住民票を用意し、楽天証券で未成年口座+ジュニアNISA口座をオンライン申請

※途中、楽天証券への書類提出をPDFで行ってしまい再提出(3日ロス)したため、最速17日程度で開設できる計算になります。

「制度が終わっても使わない」はもったいないと思った理由

当時すでにジュニアNISAの終了が決まっていたため、「今から始めても…」と迷う方もいたと思います。でも私は、やる価値があると考えました。

理由は以下の2つ:

- 2023年末までの2年分・最大160万円を非課税で投資できるラストチャンス

- 制度終了後(2024年以降)も、非課税のまま18歳まで保有+自由に払い出しできる

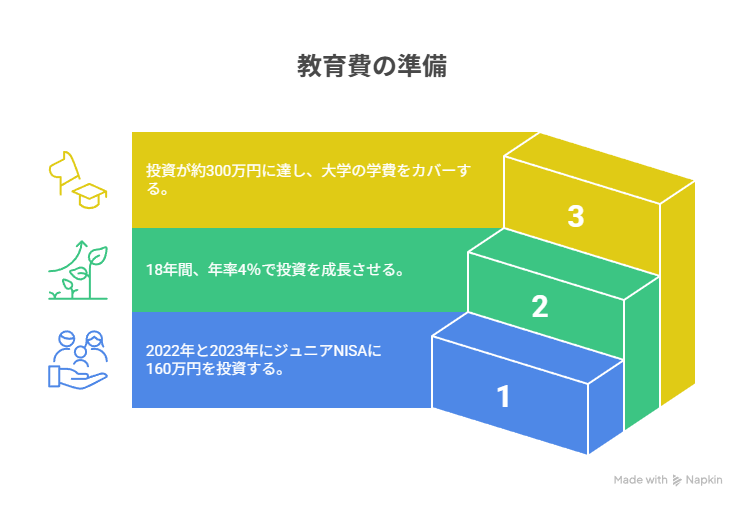

2022年と2023年の枠を最大限活用し、「時間」と「複利」を味方にして大学費用を作る計画にしていました。

教育費は“できるだけ早く備える”ほうが有利

例えば、2022年と2023年の2年分で合計160万円を非課税で投資し、年率4%で18年間運用できたとします。

この場合、シミュレーション上では約300万円まで増える見込みとなり、大学4年間の学費(我が家の想定)にほぼ相当します。

もちろん将来の相場や進路によって費用は変動しますが、「早く始めて時間を味方にする」ことは、教育費に備える上で非常に大きな武器になります。

🎓 教育費の具体的な金額や進路別シミュレーションは、以下の記事で詳しく紹介しています。

私は「今の3万円(口座開設にかかった新幹線往復代)を将来の教育資金に変える投資」と割り切って行動しました。

ジュニアNISA|投資先と運用状況

選んだのは米国インデックスの分散の安心感

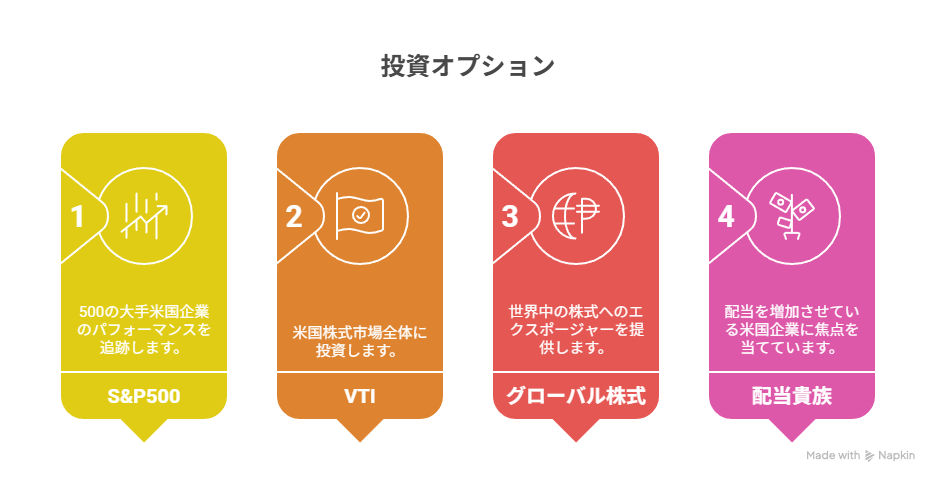

私が選んだのは、楽天証券で購入できる以下の4つのインデックス投資信託です。

- S&P500連動型

- 全米株式(VTI連動)

- 全世界株式

- 米国配当貴族インデックス

「どれが正解かわからないなら、分けて投資しよう」という考えで、それぞれに40万円ずつ、合計160万円を投資しました。

全世界とS&P500は性質が重なる部分も多く、実際どちらを選んでも米国の成長を中心に取り込めます。また、全米株式(VTI)には米国の小型株も含まれるため、長期的な成長性に期待しています。

そして配当貴族インデックスは、「株価の下落に強いのでは?」という期待から組み入れましたが、実際には下落耐性よりもリターンの物足りなさを感じており、現在の新NISAでは選択肢から外しています。

月々の積立シミュレーションと金額設定

2022年の初期投資では、各ファンドに10万円ずつ2回、合計20万円ずつ投資しました。

2023年は、月々6万円を4ファンドに分けて積み立て、相場が下がったタイミングで2万円ずつスポット購入する方針をとりました。

「どこが底かわからない」からこそ、積み立てをベースにしながら柔軟に対応するのが、当時の私にとって現実的な選択肢でした。

なお、当時の積立シミュレーションは以下のようなイメージです:

年率4%で18年間運用した場合、160万円は約324万円に

👉 大学4年間の学費をまかなえる水準に

現在の評価額と学び(値動き・非課税メリットなど)

2025年6月時点で、ジュニアNISA口座の評価額は投資当初より順調に増加しています。

特に、S&P500や全世界株式の含み益は60%程あり、改めて「長期投資の強さ」を実感しています。

一方で、当時「下落耐性」を期待していた配当貴族インデックス(以下のように安定した企業が投資先TOP10)は、下落時の安定性もリターンも中途半端に感じており、今後の投資先としては除外する予定です。

| 名称 | セクター |

| ジョンソン・エンド・ジョンソン(J&J) | ヘルスケア |

| エクソンモービル | エネルギー |

| ウォルマート | 生活必需品 |

| プロクター・アンド・ギャンブル(P&G) | 生活必需品 |

| シェブロン | エネルギー |

| コカ・コーラ | 生活必需品 |

| アッヴィ | ヘルスケア |

| ペプシコ | 生活必需品 |

| マクドナルド | 一般消費財・サービス |

| アボット・ラボラトリーズ | ヘルスケア |

こうした実体験を通じて、2024年以降は「S&P500 ・全世界株式」中心の長期運用に方針を切り替えました。なお、現在の評価額や運用状況の詳細は、毎月こちらの記事にまとめています:

まとめると、以下の4つの投資信託に均等に投資しています。

| 投資信託銘柄 | 連動対象 | 信託報酬(%) | 構成銘柄数 |

| eMAXIS Slim 全世界株式 | MSCIオール・カントリー・ ワールド・インデックス | 0.1144 | 約3,000 |

| 楽天VTI | CRSP USトータル・マーケット・インデックス | 0.162 | 約4,000 |

| eMAXIS Slim 米国株式(S&P500) | S&P500指数 | 0.0968 | 約500 |

| Tracers S&P500配当貴族 インデックス | S&P配当貴族指数 | 0.1155 | 約65 |

教育資金戦略とジュニアNISAの活用方法(立ち位置)

教育資金は家庭にとって大きな支出ですが、「どこまで準備すべきか」「どんな手段で積み立てるか」はそれぞれの方針によって異なります。とん家ではインデックス投資を活用しながら長期で備える という形をとっています。

ここでは、わが家の教育資金に対する考え方と、実際のシミュレーション例を紹介します。

とん家の教育方針と教育資金の考え方

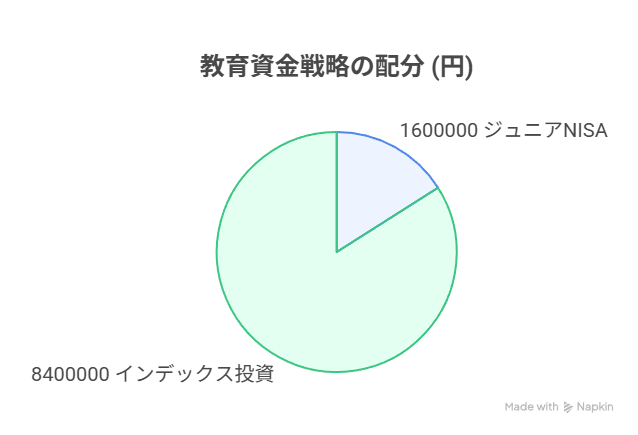

我が家の教育資金戦略は、インデックス投資を活用した長期積立が基本です。最終的な目標は投資入金額1,000万円を確保し、大学進学などの大きな支出に備えること。ジュニアNISAはその中での160万円、教育専用資金として運用しています。

教育方針としては、小・中は公立進学が基本で受験は予定せず。その分、教育費の総額は抑えつつも「経験の幅を広げること」に重点を置いています。もし理系や医学部進学などで資金が不足する場合には、低金利の奨学金を前向きに活用予定です。奨学金を利用することで、投資資金をより長く運用に回すことができると考えています。

ジュニアNISA160万円を15年間運用のシミュレーション

具体的に、160万円を年利5%で15年間運用した場合を想定してみましょう。

- 初年度:160万円

- 15年後:約330万円(元本の2倍以上)

運用益は約170万円に達し、大学進学時に必要な教育費の大きな下支えとなります。

元本だけに頼らず、運用の力を活かすことで教育資金の準備に余裕を持たせられることがわかります。

これから始めるなら?子供NISAの活用と注意点

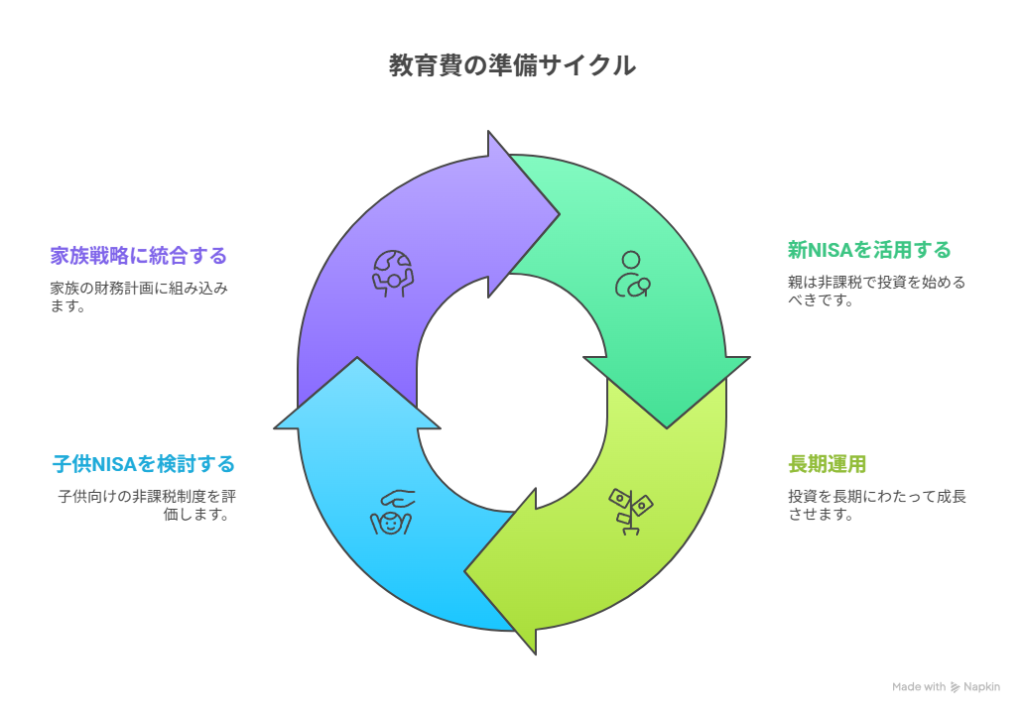

まずは新NISA。制度発表後に子供NISAも選択肢に

もし今、「子どもの教育費のために何か始めたい」と考えているなら、まずは親自身が新NISAを活用することをおすすめします。

非課税で長期運用できる制度は非常に貴重で、教育費の準備にも活かせます。

その上で、2026年以降に始まる予定の「子供NISA(仮称)」などの子ども名義の非課税制度が整ってきたら、家族全体での戦略に組み込むと選択肢が広がります。

制度が発表されたら「まず制度理解・自身の戦略との整合性を」

子供NISAは、2026年からのスタートが予定されていますが、現時点では詳細が未発表です。

そのため、いざ始めるかどうかを判断する前に、

制度内容の確認(非課税枠・投資対象・払い出し条件など) 家庭の教育費方針や資産形成戦略との整合性の確認

が重要になると考えています。どんなに魅力的に見える制度でも、自分たちの戦略に合わなければ逆効果になることも。「制度が発表されたら、まず仕組みを理解して戦略と照らし合わせる」姿勢が大切です。

「今からでも遅くない」とん家の視点

私たちがジュニアNISAを始めたのは、娘が生まれてからわずか20日後でした。

「もう遅いかも…」ではなく、「残りの非課税枠でもできることはある」と考えて動いた経験が、今の教育費戦略の土台になっています。

📌 制度を知って、自分のペースで動く

▼ 子供NISAの制度と活用の考え方はこちら

👉 【2025年最新版】子供NISAとは?教育費を非課税で増やす制度

まとめ|“始める決断”が未来の安心につながる

私たちがジュニアNISAを始めたのは、資産形成を始めたばかりの頃でした。

不安も迷いもありましたが、制度を調べて、動けるタイミングで始めたことが、今の大きな利益につながっています。

今では、「高校までの教育費は配当金」「大学費用はインデックス運用+必要に応じて奨学金」という明確な方針ができ、教育費の備えに対する不安も減ってきました。

- ✅ 教育費の準備は、早く始めることで後から効いてくる

- ✅ 制度を活かした行動が、家族の未来を支えてくれる

- ✅ 金額よりも、「経験」や「判断して動いた事実」が将来の自信になる

これから始める方にも、「完璧じゃなくていいから、動いてみる」という価値が伝わればうれしいです。

🔗 関連記事リンク

https://tonke-seikatsu.com/platinumchildnisa250417

📘 とん家のプロフィール|3年で2,000万円達成!子育てしながら資産形成

地方移住・FIRE・家族のこと…“わが家のリアル”をすべてまとめました

🔸 【FIREの考え方と実践】暮らしとお金のバランスを考えたい方へ

🔸 【節約×投資】収入が増えなくても資産が増える家計づくり